Развеиваем мифы вокруг блокчейна, не биткоина

Данный материал является переводом публикации Дэвида Нейджа, директора Arca Funds.

Этот разговор должен состояться сейчас. Как многие знают, последние десять лет я являюсь частью сообщества семейных офисов, а на протяжении последних двух лет обучаю своих коллег крипте. Я пишу эту статью после того, как побывал на двух приватных ланчах на прошлой неделе, в ходе которых мы обсуждали крипту среди прочих инвестиционных тем. Известная, но неверная фраза — «блокчейн, не биткоин» — прозвучала пару раз, и я попробую определить некоторые причины ее использования.

У некоторых высказывание, упомянутое выше, вызовет три чувства: ярость, отвращение, а затем — возмущение. Другие же посчитают ее логичным разграничением, и, что самое важное, еще больше захотят поставить все на лошадку по имени «блокчейн».

Инвесторы, которые не сосредоточены на криптовалюте, слышат об IBM и их сотрудничестве с Hyperledger, о J.P. Morgan и Quorum. Это такие же бренды, как Nike, Pepsi и Ford, этих инвесторов долго устраивало такое положение дел, однако они не понимают различия между тем, что разрабатывают IBM и другие корпоративные структуры (эксклюзивные распределенные реестры), и тем, чего пытаются достичь биткоин, эфир и остальные протоколы.

Почему разделение существует? Как мы пришли к нему? Гаррик Хайлман утверждает: «Финансовый кризис 2008 года достиг самой критической точки с падением Lehman Brothers 15 сентября, всего за шесть недель до того, как Сатоши Накамото опубликовал white paper биткоина».

Вот что мир получил после финансового кризиса — полностью одноранговую версию электронной наличности, позволяющую сторонам напрямую обмениваться онлайн-платежами без посредничества финансовых институций.

Инновация и адаптация происходят уже более десяти лет, как и в случае с другими технологиями, свидетелем которых стало общество. Помимо биткоина, мы увидели и прочие протоколы, применяющие алгоритм консенсуса PoW (Proof-of-Work, или доказательство выполнения работы). Появились и новые — например, доказательство доли владения (PoS, Proof-of-Stake).

Я не стану углубляться в тему того, какой из них лучше, почему и так далее. Однако уже на самом начальном уровне у институциональных инвесторов отсутствует фундаментальное понимание некоторых ключевых положений, которые следовало бы рассмотреть подробнее:

Разница между распределенными, централизованными и децентрализованными системами;

Почему мы (как общество) нуждаемся в них;

Модели участия (узлы) и стимулирования;

Почему фиату/доллару США в них не место.

Распределенные системы

Станислав Козловски в своей работе «Подробное введение в распределенные системы» пишет: «Самое простое определение: распределенная система — это группа компьютеров, которые работают вместе так, что конечному пользователю кажется, что это один». У этих машин общее состояние, они оперируют одновременно и могут выйти из строя по отдельности, не влияя на общий аптайм системы.

Распределенные, но централизованные

По словам Юлии Поэнич: «Распределенная, но централизованная система — может звучать противоречиво, но представьте, например, облачный сервис, предоставляющий услугу хранения данных. Физически ваши данные могут распространяться и копироваться на разных машинах в зависимости от доступности ресурсов и устойчивости (распределенная). Однако где бы эти машины и места хранения данных ни находились, поставщик услуг все равно контролирует их (централизованная)».

Распределенные системы и реестры могут быть либо децентрализованными — и наделять всех участников равными правами в рамках протокола — либо централизованными и присваивать конкретным пользователям конкретные права.

Децентрализованные системы

Децентрализованные и распределенные системы наподобие биткоина не подлежат изменению отдельно взятым участником. Они также действуют как одноранговые сети независимых компьютеров, расположенных по всему миру.

Общаясь с институциональными инвесторами, я увидел, что они понимают концепции, связанные с распределенными системами. Трудности начинаются с переходом от распределенных систем, управляемых из центра, к одноранговой сети «независимых» компьютеров/узлов.

Почему мы нуждаемся в них?

Децентрализованные распределенные системы имеют преимущества над своими централизованными предшественниками. Приведу два самых весомых аргумента в пользу этих новых систем, которые могут прийтись по душе традиционным инвесторам:

Отказоустойчивость. Благодаря тому, что многие компоненты децентрализованных систем функционируют независимо друг от друга, такие сети менее подвержены случайным отказам. Недавний сбой в работе Wells Fargo служит доказательством несостоятельности прежних систем.

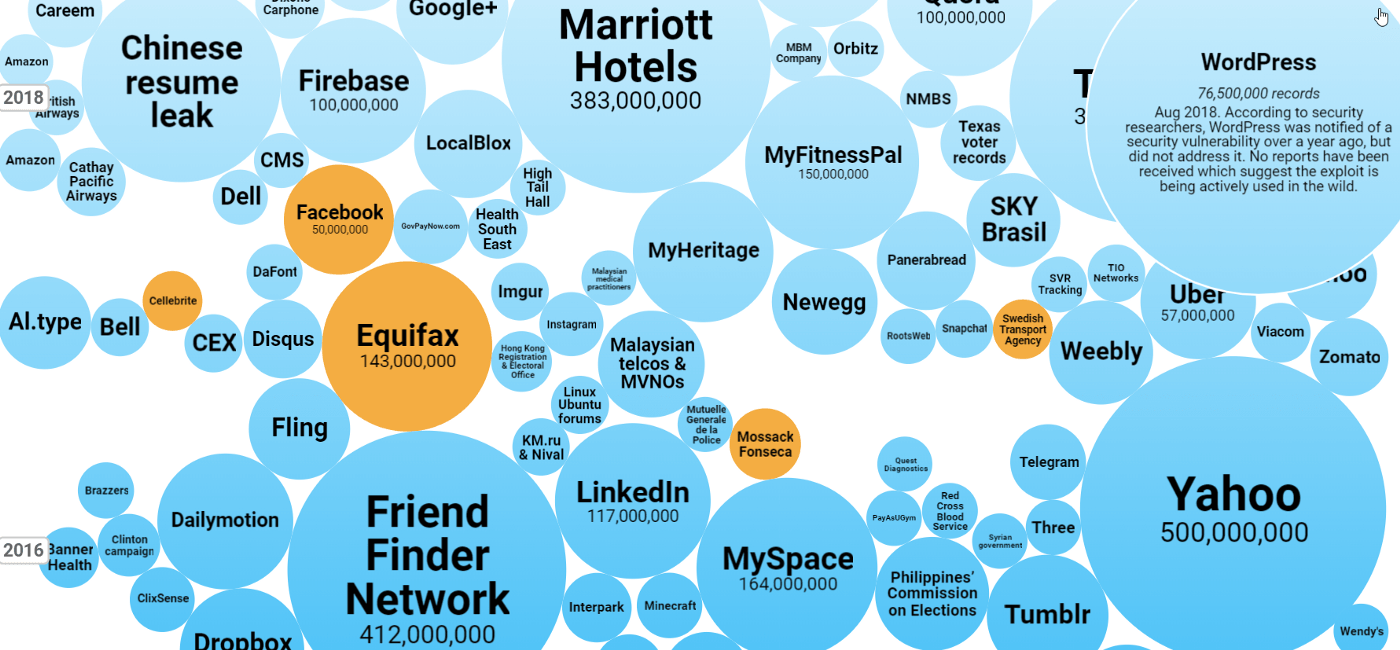

Сопротивление атакам. Благодаря присутствию многих игроков, децентрализованные системы не имеют единой точки отказа; у них нет единой точки атаки, из которой можно было бы обезоружить всю систему. Следовательно, уничтожение такой системы является более дорогостоящим и менее целесообразным. По ссылке находится инфографика, которая важна для понимания масштабов взломов и утечек данных, от которых мы, как общество, пострадали за последние десять лет.

Модели стимулирования

В своей статье «Структуры стимулов в блокчейне: Что это такое, и почему это важно» Кэти Баррера рассуждает, как модели стимулирования помогают крипте: «Стимул — это любой элемент дизайна системы, который влияет на поведение ее участников посредством изменения относительных затрат и выгод, полученных вследствие выборов, которые эти участники могут сделать. К стимулам относятся системы вознаграждений с оплатой за совершение действий, а также системы, которые не предусматривают финансовых вознаграждений вообще».

Экономика биткоина

На сайте Bitcoin.org сказано: «У биткоинов есть ценность, потому что они полезны как разновидность денег. Биткоин обладает характеристиками денег (долговечность, портативность, взаимозаменяемость, ограниченность ресурсов, делимость и узнаваемость), которые основаны на математических, а не на физических свойствах (как золото и серебро) или доверии к центральному органу (как фидуциарные валюты). Если кратко, биткоин обеспечен математикой. С такими атрибутами, все, что нужно новому виду денег, чтобы иметь ценность, — это доверие и применение. В случае с биткоином эти показатели можно измерить ростом количества пользователей, мерчантов и стартапов. Как и у всех остальных валют, ценность биткоина напрямую формируется людьми, готовыми принимать его в качестве оплаты».

Это концепция, которую многие не понимают на фундаментальном уровне, и все чаще я слышу вопрос: «Почему биткоин/блокчейн-майнеру нельзя заплатить в долларах/фиате?». Для людей, находящихся в экосистеме не один год, эта фраза звучит странно, но она исходит от инвесторов из семейных офисов, а также от состоятельных частных лиц. Инвесторам нужно больше образования в этой области: жизненно важно, чтобы они ее понимали.

Вывод

Биткоин, блокчейн и слово «крипта» — это то, о чем институциональные инвесторы говорят сегодня. Образование, которое предлагают крипто-инвесторы, исследователи и инженеры, существенно улучшилось за последний год, однако многие все еще совершенно не понимают фундаментальные основы технологии. Беседы с инвесторами должны сводиться к четырем пунктам, освещенным в этой статье, это особенно важно ввиду затянувшейся «крипто-зимы», чтобы они лучше понимали массивный тектонический сдвиг, который уже близок.