Эффект «Бейба Рута» в крипто-экономике

При победе на скачках в 51% случаев участник выигрывает в большинстве исходов. Это относится как к азартным играм, так и к инвестированию на фондовом или криптовалютном рынке. Только есть одно «но»: частота правильных попаданий не имеет значения, а имеет значение только величина выигрыша при правильном попадании. Данный эффект называется в честь легенды бейсбола 20-х годов — Джорджа Хермана «Babe Ruth». Известный бейсболист, несмотря на большое количество аутов, оставался одним из лучших хиттеров в истории бейсбола. Как именно данный факт связан с инвестированием?

Причина, по которой у «Бейба Рута» есть связь со стратегией инвестирования, заключается в их общих принципах и стиле «игры». Это относится к наблюдению, что те, кто сосредоточен на инвестициях в активы, которые потенциально могут принести исключительную доходность, в конечном итоге превосходят тех, кто сосредоточен только на инвестициях со средней доходностью. Хотя ставки на высокодоходные инвестиции могут привести к ряду убытков, огромная прибыль от успешных сделок может легко компенсировать все потери. Не имеет значения, сколько «отбитых мячей» было, главное — какой выигрыш был при правильном попадании. Стиль игры «Бейба Рута» отлично демонстрирует данное наблюдение...

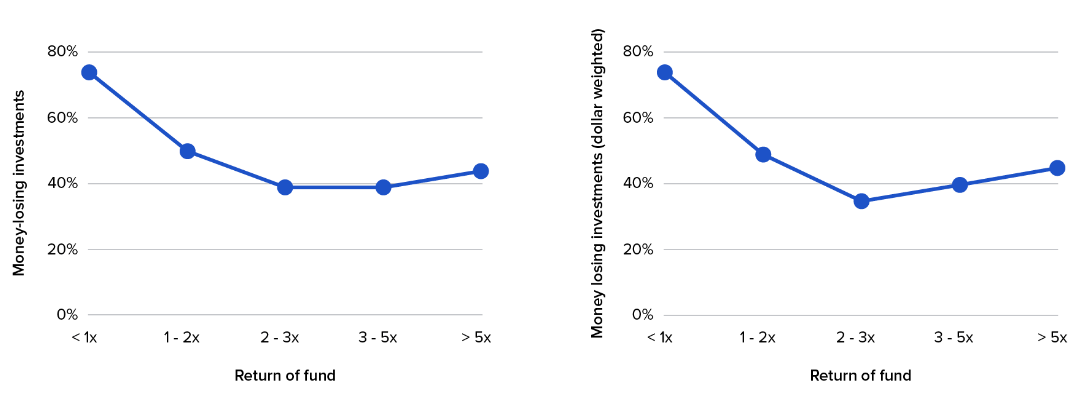

Многие читатели заметят, как этот эффект уже проявляется в венчурном инвестировании. Большинство новых компаний вымирают, и существует достаточно данных этому в подтверждение. Например, исследование Correlation Ventures, состоящее из 21,640 сделок за 2004−2013 годы, показало, что 65% сделок с венчурным капиталом (или VC) вернули меньше, чем капитал, который был в них инвестирован. Данный факт также подтверждается аналогичным набором данных от Horsley Bridge, которые рассмотрели 7000 своих инвестиций в течение 1975−2014 годов.

Внимательные читатели могут указать на то, что данные могут быть искажены множеством плохих сделок менее «удачных» фондов. Но исход данных Horsley Bridge заключается в том, что, напротив, лучшие фонды имели больше «аутов», чем посредственные. И даже взвешенный объем инвестиций на сделку не меняет общую картину.

Другими словами, данные демонстрируют, что количество неудачных инвестиций VC не отразилось на общей доходности фонда. Фактически это говорит о том, что эти два параметра могут быть обратно коррелированы. Те, кто заработал на сделке больше всех, и ошибались чаще.

Возвращаясь к данным Horsley Bridge, важно отметить, что доходность его лучших средств в основном определяется несколькими одиночными инвестициями, которые в конечном итоге приносят успешный и аномальный результат. Для фондов с доходностью выше 5x менее 20% сделок принесли около 90% всего дохода от всей суммы инвестируемых средств. Это дает ощутимый пример закона Парето 80/20, существующий в VC.

Первая и, возможно, самая важная концепция, которую нужно знать, заключается в том, что рынок венчурного капитала — это игра по поиску «home runs» (инвестиции, которые возвращают >10x), а не активов со средней доходностью. Это имеет два очень важных тезиса для повседневной деятельности венчурного инвестора:

Неудачные инвестиции не имеют значения;

Каждая сделанная инвестиция должна иметь потенциал для «home runs».

Для многих инвесторов с традиционного финансового рынка такой образ мышления является загадочным и противоречивым. Обычная стратегия финансового портфеля предполагает, что доходность активов обычно распределяется в соответствии с гипотезой эффективного рынка (основной объем инвестиций равномерно разделяется между вкладами). Они стремятся не иметь потерь, и это вынуждает избегать инвестиций с низкой вероятностью возврата, но привлекательных с позиции возможного сверхдохода.

Рынок ICO, несмотря на свои отличительные особенности, схож с рынком венчурного капитала. И поэтому инвестиционный эффект «Бейба Рута» прекрасно работает и здесь.

Взгляните на анализ рынка ICO за 2-й квартал 2018 года от ICORating. По результатам второго квартала 2018 года средний доход от токенов составил -55,38%. Из 827 ICO-проектов, появившихся за 2-й квартал, только 61 начал торговаться на биржах. После появления на биржах 75% токенов торговались ниже цены ICO. Остальные 25% торговались выше цены ICO, и только около 8% из них показывали доходность от 200%.

Еще одним ярким примером на криптовалютном рынке является рост биткоина в декабре 2017 года. Рынок ICO и альткоинов показывал незначительный рост или даже падение, когда первая криптовалюта покоряла новые вершины. Те, у кого в инвестиционном портфеле было какое-то количество падающих токенов в паре с биткоином, оставались в плюсе. Несмотря на массовое падение после новогоднего ралли, они могли похвастаться своей удачной инвестицией.

Несмотря на сходство рынка ICO с VC, он имеет свои характерные черты:

ICO дает возможность быстро собрать инвестиции (относительно VC) с максимально возможным участием людей из любой точки на планете;

ICO позволяет собрать необходимую (иногда и гораздо большую) сумму инвестиций, даже если у проекта нет ничего, кроме «взрывной» идеи;

В ICO нет формальных требований для проведения инвестиционных раундов. Вы решаете самостоятельно, что ваши будущие инвесторы получат в обмен на свой вклад.

Учитывая все вышесказанное, появляется следующий вопрос: как инвесторы в ICO-проекты могут максимизировать свои шансы на поиск тех самых «home runs»? Такими способами могут быть:

Увеличение количества ICO-проектов в инвестиционном портфеле «от 50 до 100+».

Большинство инвесторов слишком сосредоточены на небольшом количестве проектов. Лучше будет удвоить или утроить среднее количество проектов, особенно для инвесторов на ранней стадии, когда риски при запуске еще больше. Если «единороги» случаются только в 1−2% всех случаев, логично будет, что размер портфеля должен включать как минимум 50−100+ компаний, чтобы иметь разумный шанс захватить этих неуловимых и мифических существ.

Выбор ICO-проектов по определенным параметрам

Практика выбора проектов для инвестирования — это, скорее, искусство, чем наука, и поэтому нет окончательной методики отбора. Если бы это было легко, то доходность таких инвестиций была бы выше. Тем не менее есть несколько общих моментов, которые возникают при отборе лучших проектов.

Команда

В инвестиционном решении оцениваются два фактора: идея и люди, стоящие за ней. Но больше внимания следует уделять оценке команды. Идеи более податливы, чем люди. Намного сложнее изменить личность, чем роль продукта. Видение и талант основателя — это двигатель в компании.

Размер рынка

Инвесторы хотят видеть проекты, которые имеют глубокое понимание цепочки добавленной стоимости и конкурентоспособной динамики рынка, которую они создают. А также и то, как они могут захватить начальную нишу и начать быстро расти.

Масштабируемость бизнеса

Хорошие инвесторы ищут стартапы, которые растут экспоненциально с уменьшением предельных издержек, где затраты на производство дополнительных единиц постоянно сокращаются.

Конкурентное преимущество

Инвестор должен знать, какие инновационные стратегии использует стартап для завоевания доли рынка его более крупных конкурентов.

Время запуска продукта

Проанализировав причины успеха в различных стартапах, Билл Гросс из Idealab пришел к выводу, что время запуска инновации (продукта) является ключевым фактором при успехе. Это был самый важный элемент его исследования, в котором также участвовали команда, идея, бизнес-модель и финансирование.

Подводя итог, следует добавить, что мыслить исключительно с точки зрения эффекта «Бейба Рута» сложно и противоестественно даже для опытных и успешных инвесторов. Психология устроена так, что нам сложно переносить ошибки, убытки и потери без последствий. Поэтому когда падающий рынок забирает последние надежды о сверхдоходностях, необходимо сохранять уверенность и помнить: количество неудачных сделок не имеет значения — значение имеет величина выигрыша при удачном выборе.