Как фьючерсы на биткоин влияют на рынок

Инвестиционный стратег ICBF Дмитрий Мурадов о том, как зарабатывать на «медвежьих» и «бычьих» фьючерсах, и о перспективах цен на рынке криптовалют.

В этот раз хочется поговорить немного о фьючерсах на биткоин и об их влиянии на его ценовые котировки, а, следовательно, и на весь криптовалютный рынок в целом.

Позвольте в рамках нашей дискуссии, для начала, предложить вам такое мнение. Ко всеобщему разочарованию крипто-энтузиастов, открытие торговли фьючерсами на биткоин в декабре 2017 года на американских площадках CBOE и CME не отправило и так чрезмерно высокий курс биткоина «ту-зе-мун» — к $50,000 за штуку и выше, как ожидали старожилы, но, наоборот, устроило ему крутое и затяжное пике, сбившее с его цены к концу первого полугодия 2018 года две трети стоимости.

Большие деньги, как и ожидалось, действительно пришли на рынок, но они были не институциональными, то есть инвестиционными — всерьез и надолго, а спекулятивными — быстрыми, чтобы сорвать куш здесь и сейчас.

Далее на протяжении полугода нарисовалась картина маслом. Картина боли и отчаяния для одних, и заманивания, манипуляций и потирания рук, уставших пересчитывать свежую наличность — у других (см. график).

Итак, попробуем разобраться. Январский фьючерс — назовем его медвежьим. Медведи, как следует и в первый раз, осадили быков, а вместе с ними — весь криптовалютный рынок с $17,000 до $9000. Следующий месяц и фьючерс — бычий. Недолго почивая на лаврах, игроки, «дампившие» биткоин в прошлом месяце, на волне всеобщей эйфории запампили и забрали прибыль в момент экспирации в этом месяце. И далее — по отработанной схеме. Март — опять «дамп» и выдавливание купивших «на хаях» с закрытием фьючерса к концу месяца в солидный плюс, апрель — заработок на бычьем фьючерсе. Далее продолжение схемы всеобщего развода крупным капиталом, с той лишь разницей, что в конце июня нужно закрывать уже и полугодовой «шортовый» фьючерс, взятый в начале года и с датой экспирации в конце июня, также обязательно с солидной прибылью. Поэтому и были два месяца бесповоротного и беспросветного падения вплоть до 29 июня... Правильно, до даты его экспирации.

Что дальше? Сейчас можно было бы смело надеяться на такой же рост, продолжающийся если и не два подряд месяца, то хотя бы в июле, но к концу его первой недели я бы предположил, что не все так однозначно, и пока рынок не предоставляет нам подобных однозначных оснований. Так, наблюдаемый в текущий момент небольшой рост курсов главных криптовалют, стартовавший 29 июня, как раз и явился следствием закрытия не только месячных, но и полугодовых фьючерсов, с датой экспирации уже заданным числом. Кроме того, подошло время подведения полугодовых итогов работы фондов, фиксации прибыли и нового перераспределения инвестиционных средств. Естественно, для всего этого необходимо было закрывать текущие короткие позиции на рынке, фиксируя полученную прибыль и откупая биткоин. Обозначенный рост как раз и отражает лишь подобную фиксацию медвежьей прибыли.

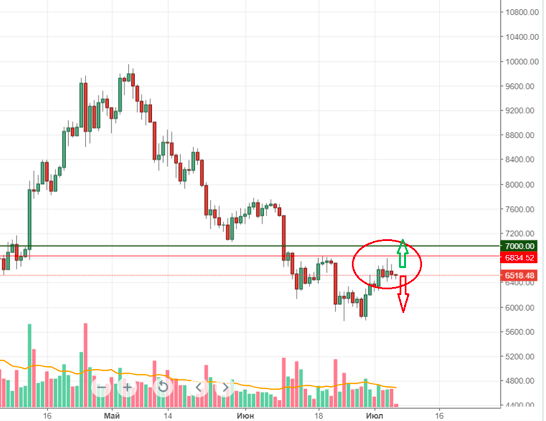

Устойчивого продолжения роста также пока не сулит и технический анализ графика главной криптовалютной котировки. Основываясь на его текущем состоянии, можно было бы констатировать некоторую борьбу за высоту в $7000 относительно малого количества «недоеденных быков» против огромной и пока полусонной, почивающей на победных лаврах стаи уже вполне «сытых медведей». Но и тут этой борьбы пока не получается. Более того, вполне вероятно, что мы и сейчас обойдемся без существенных бычьих побед, а взятие этой высоты так и не состоится. Вместе с этим проснувшиеся к середине месяца медведи опять вполне в состоянии отбросить остатки разрозненных и незначительных бычьих сил к отметкам в $5800−$5500, а, возможно, и куда пониже (см. график).

Этому способствует и продолжающееся уменьшение торговых объемов, и оборотов ведущих криптовалютных бирж, и уже обозначенное мною ранее отсутствие каких-либо покупателей и принципиального желания покупать. А недостаток притока новых денег на рынок не сможет поддержать не то что бычью феерию, но даже и умеренный рост в среднесрочной перспективе. Суммируя сказанное, охарактеризуем положение дел на рынке следующими грустными словами: унылая и разочаровывающая пора стагнации.

Но давайте немного порассуждаем о будущих перспективах движений рынка с точки зрения его главных игроков и попытаемся обнаружить хоть какие-то предпосылки для возможного роста. На данный момент, чтобы вновь как следует заработать на медвежьих месячных фьючерсах, нужно опять существенно продавить цену вниз к дате их экспирации от текущих значений. При этом жадным медведям, закрывшим свои позиции по примерно текущим ценам, конечно, хотелось бы в начале заманить остатки быков выше этих значений, чтобы это было сделать легче, а главное — с большей последующей выгодой.

Можно, конечно, начать палить из всех орудий и обеспечить серьезное давление прямо сейчас, с текущих ценовых значений, но, пользуясь покерной терминологией, большинство «слабых рук» уже и так сброшено, а оставшиеся за столом будут довольно неохотно раскрывать свой блеф и «сливать» свои и так мизерные остатки в надежде все же когда-нибудь увидеть ту заветную и долгожданную карту биткоина из колоды с ценой в $20,000. И лучше, конечно, раньше, чем никогда, а может быть, и до ежегодного новогоднего ралли.

С другой стороны, пузатым медведям переходить на сторону быков и начинать играть на повышение с новым месячным фьючерсом сейчас также слишком рискованно. Для этого сначала нужно влить в рынок достаточное количество собственных денег, чтобы при отсутствии притока новых средств со стороны внешних покупателей, хоть как-то залатать и запустить вплавь эту дырявую лодку крипто-энтузиазма. Затем еще надо как следует ее раскачать и задрать цены вверх, чтобы к концу месяца хотя бы что-то благоразумное заработать. В общем, тяжеловато, небезопасно, да и свои, только что заработанные, но уже кровные деньги ближе к телу, что, конечно, милее.

Резюмируя, смею предположить, что в среднесрочной перспективе на ближайшие месяц−полтора, исходя из текущего положения вещей, рынок ожидает продолжение этой уже довольно длительной и поднадоевшей стагнации, с новыми продавливаниями вниз и попытками выбить оставшихся игроков с откровенно «слабыми руками» (тех, кто покупал в районе $9500−$9900 в надежде закрыться хотя бы в безубыток на $10,000 и кому этого не дали сделать суровые и алчные медведи в начале мая). Вместе с этим, чтобы заработать на новых фьючерсах, купленных в районе $6000 «в шорт» в начале этого месяца, сейчас нужно сильно продавить цену к $4000 и даже ниже. Но «дампить» ниже $5000−$4000 с текущих значений тоже довольно сложно, так как на этих значениях уже могут возникнуть вопросы относительно безубыточности майнинга, да и просто желания не продавать то немногое, что осталось, уже чисто из принципиальных соображений (см. график).

Вопрос о том, кто победит в этой нелегкой и изматывающей борьбе, пока открытый. Уже можно констатировать тот факт, что всю первую половину года рынок падал, и, исходя из годичной структуры движения цены для растущего рынка, вторая половина может обернуться итоговым ростом. И если не до новых высот, то хотя бы до существующих верхних значений в $17,000−$20,000. Другое дело, что эти цифры рынок может показать лишь к самому концу года, в те очередные пару ударных месяцев ноябрьского и предновогоднего ралли. До этого же момента ничто не мешает ему продолжать довольно долго стагнировать и сулить разочарование, выводить текущих слабых игроков из игры, после ухода которых, уже на более-менее «расчищенной поляне», наконец сделать слабые, но уверенные шаги по направлению к долгосрочному росту. Когда конкретно это случится — неизвестно. Пока же, к бычьему сожалению одних и медвежьему наслаждению других, текущий рынок не предоставляет уверенных предпосылок для роста.

Подводя итоги, все же не хочу заканчивать на минорной ноте. Плеснем и каплю яркой краски в эту безрадостную серую картину. Приход больших спекулятивных фьючерсных денег на рынок и последующее выдавливание с него всех «новичков и хомячков» если и не убьет его, то, как в старой поговорке, сделает его намного сильнее. И, надеюсь, существенно умнее.

По вопросам размещения материалов в рамках авторской колонки, пожалуйста, пишите на np@decenter.org.