Как купить фьючерсы на биткоин

Теперь вы знаете всю необходимую теорию про фьючерсы на биткоин, и чем различаются контракты на биржах CBOE и CME. Теперь пора приступать к практическим действиям. Как и в предыдущих статьях, разобраться в нюансах нам поможет Денис Чирковский — биржевой трейдер, автор курса по деривативам.

Доступ к фьючерсам: брокерский счет

В отличие от криптобирж, на настоящих биржах невозможно открыть счет напрямую на самой бирже. Доступ на биржу можно получить только через брокерские компании, которые имеют специальные лицензии, аккредитованы на бирже и обрабатывают ваши заявки на покупку и продажу биржевых инструментов. Другими словами, вам необходимо открыть брокерский счет.

Доступ на американские биржи предоставляют все американские брокеры, многие европейские брокеры и некоторые российские брокеры.

Выбирая брокера, следует ориентироваться на то, какими законами будут защищены ваши средства, так как именно у брокера будут лежать ваши деньги, предназначенные для биржевой торговли.

В США с этим нет проблем. Средства инвесторов надежно защищены американскими законами, так как все брокерские компании строго регулируются американскими надзорными органами.

В России некоторые брокеры, которые дают доступ на американские биржи, на самом деле работают через оффшорные дочерние структуры, поэтому сохранность ваших средств, отправленных в офшор, находится под вопросом.

Если вы торгуете биткоином через криптобиржи, то ваши капиталы не защищены ничем, потому что большинство криптобирж никем не регулируются и никем не контролируются. С момента появления биткоина более 36 криптобирж кануло в лету.

Поскольку биткоин — это новый инструмент, пока еще не все брокеры дают доступ к нему для своих клиентов. Поэтому перед открытием счета необходимо проконсультироваться у брокера о возможности торговли фьючерсом биткоина.

После введения антироссийских санкций большинство американских брокеров прекратили открывать счета для клиентов из России. Один из немногих американских брокеров, кто продолжает открывать счета российским клиентам и дает доступ к фьючерсам биткоина — это популярная компания Interactive Brokers. Минимальный депозит для открытия брокерского счета в этой компании составляет $10,000 (это не реклама, а просто констатация факта. — DeCenter).

Кстати, маленький нюанс: брокерский счет у зарубежного брокера не является зарубежным банковским счетом. Поэтому открытие брокерского счета не требует регистрации в налоговой службе.

Второй нюанс: вы можете использовать зарубежный брокерский счет вместо зарубежного банковского счета. Вы можете отправить свои капиталы на брокерский счет в США и не торговать на бирже, а просто хранить ваши деньги на брокерском счете без необходимости регистрировать этот счет в ФНС.

Маржинальные требования и кредитное плечо

Все фьючерсные контракты имеют так называемые «маржинальные требования» (иногда еще этот термин называется «маржевые требования» или просто «маржа»).

Маржа (англ. margin — запас) — это минимальная сумма денежных средств, которая необходима для открытия и сохранения позиции по фьючерсному контракту. Трейдеры, торгующие фьючерсами на Московской бирже, знают этот термин под другим названием — ГО или гарантийное обеспечение.

Маржа представляет собой сумму залога или гарантийного взноса, которую должен иметь трейдер на своем брокерском счете для того, чтобы иметь возможность открыть позицию по фьючерсу.

Маржа требуется для обоих участников контракта — и для покупателя, и для продавца фьючерса.

Например, чтобы купить «обычный» биткоин на спот-рынке, вам нужно иметь сумму в размере 100% стоимости биткоина. На фьючерсной бирже вам потребуется иметь лишь некоторую часть от полной стоимости фьючерсного контракта.

Таким образом, главное преимущество фьючерсной торговли перед обычной покупкой биткоина состоит в наличии так называемого левериджа (англ. leverage — рычаг) или «кредитного плеча». Трейдер может контролировать инструмент с номинальной стоимостью, допустим, $18,000, имея на своем счете всего лишь $8,000.

Обычно размер маржи устанавливается в виде фиксированной суммы в долларах, и эта сумма меняется биржей редко, только в периоды повышенной волатильности рынка.

Маржинальные требования по фьючерсам на биткоин сделаны иначе — не в виде фиксированной суммы в долларах, а в виде процентной доли от ежедневно устанавливаемой цены исполнения фьючерсного контракта, что является уникальным случаем, так как обычно маржинальные требования меняются очень редко для большинства фьючерсных контрактов.

Таким образом, долларовая сумма маржи на биткоин-фьючерсы меняется каждый день: если биткоин дорожает, маржа увеличивается; если биткоин дешевеет, маржа снижается.

Существует два вида маржинальных требований:

Initial Margin — начальная маржа: сумма, необходимая для открытия позиции.

Maintenance Margin — поддерживающая маржа: минимальная сумма, которую необходимо иметь на счете для того, чтобы сохранять позицию открытой.

Размер начальной маржи составляет 110% от размера поддерживающей маржи.

Биржа CBOE установила следующие размеры маржинальных требований для фьючерса на биткоин:

Начальная маржа = 44% от текущей цены исполнения контракта.

Поддерживающая маржа = 40% от текущей цены исполнения контракта.

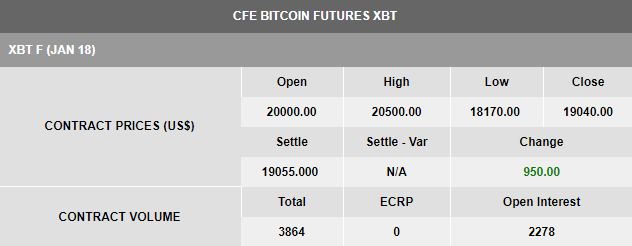

Ежедневно устанавливаемую цену исполнения контракта на биткоин можно смотреть на сайте CBOE.

Биржа CME устанавливает размеры маржинальных требований для фьючерса на биткоин в следующем размере:

Поддерживающая маржа = 43% от текущей цены исполнения контракта.

Начальная маржа = 110% от 43% = 47,3% от текущей цены исполнения контракта.

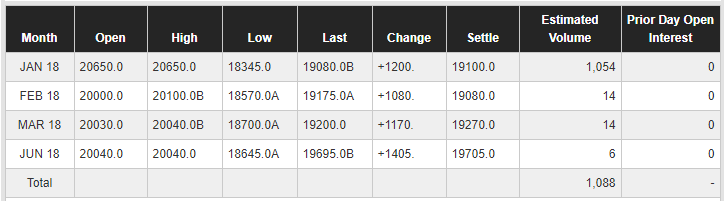

Ежедневно устанавливаемую цену исполнения контракта на биткоин можно смотреть на сайте CME.

Размер ежедневно устанавливаемой поддерживающей маржи можно смотреть также на сайте.

Таким образом, зная цены исполнения контрактов за предыдущий день, можно рассчитать размеры биржевой маржи на сегодня.

Так, на 19 декабря начальная маржа на фьючерс CBOE составляет 44% от $19,055 = $8,384 - эта та сумма, которую необходимо иметь на брокерском счете, чтобы купить или продать один фьючерсный контракт номинальной стоимостью в один биткоин.

Для биржи CME, начальная маржа на фьючерс биткоина составляет 47.3% от ($19,100 * 5), так как фьючерс CME равняется не одному, а пяти биткоинам = 47.3% от $95,500 = $45,171 — сумма, необходимая для открытия фьючерсной позиции на бирже CME.

Брокерские компании могут устанавливать свои собственные размеры маржинальных требований, больше или меньше требований биржи.

Маржин-колл

Давайте рассмотрим пример покупки фьючерса на бирже CBOE 19 декабря.

Допустим, мы купили фьючерс (т.е. открыли «длинную» позицию) в момент открытия торгов после клиринга по цене $19,100, имея на нашем брокерском счете $8,400 — сумму, которая немного превышает размер начальной маржи ($8,384).

Нам повезло, мы угадали верное направление движения — цена биткоина начала расти и поднялась до $19,600, затем произошла небольшая коррекция и снова небольшой рост до $19,500. Мы решили не жадничать и закрыть позицию по цене $19,500.

Каков наш финансовый результат? $19,500 минус $19,100 = мы получили прибыль $400, вложив в открытие позиции всего $8,400 без учета комиссии брокера. Это принесло нам доходность $400/$8,400 = 4.7%. В то время, как сам биткоин вырос всего на $19,500/$19,100 = 2%.

В этом и заключается главная прелесть фьючерсной торговли. С помощью «кредитного плеча» вы можете получить гораздо большую доходность, чем при покупке обычного биткоина. И вы можете зарабатывать такую высокую доходность, играя не только на рост биткоина, но и на его падение — для этого вам надо открыть «короткую» позицию.

Теперь рассмотрим второй сценарий: мы не закрыли наш лонг по $19,500, а продолжили держать позицию в надежде на дальнейший рост до $20,000.

Но увы, в этот раз фортуна отвернулась от нас — биткоин начал падать, и по нашей позиции начал формироваться убыток, который увеличивается с каждой минутой по мере того, как биткоин падает все ниже и ниже. И этот убыток, в отличие от прибыли, не будет расти бесконечно.

На уровне $18,300 наш убыток составит $19,100 минус $18,300 = $800, а остаток нашего счета уменьшится с $8,400 до 7,600$, и таким образом, баланс нашего счета окажется ниже уровня поддерживающей маржи (40% от $19,055 = $7,622).

Для чего нужна поддерживающая маржа? Чтобы не обанкротиться сразу после первой сделки, вы не можете сохранять убыточную позицию бесконечно долго. Как только остаток на вашем счете из-за ежеминутно растущего убытка снизится до уровня поддерживающей маржи, брокер попросит вас довнести на брокерский счет дополнительную сумму денег для того, чтобы остаток на вашем счете снова стал равен начальной марже, и тогда вы можете сохранить вашу позицию открытой.

Это называется «маржин-колл». Страшное слово, которое погубило множество трейдеров во время многочисленных финансовых кризисов и обвалов рынка.

Получив от брокера «маржин-колл», вы обязаны довнести дополнительные средства и увеличить баланс вашего счета до уровня не менее начальной маржи. Либо вы можете закрыть вашу позицию, и, увы, зафиксировать убыток, который вы не смогли «пересидеть» и дождаться нового роста биткоина, чтобы закрыть позицию с прибылью.

Если вы ничего не сделаете и проигнорируете требование брокера, тогда брокер принудительно закроет вашу позицию, и вы получите убыток по вашей позиции и уменьшение остатка на вашем счете.

Как видите, маржинальная торговля — это обоюдоострый меч. Можно быстро приумножить свой капитал, а можно еще быстрее «слить» ваши деньги на брокерском счете.

Иногда случаются такие казусы, что, когда цена фьючерса меняется очень сильно и очень быстро, и трейдер не успевает пополнить свой счет дополнительными средствами, а брокер не успевает принудительно закрыть убыточную позицию трейдера вовремя, может получиться так, что убыток по позиции будет превышать размер остатка на счете.

В этом случае трейдер видит в биржевом терминале отрицательный баланс своего счета. То есть трейдер становится должен брокеру. Совсем недавно подобная история случилась на криптобирже Bitfinex.

@bitfinex You need to make this right - I just went from $100k to -$30k ... refunds need to be made and owners made full. This is unacceptable. $NEO $OMG $ETP pic.twitter.com/HcPJlSF1Gk

— Brian (@biop3rl) 29 ноября 2017 г.

А если таких трейдеров у одного брокера десятки и сотни — тогда уже сам брокер попадает в крупные неприятности, потому что долги трейдеров висят на брокере, и брокер становится должен бирже, и возникает реальная угроза банкротства самого брокера. И такие случаи тоже, увы, имели место.

Некоторые участники биржевой индустрии критикуют запуск фьючерсов на биткоин именно по этой причине. Экстремальная волатильность, которая сопровождает биткоин, может вызвать многочисленные случаи «маржин-коллов» среди мелких трейдеров, и, в случае несоблюдения риск-менеджмента со стороны брокерских компаний, это также может вызвать банкротство отдельных брокеров.

Какой вывод отсюда следует? Для маржинальной торговли нужно иметь сумму, достаточную не только для покрытия начальной маржи, но и для того, чтобы иметь возможность «вытерпеть» значительные колебания котировок и возможную существенную просадку по вашему счету. То есть нужно иметь большой запас на счете и не открывать позиции по максимуму, рискуя всеми деньгами.

Как применять фьючерсы на биткоин

Итак, давайте рассмотрим, какие возможности дают фьючерсы на биткоин:

Торговля в лонг с кредитным плечом: можно заработать прибыль на росте биткоина, вложив всего 44% от его номинальной стоимости, и получить доходность вдвое больше, чем доходность от обычной покупки криптовалюты.

Торговля в шорт с кредитным плечом: в обычных условиях вы не можете заработать на падении цены биткоина. Вы можете просто продать ваши монеты в обмен на фиатные деньги, и потом снова купить биткоин, когда он упадет до уровня, который кажется вам приемлемым для новой покупки. На фьючерсной бирже вы можете открыть «короткую» позицию и заработать прибыль на разнице между высокой ценой входа и низкой ценой выхода из позиции. Точно так же, как и при торговле в лонг, вам требуется вложить 44% от номинальной стоимости биткоина, и вы заработаете доходность в два раза больше, чем глубина падения самого биткоина.

Хеджирование существующего капитала «обычных» биткоинов: фьючерсы являются инструментом не только для спекулятивной торговли, но также и для хеджирования рисков. Этот способ отлично подойдет для тех, кто не спекулирует биткоином, а «производит» его — то есть для майнеров. Майнеры генерируют биткоины, и для них главный риск — это резкое падение цены до уровня, при котором процесс майнинга становится экономически невыгодным, когда издержки на оборудование и оплату электричества превышают стоимость добываемых коинов. Для хеджирования этих рисков майнеры могут продать фьючерсы на количество имеющихся у них биткоинов. Тем самым они фиксируют цену своих биткоинов, и дальнейшие ценовые колебания уже никак не влияют на стоимость их капитала. Цена биткоина для майнеров становится «замороженной» до даты экспирации фьючерса.

Календарные спреды: фьючерсы выпускаются сразу на несколько месяцев. В ситуации контанго дальний по времени фьючерс дороже ближнего. Оба фьючерса (дальний и ближний) будут постоянно приближаться к цене спот (базовому активу). Обычно цена фьючерса уравнивается с ценой спот в день экспирации контракта. Причем ближний контракт «движется» к цене спот быстрее, чем дальний. Суть стратегии состоит в покупке календарного спреда: покупка дальнего (дорогого) контракта и одновременная продажа ближнего (дешевого) контракта. По мере приближения даты экспирации ближнего контракта, разница в цене между ближним и дальним фьючерсом в обычных условиях увеличивается день ото дня, и спред расширяется. И, таким образом, через некоторое время можно закрыть этот спред (совершив обратные сделки по обоим контрактам) и получить прибыль от расширения спреда. Подробный пример календарного спреда показан ниже.

Календарный спред на фьючерсе CBOE

Поскольку фьючерсы на биткоин существуют всего несколько недель, пока еще сложно утверждать о стабильной прибыльности этой стратегии. Фьючерсы на CME только-только появились, поэтому по ним мы не будем смотреть данные, а вместо этого рассмотрим пример календарного спреда на фьючерсе CBOE, которые уже торгуются третью неделю.

Вот цены исполнения контрактов за 11 декабря 2017 года:

Январский фьючерс XBTF8 = $18,545

Февральский фьючерс XBTG8 = $18,560

Мартовский фьючерс XBTH8 = $18,680

Мы можем сформировать три календарных спреда:

Спред F8/G8 — покупаем февраль по $18,560 и продаем январь по $18,545. Стоимость спреда $15

Спред G8/H8 — покупаем март по $18,680 и продаем февраль по $18,560$. Стоимость спреда $120

Спред F8/H8 — покупаем март по $18,680 и продаем январь по $18,545. Стоимость спреда $135

Теперь на машине времени перемещаемся на неделю вперед и смотрим цены исполнения контрактов за 18 декабря 2017 года:

Январский фьючерс XBTF8 = $19,055

Февральский фьючерс XBTG8 = $19,185

Мартовский фьючерс XBTH8 = $19,425

Как изменились наши календарные спреды? Для этого снова посчитаем разницу между ценами фьючерсов:

Спред F8/G8 = $19,185 минус $19,055 = стоимость спреда $130

Спред G8/H8 = $19,425 минус $19,185 = стоимость спреда $240

Спред F8/H8 = $19,425 минус $19,055 = стоимость спреда $370

Итак, какой результат мы получили за неделю с 11 по 18 декабря?

Спред F8/G8 = вырос с $15 до $130, доходность 766% за неделю или 39,866% годовых.

Спред G8/H8 = вырос со $120 до $240, доходность 100% за неделю или 5,200% годовых.

Спред F8/H8 = вырос со $135 до $370, доходность 174% за неделю или 9,048% годовых.

И самое главное при таких безумных доходностях — нам совершенно все равно, в какую сторону движется биткоин: вверх или вниз; нам не нужно угадывать направление движения цены, чтобы получить прибыль.

Фьючерсы запущены, что дальше?

Что ж, фьючерсы на биткоин успешно запущены, и началась новая эпоха в мировой финансовой индустрии.

Сперва давайте вернемся к вопросу о торговых объемах на биткоин.

По данным сайта coinmarketcap.com, суточный оборот биткоина на всех криптобиржах составляет более 1 млн монет. Из них наибольший оборот в паре BTC/USD приходится на криптобиржу Bitfinex и составляет более 80,000 монет (данные на момент написания статьи).

Оборот фьючерсов на бирже CME за 18 декабря составил 1,088 контрактов, что эквивалентно 5,440 биткоинам. Биржа CBOE в этот день проторговала 4,258 фьючерсов, то есть эквивалент 4,258 биткоинов. Таким образом, суммарно обе фьючерсные биржи обеспечили оборот в эквиваленте 9,698 биткоинов.

Почти 10,000 биткоинов или около 1% от всего мирового оборота торговались на двух новых площадках в самом начале их развития.

Это дает большие надежды на огромные перспективы фьючерсной торговли биткоином. Преимущество торговли на крупнейших финансовых биржах мира очевидно: она открывает возможность для большого количества участников торговать самым «горячим» финансовым инструментом 2017 года и позволит значительно увеличить ликвидность и объемы этого фьючерса.

Чикагские биржи открывают доступ к этому высокоспекулятивному инструменту для огромных финансовых монстров, для хедж-фондов и инвестиционных компаний с капиталами в десятки и сотни миллиардов долларов.

На чикагских биржах нет никаких проблем с возможным мошенничеством при покупке биткоина, нет огромных комиссий, которые приходится платить за обмен на фиатные деньги, ваши средства на брокерских счетах надежно защищены американскими законами, и сами биржи не исчезнут в один «прекрасный» день вместе со всеми вашими криптобогатствами.

Вы можете зарабатывать на биткоине, не прикасаясь к самому биткоину вообще.

Поэтому с огромной долей вероятности можно ожидать, что в наступающем 2018 году чикагские биржи займут доминирующее положение в биржевой торговле биткоином, и их доля в мировом обороте вырастет с сегодняшнего 1% до нескольких десятков процентов.

В среднесрочной перспективе ожидается запуск опционов на фьючерсы и опционов на календарные спреды.

В долгосрочной перспективе высока вероятность запуска E-mini контрактов на биткоин на бирже CME, чтобы облегчить доступ к этому фьючерсу для мелких трейдеров, для которых нынешний контракт на 5 биткоинов является слишком «тяжелым» и дорогим.

Также, без сомнения, будут запущены недельные фьючерсы и опционы.

Опционы на биткоин

Прочитав эту статью, теперь вы знаете, что благодаря «кредитному плечу» фьючерсы позволяют зарабатывать (и терять) больше, чем может дать базовый актив — сам биткоин. Но фьючерсная торговля подходит не для каждого инвестора.

Что если бы существовал финансовый инструмент, который давал бы значительную прибыль при верном движении цены биткоина, и при этом имел бы ограниченный размер убытков в случае негативного сценария?

Такой инструмент существует. Он называется «опционы». Опционы — это такой же производный финансовый инструмент, как фьючерсы, но более сложный. Существуют два основных вида опционов:

опционы на акции и ETF,

опционы на фьючерсы.

Также существуют так называемые «бинарные опционы», но на самом деле они не имеют никакого отношения к биржевой торговле. Под красивым названием «бинарные опционы» скрывается обыкновенное казино, и все сайты, которые предлагают торговать «бинарными опционами» — это просто мошенники, без какой-либо лицензии и регулирования. Причем, это даже хуже, чем казино, поскольку в «бинарных опционах» математическое ожидание прибыли заведомо построено в пользу заведения: там шансы на выигрыш вовсе не 50 на 50, как пытается заверить реклама таких заведений, а примерно 70 на 30 в пользу заведения.

Поэтому держитесь подальше от «бинарных опционов» и торгуйте настоящими биржевыми опционами на легальной бирже.

Сегодня опционы существуют на огромное количество финансовых инструментов: акции компаний, индексные ETF, товарные фьючерсы и так далее.

Опционов на биткоин на биржах CBOE и CME сегодня пока не существует, но это лишь вопрос времени. Они обязательно будут запущены через некоторое время, когда появятся значительные объемы торговли фьючерсами на биткоин, и возрастет интерес со стороны трейдеров.

Как заработать 43-кратную прибыль на биткоине при росте цены самого биткоина всего в 2.7 раза

Уникальность опционов в том, что они позволяют создать куда более значительное «кредитное плечо», чем фьючерсы, и получить прибыль, во много раз превосходящую прибыль от базового актива.

Опционы на биткоин на самом деле уже существуют. Небольшая нью-йоркская биржа под названием LedgerX летом 2017 года получила лицензию на торговлю опционами на биткоин. Эта биржа предоставляет доступ только для институциональных инвесторов и частных лиц с размерами инвестиций от $10 млн. То есть эта площадка не для широкой публики. И объемы торгов там пока весьма скромные.

Тем не менее, в середине октября 2017 года биржа LedgerX запустила торговлю опционами на биткоин, и на примере их реальных котировок уже сейчас можно видеть, какие фантастические возможности открываются трейдерам, торгующим опционами на биткоин.

Вот реальный пример:

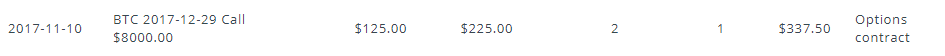

10 ноября 2017 года стоимость биткоина колебалась в диапазоне от $6,436 до $7,312 по данным сайта coinmarketcap.com. Средняя цена за день — $6,874.

Представьте себе, что в этот день вы могли сделать ставку на то, что 29 декабря (последний рабочий день) 2017 года биткоин будет стоить выше 8,000$.

Чтобы сделать такую ставку, вы должны заплатить 225$. А ваша прибыль 29 декабря составит сумму в размере разницы между ценой биткоина в этот день и ценой 8,000$.

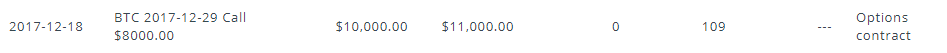

18 декабря 2017 года цена биткоина колебалась в диапазоне от 18,355$ до 19,371$, по данным сайта coinmarketcap.com. Средняя цена за день — 18,863$.

То есть за период с 10 ноября по 18 декабря биткоин подорожал в 2.74 раза. Это невероятный доход, на самом деле!

А теперь давайте посмотрим, что происходит с нашей ставкой, сделанной 10 ноября. Уже сейчас вы можете закрыть эту ставку, не дожидаясь 29 декабря, так как биткоин уже значительно выше цены 8,000$, на которую вы сделали ставку.

Давайте посмотрим на котировки опционов 10 ноября:

И вот второй скрин — тот же самый опцион на биткоин 18 декабря:

Таким образом, купив 10 ноября опцион колл со страйком $8,000 по цене $225, вы могли продать этот опцион 18 декабря за $10,000, и заработать прибыль $9,775, то есть получить 43-кратное увеличение вашей инвестиции всего за пять недель при том, что сам биткоин за это время вырос «всего лишь» в 2,74 раза.

Ну как, впечатляет?

Добро пожаловать в удивительный мир биржевых опционов. Эти производные финансовые инструменты мало известны широкой публике, но именно с их помощью зарабатываются целые состояния.

И как только биржи CBOE и CME запустят опционы на биткоин для обычных трейдеров, такие возможности откроются для всех желающих.

Но это уже совсем другая история.

Присылайте материалы для нашей авторской колонки на on@decenter.org