Повлияли ли киты на нынешний обвал крипторынка?

На прошлой неделе крипторынок, вслед за фондовым, обрушился вдвое и потерял $60 млрд в капитализации. Помимо пандемии коронавируса и паники на традиционных биржах, среди причин этого называют манипуляции китов крипторынка — крупных держателей биткоина. DeCenter проанализировал графики, собрал информацию о крупнейших кошельках и поговорил с экспертами, чтобы разобраться, какую роль киты сыграли в нынешнем обвале.

Как падал крипторынок

Биткоин достиг своих последних ценовых максимумов в конце февраля, перевалив за $10 500. Однако на фоне распространения коронавируса, падении цен на нефть и волатильности на фондовых рынках стоимость монеты начала медленно снижаться.

Всю прошлую неделю биткоин стремительно терял капитализацию, достигнув пика падения в ночь с 12 на 13 марта и обвалившись с $7900 до $6000 за сутки. На локальных рынках цена опускалась даже до $3600. Альткоины традиционно упали следом за первой криптовалютой.

На этой неделе биткоину удалось отскочить от недавних минимумов и укрепиться в районе $5200. Однако говорить о восходящем тренде рано — на рынке по-прежнему доминируют медвежьи настроения.

Такое сильное падение рынка не ожидали даже многие опытные трейдеры и аналитики. Большинство предпочитало думать, что биткоин — «тихая гавань» для инвесторов, в которой можно дождаться окончания финансовой бури. Так, всего за несколько часов до обвала опытный трейдер Джош Рейджер, соучредитель Blookroots.com, верил, что цена BTC не опустится ниже $7000.

$BTC

The Trump effect is taking place on the market after his news conference

Bitcoin had a nice bounce in the $7500s, but it's very likely price makes it way down to the $7200s-$7300s before another hard bounce

I have bids staggered from the $7300s down to $7100s pic.twitter.com/wFcoIW6Iwc

— Josh Rager ? (@Josh_Rager) March 12, 2020

Однако стремительное падение крипторынка вслед за остальными рынками показало, что биткоин — высоковолатильный актив, гораздо больше подверженный скачкам и манипуляциям, чем его более традиционные аналоги. Например, об этом предупреждал криптогуру Андреас Антонопулос — в ситуации кризиса крупные держатели монет распродают рисковые активы, опасаясь больших потрясений, и выходят в наличные, стремясь закрепить прибыль.

Однако вполне возможно, что нынешнее снижение котировок — часть сговора криптокитов, которые решили собрать сливки, выйти в фиат и в очередной раз потеснить не таких крупных участников торгов. Четкого определения у термина «биткоин-киты» нет, но обычно так называют держателей монеты на десятки и сотни миллионов долларов, которые своими транзакциями могут в значительной степени повлиять на уровень волатильности на рынке. Это могут быть ранние последователи, биржи или институциональные инвесторы. Ниже рассмотрим, как вели себя киты во время недавнего падения.

Как вели себя киты

Виктор Аргонов, аналитик брокера EXANTE, считает, что киты повлияли на падение рынка еще 20 февраля. Тогда за очень короткое время BTC подешевел на $500 — с $10 100 до $9600. В следующие дни рынок попытался восстановить позиции, но началось очередное обрушение — уже одновременно с фондовым рынком. «Возможно, именно из-за действий китов по принципу “толкни падающего” многие участники рынка разуверились в криптовалютах как в защитном активе и смирились, что они движутся сонаправленно акциям. В середине марта корреляция между курсом BTC и индексом S&P 500 достигла исторического максимума. Но вполне возможно, что этому помогли искусственные пампы-дампы, чрезмерно укрепившие веру трейдеров в связь между рынками», — отметил эксперт.

Издание Bitcoinist обратило внимание на то, что о грядущем обвале рынка можно было узнать за три дня до массовых распродаж. Еще 8 и 9 марта киты начали передвигать свои активы на биржи. Данные, предоставленные блокчейн-аналитической фирмой CryptoQuant, показывают, что приток средств на крупные биржи или депозиты начал расти с 8 марта с более высокой скоростью. Одна из возможных причин — скоординированное действие китов, инициировавших массовую распродажу актива.

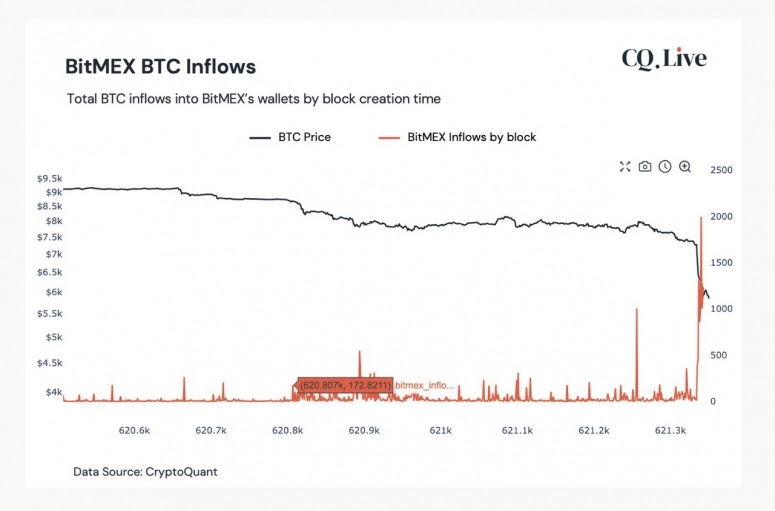

Первые сообщения о демпинге биткоина на BitMEX появились в соцсетях 8 марта. Самой крупной транзакцией стал перевод на сумму в $21 млн при цене биткоина $7845, после чего было переведено монет еще на $11 млн несколькими транзакциями (это снизило цены BTC на BitMEX на $300 относительно других бирж). Часть ВТС была выкуплена обратно по сниженной цене. Как полагает ряд экспертов, этим дапмом вполне можно объяснить снижение цены биткоина с $9100 до $7800 всего за несколько часов.

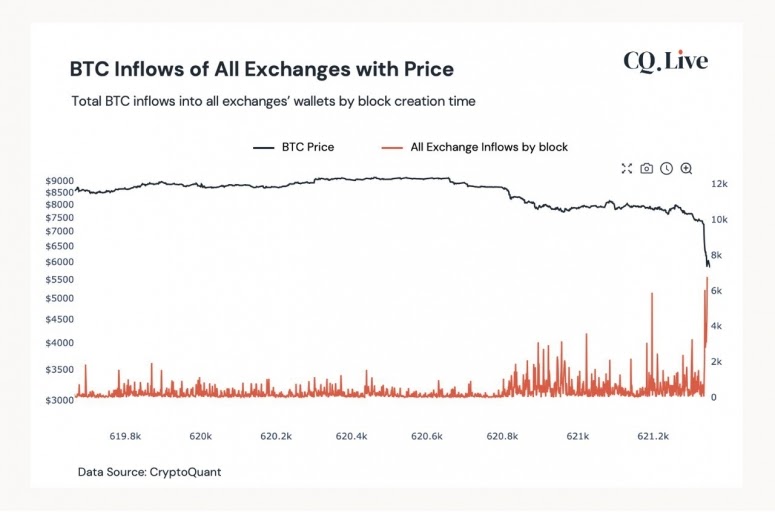

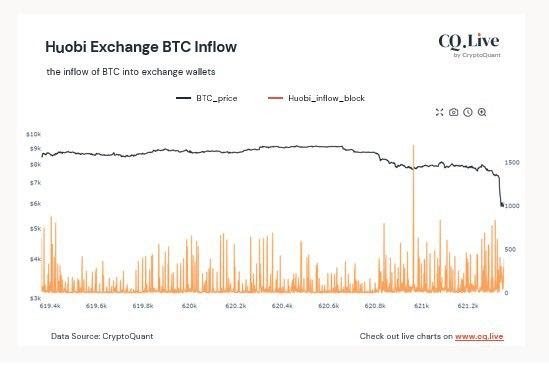

Ниже приведены несколько графиков CryptoQuant, на которых видно, что монеты стали поступать на биржи более быстрыми темпами начиная с блока № 620.8 K, добытого 8 марта. До этого блока средний приток на одну транзакцию составлял около 1000 BTC. Но затем приток средств колебался от 1500 до 6000 BTC в преддверии падения цен в четверг.

После этого притока средств биткоин упал на 10%. В течение следующих трех дней BTC продолжил падать, достигнув пика 12 марта.

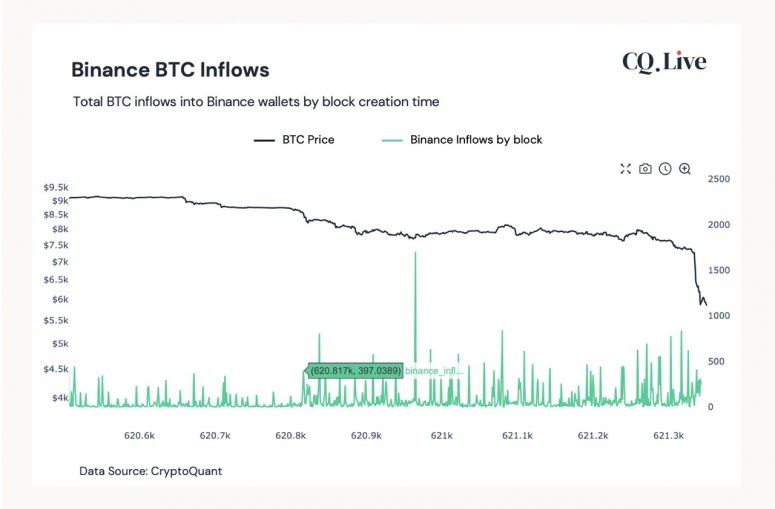

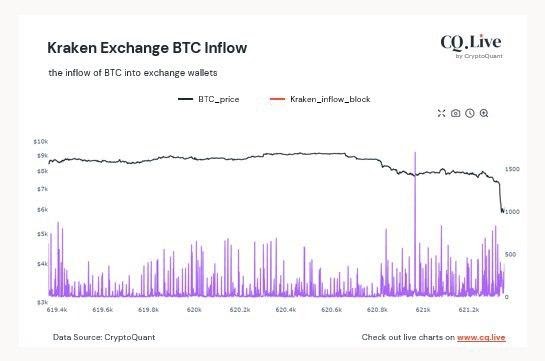

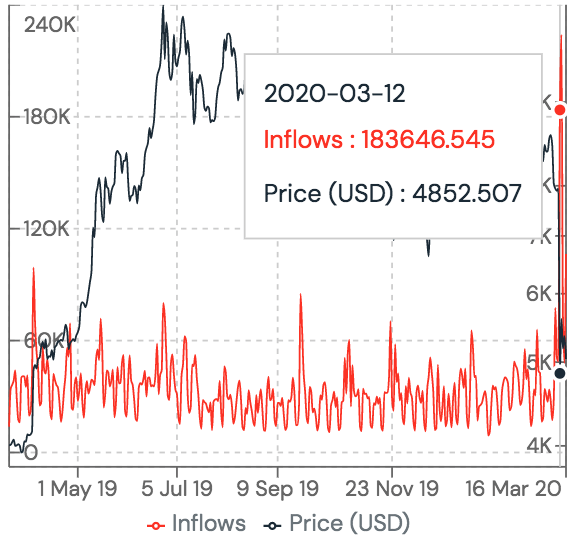

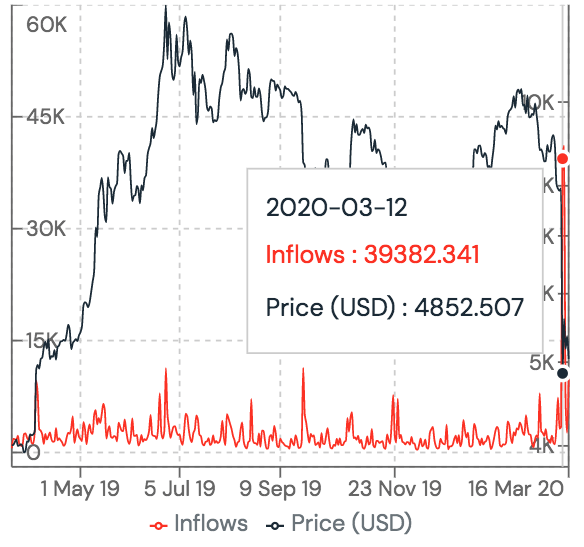

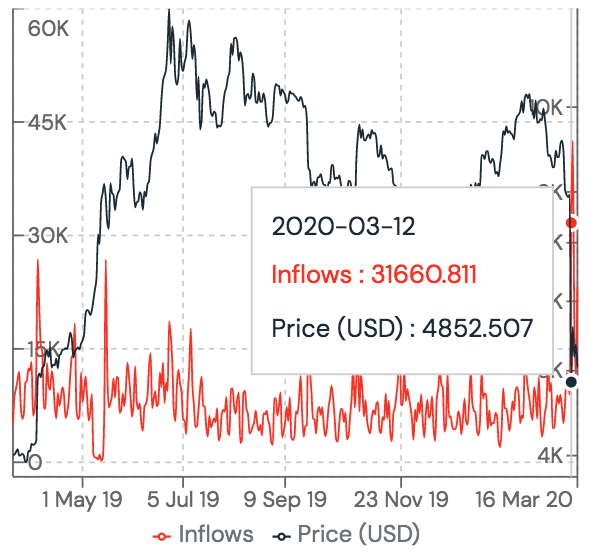

А 12 марта уже началась массовая распродажа. Давайте посмотрим на приток биткоина на четыре основные биржи. На всех них наблюдался большой приток монет примерно в одно и то же время — в ночь с 12 на 13 марта. На биржи перевели сотни миллионов долларов, хотя обычно переводят несколько десятков миллионов.

Вот сколько монет пришло на BitMEX:

А вот Binance:

Картина с Kraken, Huobi и рядом других крупнейших бирж аналогична.

По данным Whale Alert — сервиса, отслеживающего крупные перемещения криптовалют, — 12 и 13 марта трейдеры переводили десятки миллионов долларов с неизвестных кошельков на биржи, между биржами и с бирж на неизвестные кошельки. Например, 13 марта неизвестный держатель биткоина перевел 3000 BTC (около $15.9 млн) на биржу BitMEX, другой неизвестный — 5000 ВТС (около $28.1 млн) на OKEx, третий неизвестный полностью вывел свои средства с BitMEX в размере 49.9 млн USDT (около $49.9 млн). По данным китайского издания Chain News, 12 марта пришли в движение даже 1000 ВТС (около $8 млн), добытых еще в 2010 году.

Внезапный крах биткоина вызвал резкую ликвидацию позиций (принудительное завершение позиций брокером или трейдером) на BitMEX — суммарная ликвидация составила колоссальные $1.1 млрд в течение суток, из них $773 млн были выведены всего за один час. Примечательно, что страховой фонд BitMEX почти не изменился, потеряв лишь 1627 ВТС (4.6% от его общей суммы). Например, страховой фонд биржи Deribit был израсходован почти полностью: снизившись с $3.1 млн до около $227 000 за день.

12 марта из-за начавшейся распродажи и возросшей волатильности рынка криптобиржи BitMEX и Gemini ненадолго перестали работать, у Coinbase, Huobi и Bithumb были задержки с транзакциями из-за перегрузок сети.

BitMEX сначала объяснил проблемы «аппаратным сбоем» у поставщика облачных услуг, а позже уточнил, что биржа подверглась атаке ботнета. Она привела к задержке в обработке торговых ордеров, что из-за падения рынка стало причиной крупной ликвидации стоп-лосс ордеров. BitMEX начала компенсацию ущерба пострадавшим в результате атаки клиентам.

Несмотря на небольшой рост биткоина, киты продолжают выводить свои монеты на биржи. Крупнейшие операции за последние несколько дней: $16.7 млн на Coinbase, $33.3 млн на OKEx и еще несколько десятков многомиллионных транзакций на других биржах.

Повлияли ли киты на обвал рынка?

Несмотря на то, что киты, без сомнения, способны оказать влияние на цену биткоина и состояние всего рынка, в недавнем падении нет их вины — они лишь следовали за общим настроением рынка. Причины обвала в надвигающемся финансовом кризисе, падении фондовых рынков и пандемии коронавируса.

Влияние китов на рынок зависит от времени. Такие же действия китов, как и в «черную неделю», но только на бычьем рынке без коронавируса и угрозы рецессии, могли бы вызвать рост стоимости. Так, исследование Chainalysis от 2017 года показало, что активность крупнейших трейдеров обычно приводит к росту цены, а не к ее снижению. Но сейчас крипторынок слишком скоррелирован с фиатным и фондовым рынками, испытывающими сильное давление. Поэтому распродажа активов китами приводит к падению цен.

По данным компании CoinMetrics, обвал стоимости биткоина был в основном спровоцирован краткосрочными инвесторами. 11 марта было перемещено 281 000 BTC — около $2.2 млрд — удерживаемых менее 30 дней. А вот из биткоинов, которые держатели не трогали больше года, переместилось только 4131 ВТС. Эти данные обнадеживают: большую часть распродажи устроили новички, а долгосрочные инвесторы проявляют стойкость и держат рынок.

Сергей Жданов, СЕО биржи EXMO, также считает, что роль китов в текущей ситуации, связанной с падением рынка криптовалют, далеко не основная. Драйверы падения сегодня находятся за пределами криптовалютного рынка: это отсутствие договоренности между Саудовской Аравией и РФ по вопросу пролонгирования соглашения о «заморозке» добычи нефти в рамках ОПЕК+, а также пандемия коронавируса. Эти события вызвали цепную реакцию массовых панических распродаж всех основных классов финансовых активов, в том числе и криптовалют.

«Однозначно оценить степень влияния китов на падение крипторынка довольно трудно. О нем можно только предполагать по косвенным признакам вроде роста шорт-позиций на фьючерсном рынке со стороны институционалов незадолго до обвала. Разговоры о какой-то роли китов чаще всего искусственно подогреваются на просторах интернета статьями о том, что периодически приходят в движение биткоины, которые были неподвижными с 2010 года и тому подобное. Роль китов в возможном восстановлении или дальнейшем падении рынка будет довольно второстепенной. Все-таки главное значение здесь будет иметь общий новостной фон, а именно новости о дальнейшем развитии возможного экономического кризиса, вызванного пандемией коронавируса и успехом борьбы с ней», — считает Сергей Жданов.

Однако Николай Кленов, финансовый аналитик компании Raison Asset Management, считает, что киты все-таки повлияли на недавний обвал. «С середины февраля этого года BTC упал почти на 50%. Предшествующий новостной фон был более чем позитивным. Практически одновременно с криптой рухнули и фондовые площадки во всем мире. Динамика цен криптовалюты и фондовых площадок показывает прямую корреляцию, но я считаю, она экономически не обоснована. Все указывает на то, что крипторынок сегодня подвержен манипулированию», — полагает эксперт.

Нынешняя ситуация на рынке доказывает, что биткоин остается высокорисковым волатильным активом, подверженным манипуляциям. Несколько крупных транзакций способны развернуть ценовые тренды или вызвать панику среди инвесторов.

На пороге рецессии легко разглядеть структурные недостатки крипторынка — слишком много рычагов воздействия и отсутствие ликвидности. Пока регуляторы пытаются спасти экономику с помощью рыночных манипуляций — снижения процентных ставок и количественного смягчения, инвесторы проходят через кризис ликвидности — ищут надежные деньги и безопасные убежища. Когда быстро нужен фиат, но на продажу ВТС по актуальным высоким ценам в нужном объеме просто нет достаточного количества покупателей — приходится сильно снижать цены. Скорее всего, на прошлой неделе мы видели, как те, кто хотел, распродавали свои активы, пока было не поздно. Вопрос: успели ли они найти ликвидность и ждать ли новых распродаж.

Какие выводы должен сделать инвестор

Как мы видим, за несколько дней до недавнего обвала цен приток BTC на биржи увеличился. Это может быть воспринято как сигнал о том, что крупные держатели готовились продать свои монеты. Моменты, подобные этому, могут быть интерпретированы как верный признак надвигающегося дампа, а значит пора хеджировать риски должным образом. Однако большинство трейдеров оказались слишком заняты, чтобы заметить это.

DeCenter спросил экспертов, на что обращать внимание крипто-инвесторам, чтобы очередное вмешательство китов не застало их врасплох.

«Проблему представляют не сами по себе большие перемещения средств, а резкие пампы-дампы на рынке. Когда без видимых фундаментальных причин за пару часов валюта меняет стоимость на несколько процентов, это может быть искусственной манипуляцией, направленной на разжигание ажиотажа. Для развития крипто-индустрии было бы полезно, если бы участники рынка отмечали такие провокации и не поддавались на них. Это также улучшит отношение к крипторынку со стороны государственных органов, которые сегодня считают его слишком зависимым от ценовых манипуляций», — рассказал Виктор Аргонов, аналитик брокера EXANTE.

«Необходимо учитывать движение средств на крупных кошельках, тем более что эта информация открытая. При каждом крупном переводе можно предполагать, что стоимость биткоина также будет меняться. Особенно надо быть внимательным к тем сигналам, которые сопровождаются движением средств сразу на нескольких крупнейших кошельках. Также обязательно надо отслеживать крупные ордера на ведущих криптобиржах. Появление больших сумм на покупку или продажу всегда является важным сигналом к будущему поведению китов. Поэтому если вы видите рост массового числа заявок на покупку, есть смысл выждать и продать активы только тогда, когда дождетесь локальных пиков цены. И, наоборот, при создании видимости обвала цены, то есть когда есть завышение стенки продажи, лучше дождаться фиксации спада и закупаться уже на дне», — рассказал Валерий Петров, вице-президент РАКИБ по развитию и регулированию рынка.

«Пользователю вряд ли будут доступны в режиме реального времени признаки действий так называемых китов. Трудно предположить, что кто-то из них будет совершать свои сделки в стакане вместо распределения по OTC. Советуем обращать внимание на общие индикаторы настроения рынка, индекс страха, соотношение длинных и коротких сделок, увеличение открытого интереса на фьючерсном рынке. Но, конечно, от вмешательства так называемого “черного лебедя” уберечься практически невозможно, и даже каким-то образом предугадать его появление нельзя», — считает Сергей Жданов, СЕО биржи EXMO.