Насколько биткоин хуже пармезана

Максим Акульшин, Co-Founder и CTO eCoinomic.net, рассказал, почему банкам не следует бояться выдавать кредиты под залог криптовалюты.

Считается, что криптовалюты сильно подвержены волатильности и именно это является главной причиной того, почему финансовые институты обходят их стороной. Банки не стремятся работать с биткоинами, эфиром и другими криптовалютами отчасти потому, что не понимают их ценности и не могут спрогнозировать их поведение. Для классической финансовой организации биткоин — это как обезьяна с гранатой. Зачем нужен залог, который сегодня стоит как космический корабль, а послезавтра будет дешевле пирожка с капустой? При этом некоторые итальянские банки до сих пор принимают головы сыра в качестве залога. Сыр дозревает и постепенно набирает дополнительную ценность, а фермеры на кредитные деньги варят новый продукт, который снова можно заложить. Вечный двигатель.

А как же мы? Неужели биткоин и правда настолько хуже пармезана? Давайте представим, что мы являемся банком и выдаем краткосрочные кредиты на срок до 30 дней. Это распространенная практика. Нам нужно понять, можем ли мы использовать биткоин в качестве залога для выдачи такого кредита. Как часто мы будем сталкиваться с margin-call’ом — ситуацией, когда стоимость залога будет становиться меньше стоимости кредита?

Прежде всего давайте оговоримся: чтобы иметь запас по волатильности, мы будем выдавать только половину текущей стоимости актива. Если биткоин сейчас стоит $10,000, то заемщику мы перечислим $5000.

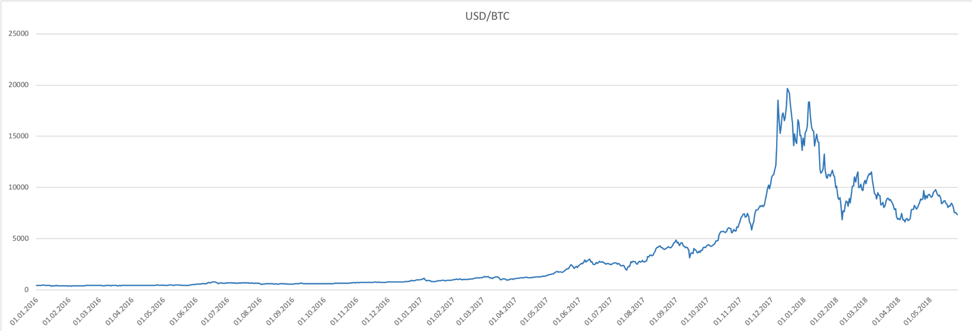

Взглянем на график курса биткоина с 2016 года (источник):

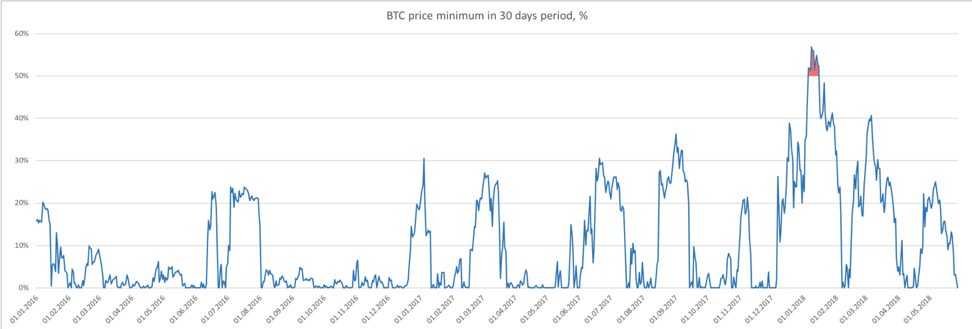

Для каждой точки графика посчитаем максимальное падение стоимости биткоина на периоде за тридцать дней.

Исходя из графика следует, что дней, когда банк мог бы столкнуться с необходимостью продавать залог или менять договоренность с заемщиком по причине высокой волатильности рынка, будет меньше десяти. И это на двухлетнем интервале.

По нашему опыту, в процентном значении это не более 1.5% от всех выданных за год кредитов. Аналогичная ситуация будет с ETH, XRP и DASH.

Полученные значение — это решение «в лоб». Работа с постоянными условиями в течение двух дней. Без попытки использовать адаптирующийся механизм управления залогом, когда максимальный срок кредита и значение LTV (Loan-To-Value) меняется в зависимости от текущих тенденций.

Мы не говорим про модные нынче нейросети и экспертные системы. Использование простой линии тренда по методу наименьших квадратов для десяти дней позволяет предсказать текущую тенденцию и избежать margin-call’ов в принципе, сводя риски кредитора к минимуму.

Я несколько слукавил в начале этой статьи. Я знал ответ на вопрос до того, как его задал, просто потому, что участвую в реализации проекта, выдающего кредиты под залог криптовалюты. Фактическая работа проекта подтверждает все приведенные выше математические модели. И это значит, что скоро, по мере осознания того, что риски этого рынка вполне управляемы, на рынок криптовалют придут большие серьезные игроки.

В России это произойдет, очевидно, в октябре-ноябре нынешнего года, после принятия соответствующего закона о статусе криптовалюты, который идеально ложится в предложенную концепцию.

Все указанные выше расчеты можно проделать самостоятельно, исходные данные для этой статьи можно найти на Github.

По вопросам размещения материалов в рамках авторской колонки, пожалуйста, пишите на np@decenter.org.