Основы трейдинга: покупай дороже, или проблема «ложного пробоя»

Если вы активно торгуете на рынке, то наверняка сталкивались с так называемой «проблемой ложного пробоя», когда вы уже нашли хорошую точку входа, видите отличную техническую модель, но после входа в сделку цена разворачивается и полностью ломает ваш сценарий. Такие вещи могут приводить к серьезным убыткам и однозначно негативно влияют на эмоциональное состояние трейдера, а это, в свою очередь, конечно же, приводит к отрицательному балансу счета. Мы разобрались, как обезопасить себя от подобного сценария вместе с трейдером Виталием Тонтиным, который ведет образовательный канал о трейдинге.

Моделей предвестников ложных пробоев есть много. Одним из самых распространенных и надежных является анализ объема торгов. К примеру, если при подходе к определенному уровню поддержки или сопротивления присутствует сильное снижение показателя объема, то, скорее всего, крупные инвесторы не заинтересованы в этом движении, а значит, есть вероятность того, что уровень не будет пробит и цена развернется.

Кроме объема, есть еще одна интересная и простая фишка, которая поможет уберечь ваши нервы и сохранить капитал. Назовем ее условно «покупкой единиц».

Метод «покупка единиц»

Суть такого подхода к торговле заключается в том, чтобы не входить в сделку на опережение рынка. Мы будем покупать только по факту пробития ключевого ценового уровня и отдавать рынку несколько «единиц», для того чтобы не попасть в ложный пробой.

Как известно, важные ценовые уровни на графике, как правило, представлены круглыми цифрами: $10, $20, $100 и так далее. Такие уровни формируются подсознательно у участников игры, и возле таких цен зачастую происходят интересные движения.

Согласно методу «покупки единиц», входить в сделку следует после пробития такого уровня, но по цене немного выше, чем стоимость уровня, который был пробит. Разницу между ценой входа и ценой уровня мы и называем теми самыми «единицами», которые платим взамен на безопасную сделку.

Стоит отметить, что чем больше «единиц» вы будете отдавать рынку, тем меньше у вас останется шансов пострадать от проблемы ложных пробоев, соответственно, если вы будете давать слишком малый зазор, то повышается риск получения дополнительного убытка.

В таком методе, конечно же, главной задачей трейдера является нахождение оптимального количества единиц, которые он готов отдать рынку за то, чтобы не попасть в ложный пробой, но при этом и не пропустить тренд, если он все же окажется не ложным.

Разберем на примере, как найти оптимальную точку.

Пример 1

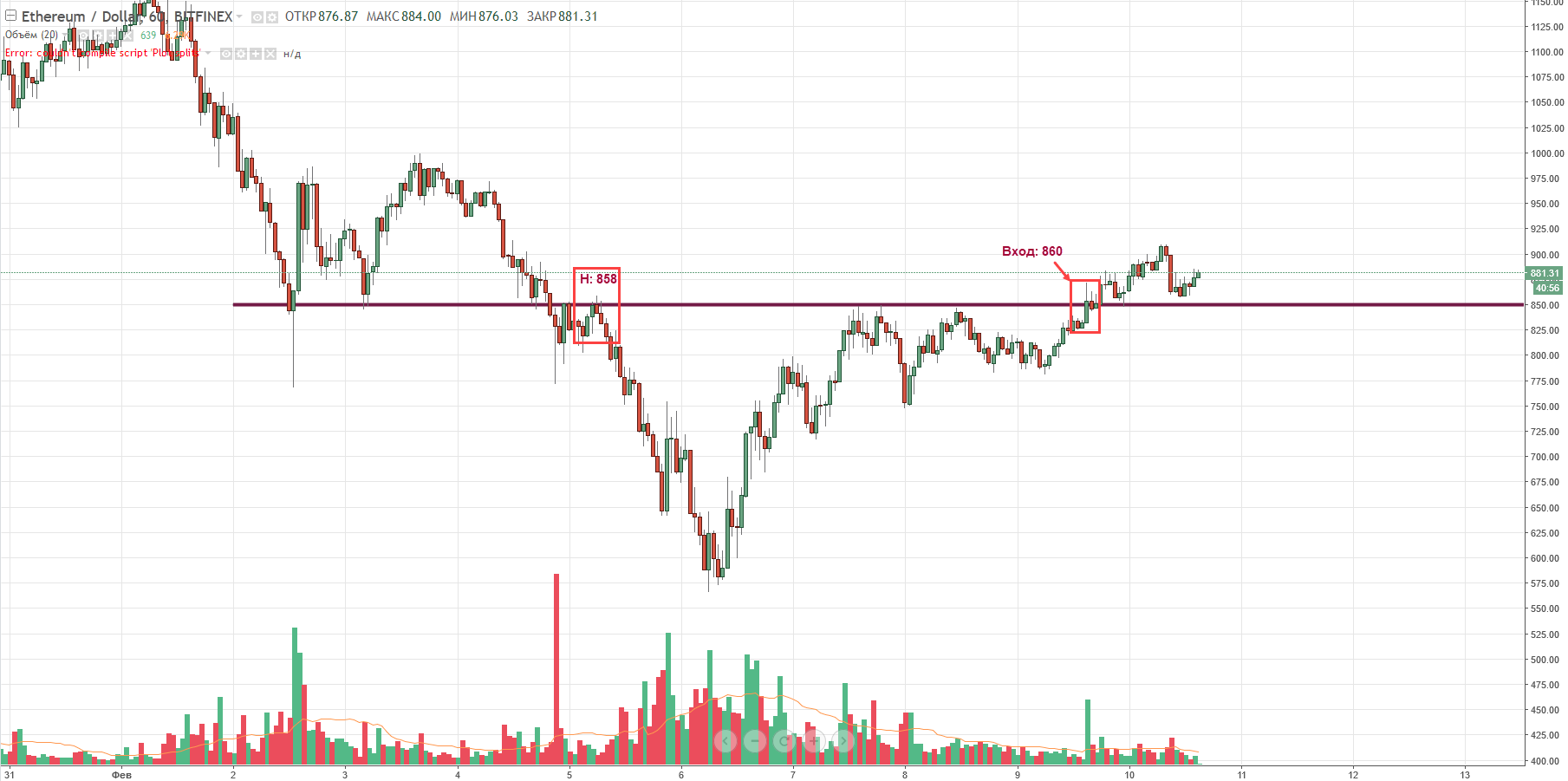

Возьмем часовой график ETH/USD, который формирует качественные горизонтальные уровни поддержки и сопротивления.

В нашем примере мы пытаемся войти на пробитие уровня $850. Рисуем линию и смотрим, насколько уровень сильный (чем больше цена от этого уровня меняла направление, тем лучше). Далее нам нужно оценить, насколько часто и какой величины бывали ложные пробои уровней в ближайшем прошлом. Не стоит обращать внимание на огромные хвосты, образованные в местах окончания сильных импульсных движений (как в начале образовавшегося уровня), от них вам не уберечься, но вы можете просто не входить в такие сделки.

Как видите, максимальный ложный пробой этого уровня составлял около $8 (от $850 до $858), поэтому при входе в сделку мы можем спокойно выставлять свой ордер на покупку по цене выше уровня на 9-10 единиц ($9-$10) и получить на несколько процентов выше вероятность получения прибыли в сделке.

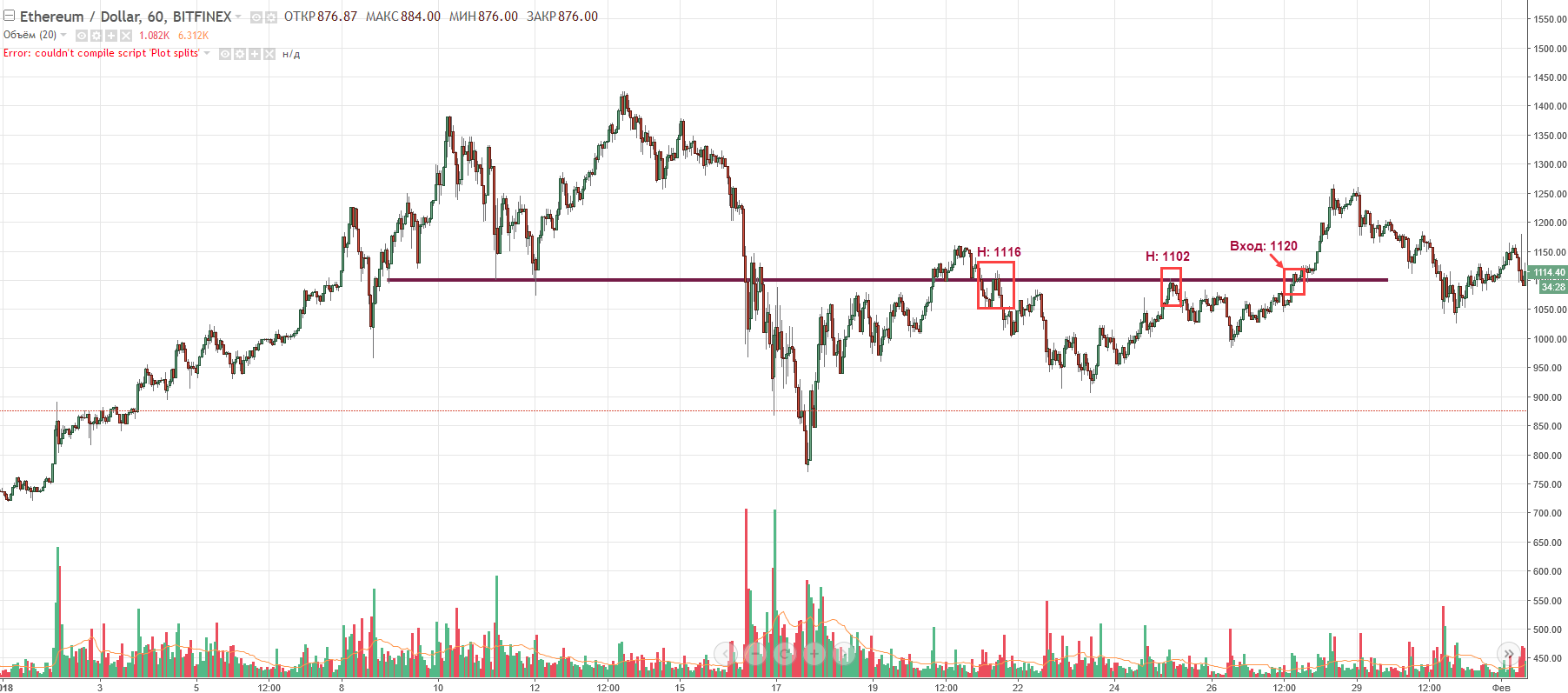

Пример 2

В этом примере ситуация похожа: для того чтобы относительно безопасно войти в сделку, нам нужно было бы выставить ордер на ~$20 выше уровня $1100, исходя из двух предыдущих неудачных подходов к уровню.

Вывод

В трейдинге нет ничего точного. Некоторые профессиональные спекулянты считают себя даже творческими личностями. Но поверьте, этот метод способен сэкономить вам много денег, ваша задача состоит в том, чтобы найти оптимальное «количество единиц», которое вы готовы купить у рынка взамен на:

а) уменьшение вероятности попадания в ложное движение;

б) увеличение количества положительных сделок.

Безусловно, у метода есть и свои ограничения, о которых нужно знать и понимать:

а) уменьшение потенциального соотношения прибыли к риску;

б) сложность поиска оптимального количества «единиц».

Присылайте материалы для нашей авторской колонки на on@decenter.org