Как Compound всего за один день обошел MakerDAO и стал лидером DeFi-рынка

DeFi остается источником быстрых финансовых взлетов, но и таких же быстрых падений. Ранее главным драйвером этого рынка был проект MakerDAO. Однако за короткое время его обогнал конкурент в лице Compound. В результате капитализация рынка DeFi выросла в несколько раз. Откуда возник такой бурный интерес криптосообщества к Compound, как вокруг проекта развивался хайп и почему сложившаяся ситуация — это все же тревожный знак для крипторынка? Во всем разобрался DeCenter.

Ранее DeCenter публиковал статьи о принципах работы DeFi-протоколов — про MakerDAO и об уязвимости «мгновенных кредитов». Напомним, что проект MakerDAO долгое время оставался крупнейшим игроком DeFi-сектора по объему средств пользователей, а Compound в это время шел следом. Сейчас картина поменялась. Но прежде чем объяснить эту перемену лидеров, стоит подробнее рассказать о том, как работает протокол Compound.

Рынки активов в Compound

В отличие от MakerDAO, где в залог принимаются только четыре актива, в Compound их уже девять: Basic Attention Token, Ethereum, USDC, Tether, Dai, Augur, 0x и Sai («старая» версия стейблкоина Dai). Compound работает на блокчейне Ethereum, так что и все залоговые активы — это токены стандарта ERC20. Кроме того, в качестве залога (или вклада) принимаются аналог биткоина — wBTC. Это тоже токен ERC20, цена которого привязана к курсу первой криптовалюты.

У каждого актива в Compound есть свой «рынок» — пул доступных для использования активов, сложенный из средств пользователей. У каждого рынка свои финансовые параметры: необходимый размер залога, процентные ставки и так далее. Все рынки взаимосвязаны. Любой пользователь может оставить залог в одном из девяти возможных активов и взять кредит в другом активе (стоимость залогов и кредитов рассчитывается в долларах). Подобная структура необходима для автоматизированного предоставления ликвидности на короткий срок, что актуально, например, для децентрализованных бирж.

Кроме того, в MakerDAO до недавнего времени действовали только кредиты. Смарт-контракт с депозитами (то есть с функцией блокирования своих средств в протоколе для заработка процентов по принципу банковского вклада) появился только в ноябре прошлого года. Впрочем, сейчас ставки по «вкладам» в MakerDAO нулевые, и смысла использовать их нет.

В Compound же, наоборот, на каждом рынке действуют не только «покупатели» ликвидности пула (заемщики), но и «продавцы» (кредиторы) — пользователи, которые отправляют свои монеты в пул, чтобы протокол мог использовать их для выдачи кредитов. За это они получают проценты по годовой ставке (размер которой, как и в любом DeFi-приложении, меняется в зависимости от соотношения спроса и предложения). По сути, это депозиты.

Стабильность системы депозитов и кредитов в Compound поддерживается за счет того же принципа избыточного залога, что и в MakerDAO: размер выдаваемого кредита должен быть меньше, чем размер залога пользователя. Например, на 6 июля в Compound было предоставлено залогов и депозитов на более чем $1.4 млрд, а непогашенных кредитов — на $784 млн.

При этом для каждого актива предусмотрен свой коэффициент залога. Чем стабильнее и ликвиднее базовый актив, тем меньше необходимый залог, и наоборот. Это способ регулировать риск: если залог пользователя номинирован в стейблкоине (например, USDC), то вероятность того, что его стоимость снизится из-за рыночной волатильности до критического значения, низкая. Для обычного же токена такие шансы намного выше.

Выплата и взимание процентов в Compound

Система оплаты процентов в Compound хитрее, нежели в MakerDAO. Фактически никакие выплаты по процентам пользователи не платят и не получают.

Когда пользователь Compound блокирует в смарт-контракте средства для взятия кредита или получения процентного дохода, он получает взамен «синтетические» токены (cTokens). Это такие же токены стандарта ERC20, при желании их можно вывести на личный кошелек, но тогда они перестанут быть частью залога или депозита в Compound.

Каждый базовый актив имеет плавающий курс cTokens. Например, на 6 июля 1 ETH равнялся 49.968 cETH. Обменный курс зависит от уже распределенных в системе процентов, а значит, постепенно (хотя и медленно) растет.

Когда пользователь хочет забрать вклад или рассчитаться по кредиту, система автоматически конвертирует cTokens в базовый актив по текущему обменному курсу. Если курс вырос, то вкладчик заберет число монет, которое больше, чем он отдал в начале, а заемщик — меньше. Таким образом, в обменном курсе закладываются проценты, которые «набежали» за время действия депозита или кредита.

Разберем на примере. Пользователь решил открыть в Compound депозит на 1000 токенов Dai. Обменный курс 1 cDai равен 0.02 Dai. Значит пользователь получит 50 000 cDai. Через несколько месяцев он решает вывести средства из протокола. На тот момент обменный курс 1 cDai увеличился до 0.021 Dai. Значит, юзер получит обратно уже 1050 Dai.

Какую роль в успехе Compound сыграл токен COMP

Идея депозитов в Compound, конечно, звучит заманчиво и является преимуществом по сравнению с MakerDAO, где нет способов пассивного дохода. Однако это не объясняет, как Compound удалось за пару месяцев увеличить объем средств пользователей сразу в несколько раз.

Причина такого взрывного роста кроется в другом. А именно в большой кампании по «децентрализации» Compound. Проект был запущен в 2018 году после ICO, но, в отличие от MakerDAO, до недавнего времени был полностью централизован, то есть решения об изменениях финансовых параметров протокола (например, размеров залогов) принимали разработчики. В MakerDAO же давно применяется система с токеном управления MKR: его держатели в соответствии с суммой своих накоплений имеют определенный вес, который могут использовать для голосования за различные решения. В Compound тоже есть свой токен управления, COMP, однако до последнего времени его не было в открытом обороте. Согласно white paper, публике должно отойти 42% от общей эмиссии COMP (остальное резервируется для команды, партнеров, ключевых инвесторов и так далее).

В конце мая монеты начали распределять среди пользователей, но по необычной схеме. Токены COMP ежедневно начисляют всем пользователям, кто одалживает или берет кредиты в Compound, пропорционально процентной ставке, а также их платежам по проценту или доходу. Причем начисление токенов COMP происходит поровну как среди заемщиков, так и среди кредиторов на каждом «рынке» активов. Из-за хайпа цена COMP резко выросла, а благодаря легкому способу его получения возник огромный интерес к продуктам Compound.

Почему цена токена COMP взлетела в пять раз за неделю

Финансовый успех Compound обеспечила совокупность двух явлений. Первое — так называемый «фарминг дохода» (Yield Farming). Изначально он подразумевал постоянную миграцию пользователей между различными DeFi-сервисами в поиске наибольшего процента дохода за минимальный срок. Однако, в отличие от других сервисов, Compound смог еще больше улучшить предложение с заработком на процентах, предложив дополнительный кешбэк в виде своих токенов управления COMP. Без этого у Compound ничего бы не получилось.

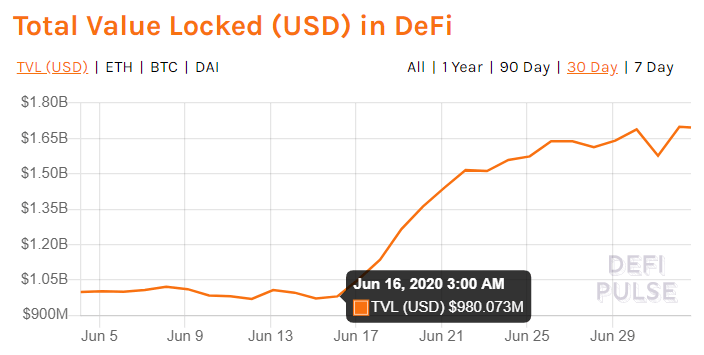

Вторым явлением, которое способствовало росту хайпа вокруг проекта, стало поступление токена COMP в свободный оборот. Так, 15 июня состоялся листинг токена на бирже Uniswap. По данным DeFi Pulse, к 22 июня общая сумма всех средств, заблокированных в сервисах децентрализованных финансов, выросла в полтора раза — с $980 млн до $1.51 млрд.

Уже на следующий день после листинга на Uniswap, 16 июня, цена токена COMP взлетела на 60% за сутки, и Compound обогнал по капитализации прошлого лидера, MakerDAO, достигнув отметки в $859 млн (против $551 млн у Maker). Капитализация всего рынка DeFi в тот же день впервые превысила $3 млрд. По данным агрегатора DeFiMarketCap, сегодня она равняется уже $7.4 млрд, из которых $1.9 млрд приходится на проект Compound. Впрочем, стоит отметить, что этот сервис считает капитализацию проекта по полной эмиссии, в то время как остальные агрегаторы дают более низкую оценку Compound, на уровне $640 млн, так как учитывают только токены в обороте (на данный момент — 3 млн монет).

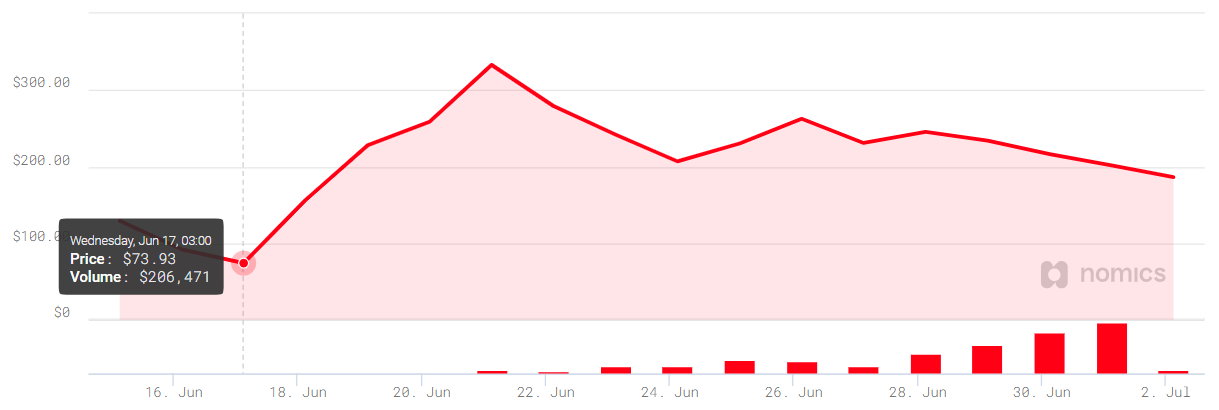

«Дров в топку» подкинуло объявление о грядущем листинге COMP на бирже Coinbase Pro, сделанное 18 июня. В результате цена токена с 17 по 21 июня выросла почти в пять раз — с $73 до $332, по данным агрегатора Nomics.

Вокруг токена COMP сформировался пузырь, который быстро лопнул. Если в первый день торгов на Coinbase (23 июня) был достигнут локальный максимум цены COMP на уровне $427, то уже на следующий день она обрушилась более чем на 40% — до $250. В последующие дни цена неоднократно двигалась на десятки процентов в одном или другом направлении на фоне новостей о листинге на Binance и Poloniex.

К 6 июля цена COMP опустилась до $198, «качели» продолжаются, однако «лихорадка» не прекращается. Ежедневно Compound выплачивает пользователям (кредиторам и заемщикам) токены COMP в обмен на их активность. Чем выше ставка (неважно, по депозиту или кредиту), тем больше токенов может в соотношении к размеру залога получит пользователь. Это привело к массовому притоку средств в наиболее рискованный токен из представленных в Compound — Basic Attention Token, имеющий самые высокие ставки.

С учетом резкого роста цены Compound пользователям стало выгодно брать краткосрочные кредиты — ведь кешбэк в токенах COMP окупит их быстро и с лихвой. Более того, многие стали эксплуатировать систему, используя выданные ею кредиты для открытия новых займов.

В конечном итоге это вынудило разработчиков и крупнейших держателей COMP проголосовать за изменение правил: новые монеты COMP будут распределять исходя не из ликвидности актива (следовательно, высоких ставок), а из стоимости используемых средств, рассчитанных в долларах. По замыслу, это должно стимулировать пользователей переходить на стейблкоины, например, USDC, USDT или Dai.

Что будет дальше?

Однако это вряд ли остановит желающих быстро заработать. Если кредиты в BAT на платформе Compound имеют ставку 33% годовых, то стейблкоины — менее 5%. Это значит, что стоимость обслуживания таких кредитов тоже будет относительно ниже.

Расчет различных стратегий «фарминга дохода» вместе с токеном COMP опубликовал CoinDesk. Так, при самом «консервативном» подходе» с использованием стейблкоинов USDC и Dai для открытия одного депозита и одного кредита c капиталом $10 000 за год можно заработать 5%, а при самом рискованном подходе (если проводить операции с токенами BAT и 0x) — более 85%, с учетом полученных монет COMP по цене $200. Однако и риск намного выше — снижение цены BAT и 0x может просто «смыть» залоговое обеспечение.

«Фарминг дохода», прибыльность которого внезапно выросла из-за введения токена COMP, — несложный способ быстро заработать, поэтому он привел к хайпу. Вместе с тем стремительно взлетевшая популярность Compound держится на необоснованно высокой цене его токена, который бесплатно раздают участникам. Такое положение дел невольно заставляет вспомнить «бум ICO», который закончился разочарованием и большими потерями для многих инвесторов.