Что делать, чтобы банк не заблокировал счет за покупку криптовалюты

Недавно в интернете разошлась история о блокировке Тинькофф Банком счетов клиента, который продал биткоин на крипто-обменнике. Хайп выявил и другие подобные случаи. На самом деле проблема не нова. Статус криптовалют в России не могут определить уже несколько лет. Легально вывести крупную сумму на банковский счет по-прежнему нельзя. Счета могут заблокировать даже за незначительные переводы, связанные с криптовалютой. Почему так происходит и как этого избежать — разбирается DeCenter.

Как банки блокируют счета за операции с криптовалютой

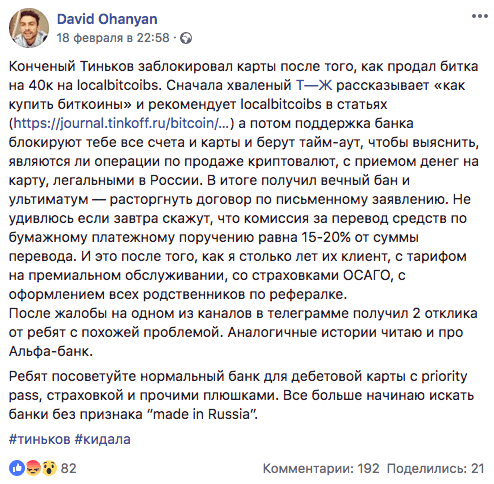

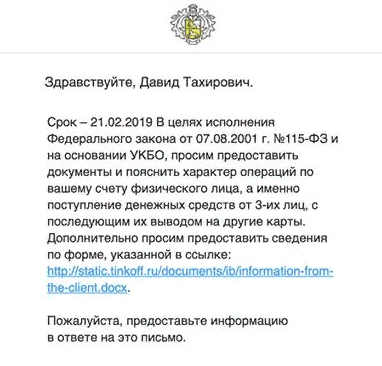

В середине февраля предприниматель Давид Оганян опубликовал у себя в Фейсбуке пост о том, что Тинькофф Банк заблокировал его счета за продажу биткоина на 40 тысяч рублей на LocalBitcoins.

Давид покупал и продавал криптовалюты с конца 2017 года, используя в том числе и карты Тинькофф — раньше никаких проблем не было. Продав биткоин в конце 2018 года на обменнике и получив деньги на личную карту Тинькофф, через несколько дней предприниматель получил уведомление о ее блокировке. Причина — жалоба владельца карты, с которой перевели деньги за покупку криптовалюты. Оганян честно признался поддержке, что получил деньги от продажи биткоина → поддержка предложила вернуть деньги отправителю → Давид отказался → банк предложил предпринимателю расторгнуть договор и вывести деньги.

Давид рассказал о случае в Фейсбуке и VC.ru, чем вызвал бурное обсуждение в комментариях, в которые пришли представители банка. История разошлась по интернету — Оганяну разблокировали карты и вернули премиальное обслуживание, запросив при этом документы по каждой операции в течение последних двух месяцев.

Представители банка публично ответили, что у них «нет никаких ограничений на операции с биткоинами, если они совершены в рамках закона». По их словам счета не были заморожены, а лишь приостановлено дистанционное банковское обслуживание. После проверки ограничения были сняты.

Ситуация может удивить, но банк действовал строго в рамках законодательства и претензии к «внезапной» блокировке необоснованны. Возможно, Давиду перевел деньги мошенник, а сам предприниматель стал конечным получателем ворованных денег. Естественно, это привлекло внимание сотрудников банка.

Очевидно, это не массовая проблема — у большинства пользователей LocalBitcoins и Тинькофф таких проблем нет. Тем не менее, судя по откликам комментаторов поста, а также сообщениям на форумах криптоинвесторов с подобной проблемой сталкивались и другие владельцы криптовалют, держащие деньги в разных банках и платежных системах: Сбербанк, Альфа-банк, Райффайзенбанк, Яндекс.Деньги и др.

Законно ли блокировать счет за покупку и продажу криптовалюты?

Да. Согласно 115-ФЗ — Федеральному закону «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» — банки не могут совершать переводы свыше ₽15,000 от неизвестного отправителя, обязаны проверить платежи свыше ₽600,000 и сообщить о них в РосФинМониторинг.

Банки могут блокировать любые счета, переводы и транзакции, которые кажутся им подозрительными. Если происхождение денег вызывает у банка вопросы, он может отменить транзакцию или заморозить счет до тех пор, пока клиент не объяснится о происхождении денег.

Проблемы с блокировкой счетов за сомнительные операции есть не только у криптоинвесторов, но и у обычных клиентов, делающих перевод с карты на карту. Банки тысячами блокируют средства за пополнение счета, крупные переводы, обналичивание, а также переводы с WebMoney, QIWI, Форекс, онлайн-казино и пр.

С криптовалютами все еще сложнее — в России у них нет никакого юридического статуса, а отследить происхождение средств иногда невозможно. Пока нет специальных законов, банки опираются на Закон о валютном регулировании, 115-ФЗ, письма ЦБ, Минфина и Налоговой и свежее решение Пленума Верховного суда. В них сказано, что криптовалюты законодательно не запрещены, но считаются достаточным основанием для проверки на причастность к отмыванию доходов, полученных преступным путем, или финансированию терроризма.

Главная задача банков — соблюдать требования РосФинМониторинга. Раз криптовалюты юридически до сих пор не определены, для банков операции с их использованием — это повод перестраховаться. Поэтому они максимально требовательно относятся к мониторингу операций, связанных с криптовалютами, контролируют источники доходов, идентифицируют владельцев таких счетов. Банки могут заблокировать любые операции, источником средств в которых указаны криптовалюты. Банки могут так и не делать, но перестраховываются, потому что боятся потерять лицензию.

Если перевести деньги без указания источника или назначения платежа, банк может заподозрить вас в отмывании денег и финансировании терроризма. Если в источнике получения денег указать криптовалюты, большинство банков просто заблокируют счет и передадут информацию об этом в РосФинМониторинг. Он может запросить документы, а может удовлетвориться вашими словами — как повезет.

10 советов, как не получить блокировку счета за операции с криптовалютами

Есть несколько способов. Ни один из них не универсален и не гарантирует отсутствие проблем.

Не пользоваться услугами банков. Самый простой и очевидный способ. Например, с того же LocalBitcoins можно вывести деньги через PayPal или наличными через почтовый перевод в Webmoney или Western Union.

Выводить средства через биржи и обменники. Для банков они менее подозрительны, чем перевод от физлица. Деньги выходят после конвертации и отследить их источник сложно — для банков это выглядит как перевод физлицу. С другой стороны, обычно у бирж и обменников есть лимиты, поэтому при выводе средств приходится совершать несколько операций — для банков это повод насторожиться.

«Репутация криптовалютной биржи, ее юрисдикция также имеют большое значение для службы мониторинга банка. Существует ряд крупных бирж, которые дорожат своей репутацией, лицензиями и уже давно зарекомендовали себя в глазах регуляторов как надежные партнеры и провайдеры услуг. Участие надежных бирж в цепочке транзакций воспринимается банками более позитивно, нежели, когда криптовалюта обменивалась на крипто-платформах, руководители и владельцы которых нарушают закон, обманывают своих клиентов, избегают любых взаимодействий с государством», — отметила Анна Тигеева, эксперт BCL, курсов по юридическому сопровождению блокчейн-проектов.

Михаил Успенский, партнер юридической компании Taxology, член Комиссии по правовому обеспечению цифровой экономики при Московском отделении Ассоциации юристов России посоветовал заранее связаться с технической поддержкой биржи и выяснить, с какими назначениями платежей происходят фиатные выплаты. Если наименования платежа содержит упоминание криптовалюты, вероятность блокировки счета существенно повышается.

Использовать российские биржи и обменники, переводы в рублях. При этом стоит помнить, что перевод с зарубежной, даже лицензированной платформы, может вызвать у банка подозрение как валютный перевод. «Проще всего выводить средства в рублях, если это делать в другой валюте (в евро или долларах), то нужно будет пройти в банке процедуру валютного контроля», — посоветовала Анна Тигеева.

Использовать только личные карты. У налоговой и без использования счетов юрлиц хватит поводов при случае обвинить криптоинвестора в незаконном предпринимательстве — не стоит давать ей лишнего повода. Также можно использовать сразу несколько карт в разных банках — простой, банальный, но работающий совет.

Проводить сделки реже. Несколько поступлений от продажи крипты еще могут сойти за инвестиции. Но если подобных переводов слишком много, у налоговой появляются основания обвинить вас в незаконном предпринимательстве.

Не торопиться выводить средства. Банки подозрительно относятся к операциям, когда вы получили крупную сумму денег и вывели ее со счета в течение нескольких дней. Не стоит также выводить всю сумму сразу — суммы крупнее ₽50,000 разбейте на несколько частей с интервалом в неделю-две.

Документировать свои действия. Когда возможно делайте скриншоты операций, личного кабинета биржи, заказа на обмен в обменнике, электронных писем. Если поддержка банка попросит подтвердить законность средств, можете попросить их сравнить сравнить суммы и даты переводов на скриншотах с поступлениями на счет.

Хитрить. В назначении платежа можно писать «вернули долг» или «подарок от родственника», но это, скорее всего, не сработает — часто получение такого «подарка» приходится доказывать. Впрочем, если в назначении платежа написать «криптовалюты» банки отнесутся к переводу еще подозрительнее.

Попробовать заплатить налоги. Это не спасет от блокировки, но поможет, если банк пожалуется на вас в налоговую.

Продать за наличные при встрече. Риски понятны.

Но даже если вы максимально осторожны, банк все равно может заблокировать счет.

Что делать, если счет все же заблокировали?

Ограничения на любые операции со счетом останутся в силе до тех пор, пока владелец счета документально не подтвердит источники доходов, а предоставленная информация не удовлетворит контролирующую службу банка и РосФинМониторинг.

Подтвердить происхождение средств. Надо объяснить и доказать происхождение поступивших денег. Но не все так просто.

Суммы меньше ₽200,000 можно не подтверждать документами. К переводам выше ₽200,000 надо приложить договор и информацию по контрагентам. Без таких документов банк вряд ли разблокирует счет. Но, как правило, никаких документов нет — максимум это скрины переводов от бирж или обменников. Даже документы от лицензированных площадок могут не удовлетворить банки. Если подтверждающие документы и обоснование источников средств не устроят банк, разбирательство может затянуться на неопределенный срок.

Сотрудничать с поддержкой банка. Популярна точка зрения, что банки могут использовать криптовалюты как повод для отъема денег. На самом деле банкам это не нужно. Им выгоднее, чтобы вы оставались их клиентом, а они зарабатывали на комиссиях, обслуживании счета и кредитах. Счета блокируют, чтобы перестраховаться. Поэтому сотрудничайте с поддержкой и доказывайте им, что вы законопослушный гражданин и ничего не нарушали.

Предать ситуацию максимальной огласке. Если ваши действия законны, напишите пост в соцсетях или заметку в профильном СМИ. Банки не любят шумиху — случай с Давидом Оганяном это доказывает.

Какие последствия могут быть после блокировки

Покупать, владеть и продавать криптовалюты не запрещено. Поэтому за это нет уголовного или административного наказания, но приятного все равно мало.

Потеря денег и закрытие счета. Если банкам не понравится ваше объяснение происхождения средств, деньги вам не вернут: либо отправят продавцу перевод, либо закроют весь счет и попросят перевести деньги в другой банк, взяв за перевод комиссию до 15%.

Попадание в черный список банков. Клиент, которому закрывали счет, попадает в «черный список»: ему будет тяжело открыть счет и получить карту в других банках, а его операции будут мониторить тщательнее. Если банк или РосФинМониторинг удовлетворятся вашими объяснениями, вам разблокируют счет и вернут все деньги. Но проблемы на этом, скорее всего, не закончатся.

Уплата налогов. Вас могут попросить доказать, что вы заплатили налоги — 13% с суммы продажи. Если оплаченной декларации у вас не будет, могут придраться — придется платить штраф. Срок давности по налоговым преступлениям — 3 года, но обычно за операции с небольшими суммами старше года не трогают.

Как платить налоги за продажу крипты пока никто не знает. По закону, если вы получили доход, то должны заплатить НДФЛ. Пока нет специального закона, Минфин считает, что «особого порядка налогообложения» у криптовалют нет и налог надо платить по общим правилам: самостоятельно посчитать доход и сдать декларацию. Налог надо платить с суммы, за которую продали криптовалюты, а не с прибыли. Например, если вы купили монеты за 1000 рублей, а продали за 500 — придется заплатить 13% с 500 рублей, пусть даже вы сработали в убыток. Если же продали за 1500 — заплатить так же придется с полной суммы продажи, 1500 рублей, а не только с 500 рублей прибыли. На деле сдать декларацию о доходах с продажи криптовалюты не так просто — не каждая налоговая ее примет.

Обвинения в незаконном предпринимательстве. Другая сложность — вас могут обвинить в незаконной предпринимательской деятельности. За это уже может наступить уголовная ответственность по статье 171 УК РФ, за которую предусмотрены штрафы, арест или принудительные работы. Были случаи, когда налоговая не принимала декларации по криптовалютам и сообщала следователям о действиях с денежными суррогатами. Уже есть первые реальные уголовные дела, связанные с торговлей криптовалютой.

Судебные издержки. Если банк так и не вернет средства, придется судиться. Предсказать заранее исход такого дела нельзя — нет механизма регулирования — все зависит от позиции и решения конкретного суда. Насколько нам известно, пока никто в таких вопросах до суда не доходил. Но Анна Тигеева полагает, что обращение в суд могло бы «смягчить позицию банка и ускорить решение по вопросу разблокировки счета и возврату средств».

Проблема не в банках, а в законодательстве

Официально банки занимают нейтральную позицию в отношении криптовалют. На практике — они часто перестраховываются, чтобы обезопасить себя от претензий регулятора. Пока не будет детально проработанного работающего законодательства, вывод денег из крипты в фиат останется лотереей, в которой может не повезти даже при переводе незначительной суммы.

Пока никто никого не сажает и не штрафует, но ситуация может измениться. До тех пор пока Центробанк не сменит свою позицию, а в законодательстве не появится четкое определение криптовалюты и схем ее регулирования, ситуация не изменится.