Как определить криптовалютный пузырь

За последние несколько дней курсы биткоина и многих других криптовалют демонстрируют рост. Рынок, несмотря на явный медвежий тренд, начал восстанавливать прежние позиции. Предсказать, как будут развиваться события и какая стоимость цифровых монет ожидается в будущем, трудно. Но аналитики стараются это сделать, и, основываясь на традиционной экономике, предлагают новые методы оценки крипто-актива и его поведения. Ранее DeCenter публиковал математические формулы для крипто-анализа. Представляем еще один способ оценить правдивость стоимости биткоина и альткоинов с помощью индикатора NTV, который вычислит образование пузыря.

NVT оригинальный

Идея создания индикатора NVT принадлежит крипто-энтузиасту под псевдонимом Вилли Ву. В феврале 2017 года исследователь опубликовал статью, в которой говорилось о том, что биткоин «не находится в пузыре». Этот вывод был сделан на основе нового для крипто-индустрии анализа, использующего преобразованные показатели из традиционной экономики.

«Я написал твит, в котором была представлена идея соотношения PE (цена/прибыль. — DeCenter) для биткоинов, временно оно было названо индексом MTV, затем мой приятель Крис предложил менее запутанный термин NVT — отношение стоимости сети к транзакциям», — рассказывает Ву и поясняет, что над идеей индикатора также работал блокчейн-аналитик, автор книги «Крипто-активы: руководство инвестора-инноватора» и глава по продуктам ARK Investment Крис Берниск.

NVT (Network Value to Transactions) — индикатор, который помогает определить объективную цену криптовалюты и проверить соответствие ее востребованности в качестве платежного средства, а не спекулятивного инструмента. Анализ с помощью данного индикатора позволяет показать справедливую стоимость и предсказать пузыри — момент, когда курс криптомонет держится на чрезмерно высоком уровне и демонстрирует высокий рост на протяжении долгого времени.

NVT, как отметил его создатель Вилли Ву, похож на финансовый показатель из инвестиционной экономики PE, или PER (индекс Price Earnings, или коэффициент «кратное прибыли»), где Р (price) — цена, E (earnings) — прибыль. Он определяет привлекательность акционерных компаний, где малые значения коэффициента сигнализируют о недооцененности фирмы, а высокие — о переоцененности.

Чтобы рассчитать PE — показатель, равный отношению рыночной стоимости акции к годовой прибыли, полученной за акцию, необходимо воспользоваться формулой:

В случае с индикатором NVT применяется похожая формула с некоторыми измененными показателями, подстроенными под динамику криптовалют, которые не являются ценными бумагами и не имеют показатель Е — прибыль. Поэтому вместо прибыли на акцию EPS используется показатель NV (Network Value) — ценность сети, или стоимость ее транзакций, которые совершаются в блокчейне, этот показатель выражается в долларах США.

А где пузырь?

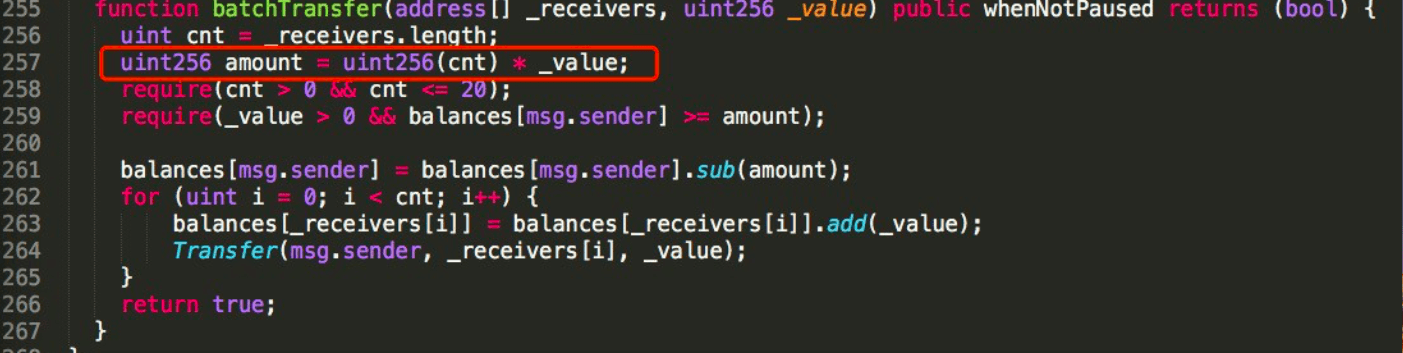

Валли Ву в своей аналитической статье дает разбор первых крупных биткоин-пузырей 2011 и 2014 годов, когда курс первой криптовалюты на протяжении долгого времени повышался и достигал высоких отметок, а затем уходил в обратный тренд и совершал коррекцию на 92% и 83% соответственно. Индикатор NTV во время падения курса сигнализировал о переоцененности биткоина, выходя за рамки нормального значения.

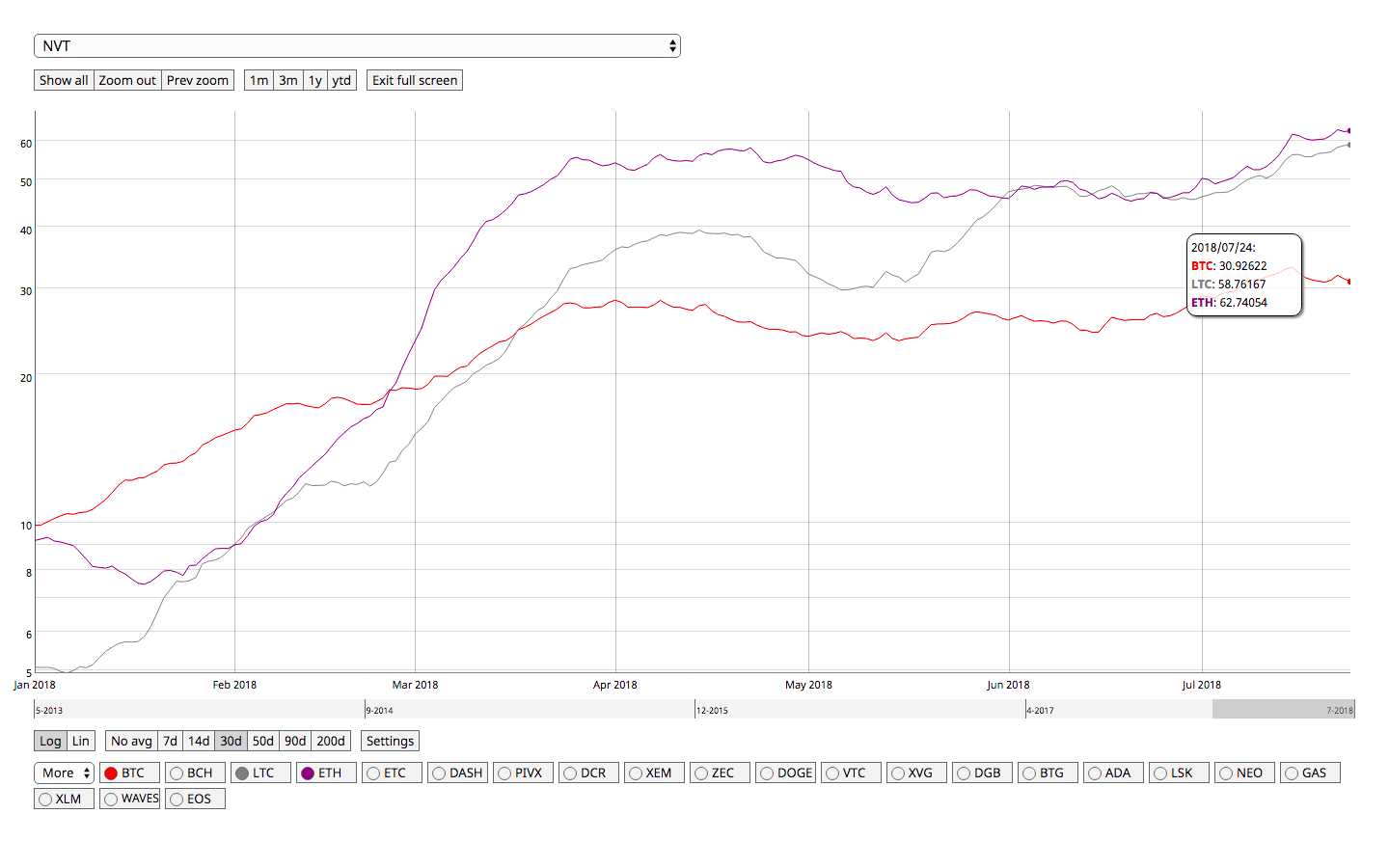

Как видно по графику выше, в 2013 году не было переоцененности биткоина, даже несмотря на то, что изначально курс составлял $258, а затем резко упал до $45 и потом быстро восстановился до почти изначальной отметки. Поэтому стоимость оставалась справедливой, считает Валли Ву.

«Вы подумали, что коррекцию в 83% можно назвать пузырем? Нет! Ведь значение сети было достаточно высоким для того, чтобы поддерживать отношение NVT в пределах нормального диапазона. Провал был очень коротким, поэтому диаграмма длинного диапазона показала схожесть с консолидацией, которая быстро завершилась. Это случай, когда отношение NVT, если бы оно тогда было, говорило бы рынкам, что сеть на пике рыночного страха недооценена», — говорит Ву.

На данный момент уровень цен биткоина, эфира и лайткоина находится в приемлемом ценовом диапазоне, который соответствует спросу и предложению, монеты могут считаться не только средством спекуляции, но и денежным средством. То есть индикатор NVT располагается в зоне normal NVT range, что исключает образование пузырей.

NVT от Каличкина

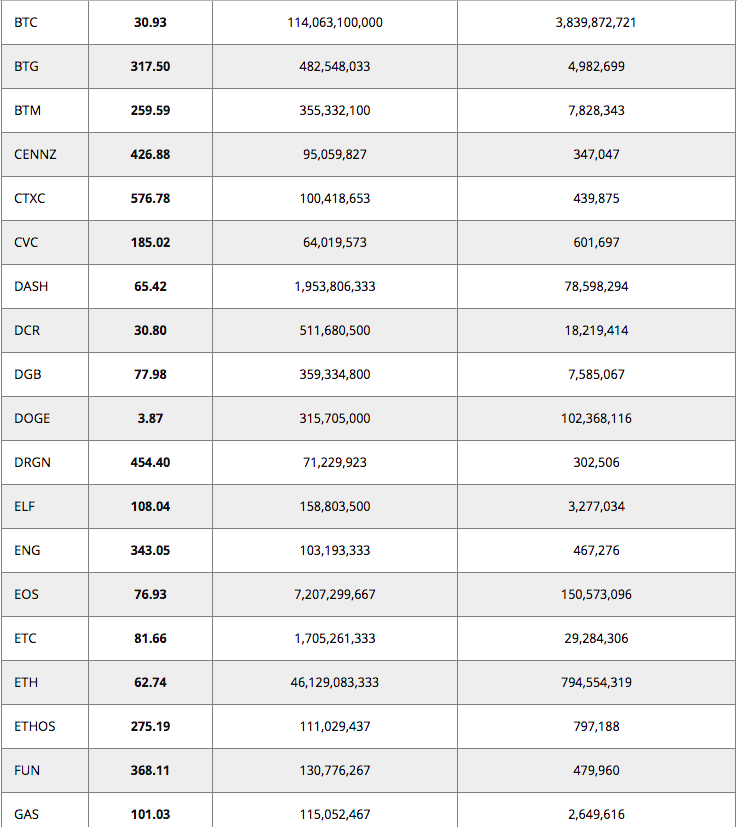

После появления индикатора NVТ многие исследователи из технических групп, которые изучают криптовалютное поведение, начали подробно разбирать предложенную модель и нашли недочеты системы. Главный аналитик Cryptolab Capital Дмитрий Каличкин в феврале 2018 года представил материал, в котором говорилось о переосмыслении показателя с разбором всех индексов формулы.

«Daily Transaction Volume в NVT учитывает только ончейн-транзакции. Вся торговая деятельность, которая происходит на биржах и по большей части спекулятивна, не включена в этот индикатор», — приводит Каличкин первый недостаток.

Кроме того, схема, которая демонстрирует лопнувшие криптовалютные пузыри (первый график, который представлен выше в разделе «А где пузырь?») и взаимосвязь с индикатором NVT, показывала резкое снижение курса спустя некоторое время, когда откат рынка уже случился.

«Всплеск в NVT следует за пузырем со значительным отставанием в несколько месяцев. Пик показателя совпадает с серединой периода коррекции. Индикатор не является ни прогнозирующим (не предшествует переоценке), ни описательным (не совпадает с ним). Вы можете обнаружить пузырь только через несколько месяцев после его всплеска», — утверждает Каличкин.

Далее команда исследователей из Cryptolab Capital рассматривает концептуальное значение NVT, где объем транзакций используется как прокси-сервер для фундаментальной сетевой полезности. Аналитики согласились с тем, что при просмотре больших транзакционных данных существует много шума, поэтому его нужно сглаживать с помощью 28-дневной скользящей средней (МА).

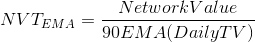

«Но почему 28 дней, а не 10, 30, 90 или 180? Среднее 28-дневное значение может оказаться недостаточным для действительно фундаментальной метрики. Почему 14 дней вперед и назад? Если мы пытаемся разработать прогностический или, по крайней мере, описательный показатель, мы не должны полагаться на будущие данные. Нужно ли нам сглаживать оба параметра: отношение в целом, или просто знаменатель?» — задается вопросом Каличкин и, на основе проведенных исследований, предлагает оптимальное, на его взгляд, решение с делением ценности сети на 90 дней со следующей формулой:

NVT усовершенствованный

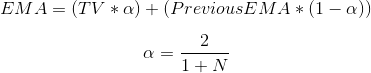

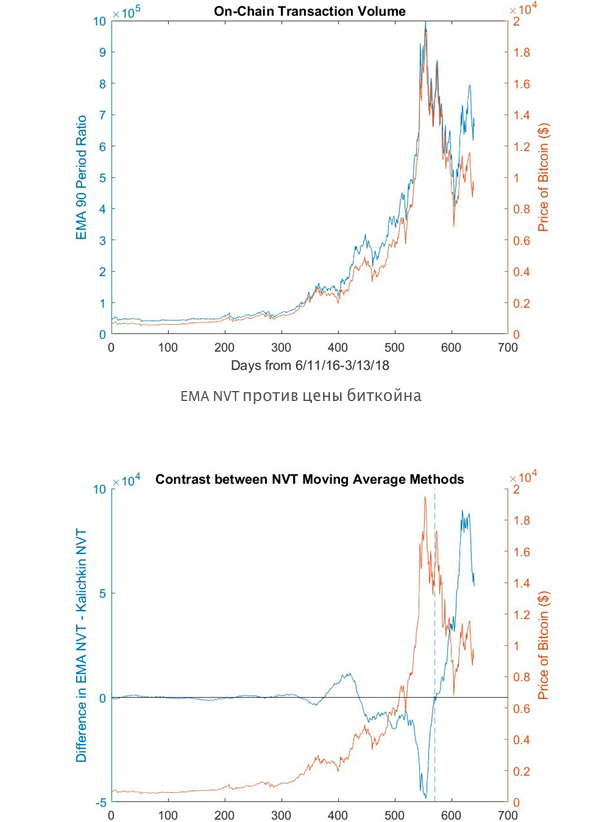

Значение сети, измеряемое рыночной капитализацией, заменяет цену и ежедневный объем транзакций, а также прибыль, как показатель того, насколько полезная стоимость актива предоставляется. По сути, этот показатель измеряет ценность использования в настоящее время. Однако, как считает исследователь и партнер Ledger Capital Викрам Аруна, в предложенной «прекрасной» модели от Дмитрия Каличкина есть некоторые незначительные моменты, которые необходимо исправить. Во-первых, изменить скользящую среднюю от простого к экспоненциальному показателю.

«Простые скользящие за длительный промежуток времени (например, за 90 дней) не так чувствительны к краткосрочным движениям, как их экспоненциальные коллеги. Простое экспоненциальное скользящее среднее, используемое в знаменателе NVT Каличкина, может быть рассчитано по следующей формуле, где TV — ежедневный объем транзакции, а n — временной интервал», — говорит Арун.

При данном подходе все исторические значения, которые влияют на волатильность криптовалюты, при сглаживании текущего значения имеют одинаковую значимость. Для стремительно развивающегося криптовалютного рынка необходимо воздействовать на временной интервал n для избежания задержки, что даст точное представление о фундаментальной, внутренней ценности при использовании длинной скользящей.

Вторым шагом после изменения скользящей средней, как считает аналитик Викрам Арун, необходимо использовать ончейн-объемы нод без длинных транзакций. Поэтому иногда бывает трудно найти подлинные результаты, ведь большая часть монет просто совершает круги обмена и перевода с одного кошелька на другой. Для решения этой проблемы существуют метрики, которые удаляют все значения и ончейн-транзакции, превышающие 100. Зачастую, но не всегда, они связаны со смешиванием монет: более опытные игроки рынка пытаются манипулировать объемом транзакций. Поэтому Арун предлагает ввести новое значение для определения сетевой ценности для роста транзакций NVTG (Network Value Transactions to Growth).

Плюсов у NVT много, но не стоит забывать про дополнительную аналитику

Многие начинающие трейдеры в порыве эйфории от легкости применения начинают использовать индикатор определения цены без дополнительных анализов. Это приводит к потерям и разочарованию в математико-экономической системе расчетов биткоина и других валют, считает крипто-энтузиаст Цяо Ван.

«Любой индивидуальный сигнал не даст вам огромного преимущества перед рынком. Если вы не алгоритмический трейдер, который полагается на закон большого количества и зарабатывает этим на жизнь, не ожидайте, что NVT сделает вас богатыми», — предупреждает Ван.