Криптозима: кто ее начал в 2018 году и ждать ли повторения в 2020?

Банки и власти отлично себя чувствуют в нынешней экономической модели мира, поэтому не особо жалуют криптовалюты, которые способны коренным образом изменить эту модель. Видя, как цифровые валюты притягивают к себе все больше внимания и наблюдая за сильнейшим ростом биткоина в 2017 году, администрация Дональда Трампа решила принять меры и проколоть «пузырь» криптовалют. Чтобы добиться желаемого, регуляторы США специально организовали торги биткоин-фьючерсами на CME, дав крупнейшим игрокам возможность шортить биткоин. Об этом рассказал Кристофер Джанкарло — экс-глава Комиссии по торговле товарными фьючерсами (CFTC). На самом ли деле фьючерсные контракты на биткоин сыграли ключевую роль в крипто-обвале 2018? И как повлияет на цену крипто-активов запуск фьючерсов на эфир, намеченный на 2020? В этих и других вопросах разбирается DeCenter.

Урегулировать нерегулируемое

Кристофер Джанкарло пять лет занимал должность председателя CFTC. Он ушел с поста в апреле этого года, а спустя полгода рассказал Coindesk о сговоре двухлетней давности, когда регуляторы США ополчились против криптовалют. 21 октября в Сан-Франциско, выступая на Pantera Blockchain Summit, он раскрыл все подробности тогдашнего плана властей.

Основной целью кампании было «проколоть пузырь биткоина». Наблюдая, как в 2017 стоимость топовых монет каждый месяц била исторические максимумы, регуляторы искали способы это остановить.

Сговор был согласованным, и в нем участвовали четыре регулятора, входящих в состав администрации Трампа:

Комиссия по срочной биржевой торговле (CFTC)

Министерство финансов США

Комиссия по ценным бумагам и биржам (SEC)

Национальный экономический совет США

Удар по биткоину был бы ударом в самое сердце криптовалют — американские власти понимали, что обвал курса первой криптовалюты потянет вниз и другие цифровые активы. Поскольку из-за глобальной децентрализации крипторынок, по сути, оставался неконтролируемым, правительству пришлось прибегнуть к манипуляциям. И хотя внедрение международных стандартов, которое мы наблюдаем в этом году, более эффективный способ регулировать отрасль, тогда власти решили, что манипуляции подойдут лучше, чтобы остудить пыл крипто-энтузиастов и вынудить людей пересмотреть мнение в отношении криптовалют.

Как результат, регуляторы решили в срочном порядке запустить торги биткоин-фьючерсами на чикагской товарной бирже CME Group — одной из крупнейших торговых площадок в США. Торги были анонсированы 1 декабря, а 18 декабря были запущены. За неделю до этой даты торговля BTC-деривативами стартовала на другой чикагской бирже — CBOE, однако объемы там были слишком небольшими, чтобы в значительной степени повлиять на курс биткоина. А вот появление цифровых активов на одной из крупнейших платформ мира, где ежедневно совершается более 20 млн сделок — дело другое.

Власти полагали, что крупнейшие институциональные инвесторы, получив возможность открывать короткие позиции и шортить биткоин, развернут бычий тренд и сформируют медвежий. По словам Кристофера Джанкарло, летящий «до луны» крипторынок институционалы должны были отправить «обратно»: «Мы подумали, что запуск фьючерсов поможет пробить пузырь биткоина. И это сработало».

На самом ли деле обвал крипторынка спровоцировали именно фьючерсы?

Новости о приходе на рынок институционалов вызвали у многих крипто-энтузиастов чувство гордости и веру в большие деньги. Сразу после анонса фьючерсов массовые закупки биткоина усилились, а курс продолжил расти. Но давайте вспомним, чем все это закончилось.

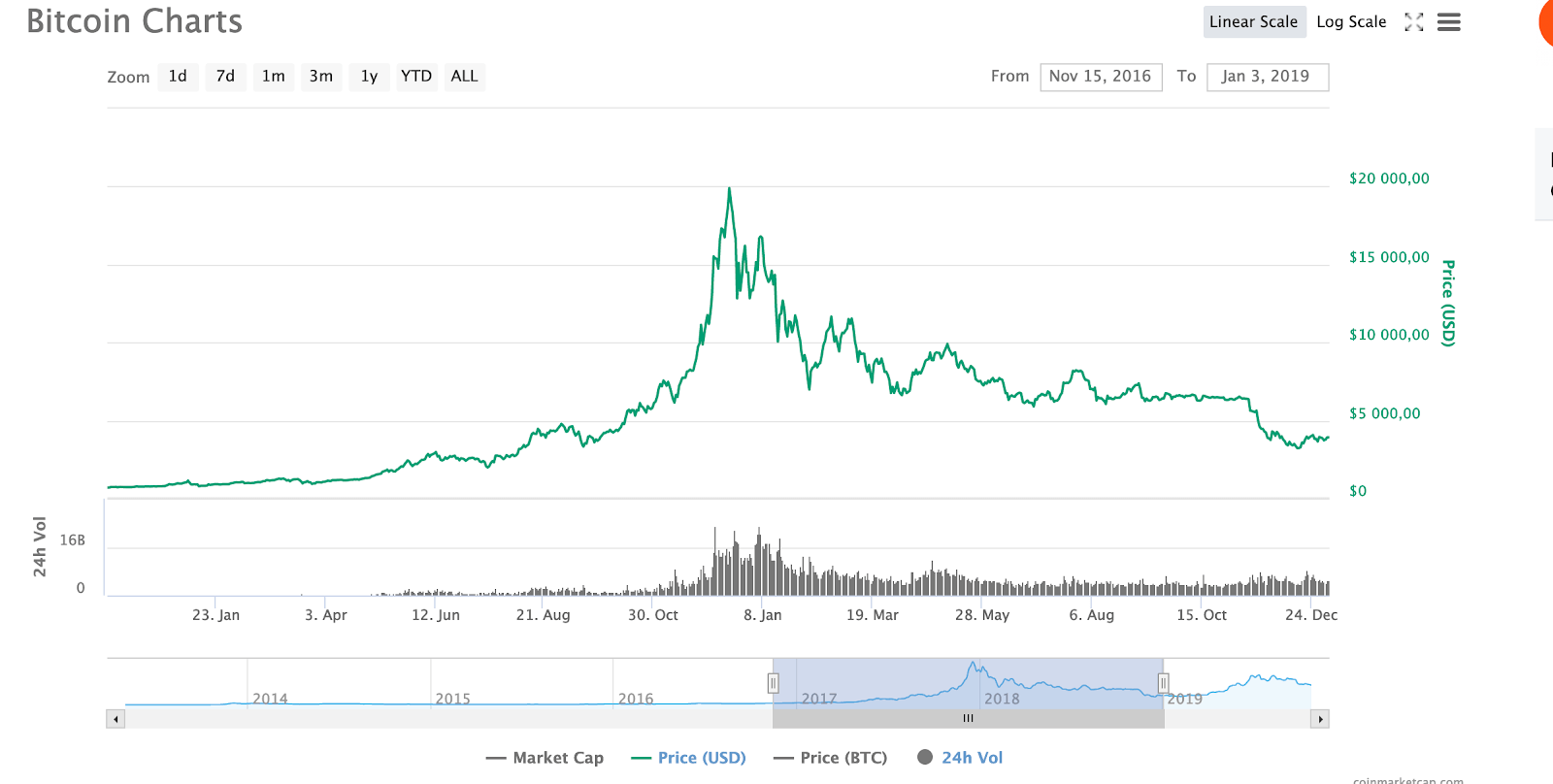

За день до появления фьючерсных контрактов на CME (17 декабря 2017) курс BTC поднялся до исторического пика — $20 089.

18 декабря 2017 торги биткоин-фьючерсами запустились, и цена первой криптовалюты начала резко падать. Всего за 5 дней курс обвалился на $8000 (40%) — 22 декабря он составлял около $12 000.

Биткоин так и не смог справиться с ситуацией, преимущественно падая весь 2018 год, а редкие периоды роста были лишь коррекциями на медвежьем рынке.

Итого за год после запуска фьючерсов цена главной криптовалюты упала на астрономические 84%. Напомним, 17 декабря 2017 — $20 089, а 17 декабря 2018 — всего $3200.

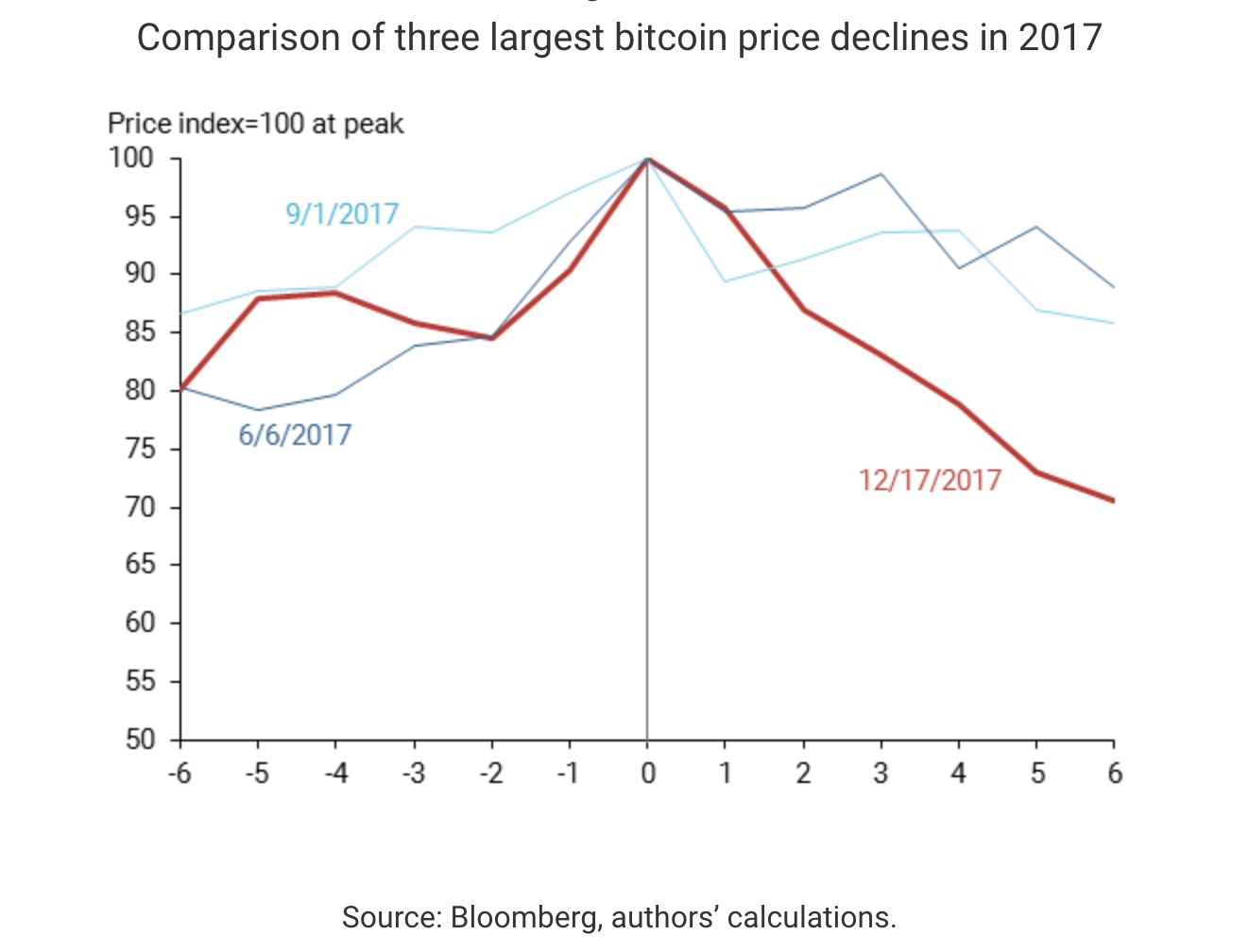

Была ли это вина только фьючерсов? Вряд ли. Рынок показывал сверхбыстрый рост, после которого рано или поздно криптотрейдеры начали бы фиксировать прибыль и все равно спровоцировали бы коррекцию. Однако торги фьючерсами не только ускорили ее наступление, но и превратили в сильнейший медвежий тренд — полноценную криптозиму.

В то же время исследователи федерального резервного банка Сан-Франциско и Университета Квинсленда в Австралии доказали влияние фьючерсов на обвал крипторынка.

До появления фьючерсов на биткоин у пессимистов не было качественных инструментов, чтобы шортить криптовалюту и играть на понижение. Ранее тон рынка задавали только оптимисты, покупающие BTC на биржах по рыночной цене. Медвежий тренд могли задать лишь трейдеры, распродающие ранее купленные активы. Если же у трейдера биткоина не было, но он считал его стоимость раздутой, то он не имел возможности на этом сыграть. С введением деривативов и торгов ими у игроков эта возможность появилась.

CME позволил влиять на крипторынок крупнейшим институциональным инвесторам — ведущим китам планеты, ежедневно заключающим сделки на миллионы и миллиарды долларов. Опытные игроки знали, что из-за неопределенности в отношении биткоина у него нет фундаментальной стоимости. Его цена растет лишь за счет позитивных настроений, львиная доля которых создается не инвесторами и трейдерами, а обычными пользователями Интернета, верящими в перспективы цифрового будущего. Видя затяжной бычий тренд, они понимали, что цена раздута и находится на пике, поэтому, скорее всего, пойдет вниз, а не вверх. В итоге, как и предполагали регуляторы США, институционалы начали массово пользоваться появившемся инструментом — открывать короткие позиции и шортить биткоин, опуская его стоимость.

Биткоин не рухнул в одночасье до $3000 лишь потому, что к торгам BTC-деривативами инвесторы начали подключаться постепенно. Видя, как одни шортят и зарабатывают, другие стали за ними повторять, формируя устойчивую тенденцию к спаду. Уже через месяц объем торгов на CME был примерно в 6 раз больше, чем на CBOE.

Увы, но институционалы повлияли на настроения многих криптодержателей, которые начали избавляться от активов себе в минус. Сотни тысяч людей разочаровались в криптовалюте и помогали BTC идти на дно. План США оказался успешным.

Зачем было это делать

Фьючерсы привели к развороту рынка — «пузырь лопнул». Но зачем регуляторам Соединенных Штатов было все это затевать? Исходя из слов Кристофера Джанкарло, главная причина — предотвратить новый финансовый кризис.

Кризис 2008 года преподал правительству США урок на всю жизнь. Тогда лопнул ипотечный пузырь, и многие не без оснований обвинили в нем регуляторов, которые лишь усугубляли положение и никак не повлияли на ситуацию, хотя могли. Биткоин в 2017 привлекал все больше инвестиций со стороны простых граждан, и, чтобы не допустить разрастания пузыря, как в 2008, регуляторы помогли «продемонстрировать силу рынка в наведении порядков с ценами», отмечает Джанкарло.

Власти показали, что больше не намерены стоять в стороне и будут незамедлительно реагировать на аномальные рыночные пузыри. Конечно же, это была еще и идеологическая «пощечина» криптосообществу. Поскольку криптовалюты метят на создание новой финансовой системы, нынешние регуляторы просто показали, кто тут главный.

Но далеко не факт, что пузырь биткоина привел бы к какому-то кризису. А вот то, что из-за манипуляций американских властей крупнейшие биржевики опять заработали на простых гражданах — факт очевидный. В результате манипуляций США по обвалу биткоина многие люди потеряли львиную долю сбережений. В таком случае встает вопрос — действительно ли финансовое положение обычных граждан заботит SEC и других регуляторов, если они готовы решать «проблемы» такой ценой?

Ждать ли криптозиму в 2020 из-за фьючерсов на эфир

Нынешний председатель CFTC Хит Тарберт сообщил, что в течение 6−12 месяцев регуляторы откроют возможность торгов ETH-фьючерсами, а впоследствии и другими криптовалютами. Фондовые биржи, в том числе CME Group, смогут разместить новые деривативы на своих площадках. Что это? Новый заговор США против криптовалют, который приведет к новой криптозиме?

Если американские регуляторы и планируют таким образом нанести еще один удар по цифровым деньгам, то в этот раз он вряд ли будет таким ощутимым. Эфир сегодня — это не биткоин в 2017, у монеты нет ни того самого «хайпа», ни тех объемов, ни того «пузыря», который можно было бы проколоть. Вдобавок эфир не имеет столь сильного влияния на другие крипто-активы, как биткоин. Когда падает BTC, то за ним следует большая часть коинов, а вот проблемы эфира далеко не всегда затрагивают весь крипторынок. Так что если инвесторы начнут шортить эфир, то рынок получит удар, но далеко не такой сильный, как это было в случае с биткоином.

В 2018 криптовалюты проиграли битву, но не войну. Биткоин сумел с достоинством выдержать очередной удар и пережил криптозиму. Несмотря на то, что институционалы до сих пор манипулируют крипторынком и периодически опускают курс биткоина, тренд сменился, и по итогам 2019 года BTC показывает рост. Главная монета прибавила в цене более чем в 3 раза — с отметки в $3000 доросла до сегодняшних $9000, однажды достигнув пика в $13 000. Вдобавок существенно увеличились инвестиции в криптовалюты со стороны аккредитованных инвесторов. И все это — во время фьючерсных торгов.

Каждый сегодняшний процент роста — ценнее и значимее, чем в 2017, потому что сейчас у крупных игроков уже есть возможности для игры на понижение. Рынком больше не правят одни лишь оптимисты, но монеты все равно растут. И очень маловероятно, что фьючерсы на эфир или другие монеты так сильно повлияют на рынок, как фьючерсы на биткоин два года назад.

К тому же нужно понимать, что сильному рынку все равно невозможно уйти от фьючерсов, опционов и так далее. По мере развития индустрии запуск новых производных финансовых инструментов — это лишь вопрос времени. Криптовалютам нужно учиться демонстрировать бычий тренд, не обращая внимания на естественные препятствия и различные попытки властей «навести порядки с ценами». Помним: «Собака лает — караван идет».