Кто выигрывает на нерегулируемом крипторынке: 3 типа трейдеров и инвесторов

На традиционных рынках ценных бумаг участники торгуют в регулируемой среде, где инвесторам предоставлен одинаковый доступ к публичной информации акционерной компании, а за соблюдением правил строго следят различные финансовые органы. Однако молодой и волатильный крипторынок работает совершенно по другим правилам, а действия игроков в большинстве случаев остаются вне регулятивной среды. DeCenter рассмотрел, какие типы криптовалютных инвесторов и трейдеров зарабатывают наибольшую прибыль на нынешнем крипторынке.

Инсайдерская торговля среди трейдеров

Правило 10b5–1 Комиссии по ценным бумагам и биржам США (SEC) о недобросовестных рыночных практиках определяет инсайдерскую торговлю как «любые транзакции с ценными бумагами лицами, располагающими существенной непубличной информацией». SEC относит инсайдерскую торговлю к манипулятивным способам трейдинга, использование которых противоречит нормам законодательства о рынке ценных бумаг, в связи с чем данный вид торговли является незаконным практически на всех традиционных рынках.

Но если говорить о (пока) нерегулируемом рынке криптовалют, то с ростом популярности торговли данным видом актива, участились и случаи инсайдерского трейдинга, в том числе и среди крупных игроков. Ниже представлены самые известные примеры инсайдерского трейдинга среди торговых площадок, команд крипто-проектов и даже финансовых регуляторов.

Сотрудники биржи Coinbase и Bitcoin Cash

19 декабре 2017 года одна из крупнейших криптобирж на рынке, калифорнийская Coinbase, анонсировала планы добавить в листинг новую криптовалюту Bitcoin Cash.

Buy, sell, send and receive Bitcoin Cash on Coinbase https://t.co/lL3FPEzBrJ

— Coinbase (@coinbase) 20 декабря 2017 г.

Данная криптовалюта появилась ранее в августе 2017 года в результате хардфорка сети Bitcoin. Члены криптосообщества отметили, что цена и объем торгов Bitcoin Cash резко увеличились незадолго до официального анонса планов криптобиржи добавить ее в листинг. Так, если 18 декабря за одну монету предлагалось порядка $1850, то к концу 19 декабря курс Bitcoin Cash взлетел на 126% — до $4182.

Также о добавлении Bitcoin Cash сообщила криптобиржа GDAX, где 20 декабря курс криптовалюты достигал отметки в $9500.

Такой резкий скачок волатильности достаточно новой криптовалюты привел к тому, что обе площадки приостановили торговлю Bitcoin Cash из-за опасений, что причиной послужила инсайдерская торговля среди сотрудников криптобирж. Об этом сообщил CEO Coinbase Брайан Армстронг в официальном блоге компании, отметив, что несмотря на то, что политика компании запрещает сотрудникам торговать криптовалютами, используя важную непубличную информацию, Coinbase проведет внутреннее расследование ситуации для поиска доказательства инсайдерской торговли.

2 марта 2018 года против Coinbase и ее сотрудников был подан коллективный иск от лица всех пользователей криптобиржи, которые открывали ордеры на покупку и продажу Bitcoin Cash c 19 по 21 декабря и понесли финансовые убытки. Истец, в роли которого выступает пользователь криптобиржи Джеффри Беркон, обвиняет площадку в искусственно завышенных ценах на Bitcoin Cash.

Команда Skycoin

17 июня 2018 года в Твиттере появилась аудиозапись, где глава и основатель проекта Skyсoin, известный как Синт, говорит о том, что некоторые члены команды манипулируют ценой криптовалюты проекта и ему известно о случаях инсайдерской торговли среди них.

@Skycoinproject @cz_binance @binance CEO Synth audio recording of his knowledge of ongoing insider trading involving his team and his telegram admins(Sudo) and a private insider trading group pic.twitter.com/bdw5QXXRCA

— Jared Dunn (@JaredDu71247146) 17 июня 2018 г.

В аудиозаписи, где также участвует Судо — администратор одного из Telegram-каналов, Синт обсуждает резкий рост курса криптовалюты SKY, произошедший 24 мая этого года перед тем как монета была добавлена в листинг Binance — крупнейшей на рынке криптобиржи. По мнению руководителя проекта причиной роста стал инсайдерский трейдинг среди членов команды, а также активность участников памп и дамп групп, которые манипулировали ценой SKY ради получения максимальной прибыли от сторонних инвесторов. В результате стоимость криптовалюты выросла с $9 до $38, однако после публикации аудиозаписи ее курс стремительно начал падать, и сейчас одна монета SKY оценивается в $6.24.

Проект и одноименная криптовалюта были запущены в 2013 году с целью поддержать «базовые ценности» биткоина, которые были изначально заложены Сатоши Накамото в первую криптовалюту мира. Для этого проект разрабатывает собственную экосистему, в рамках которой предложены пользовательский интернет Skywire, мессенджер, социальная сеть и VPN серверы.

Если информация об инсайдерской торговле подтвердится, то расследованием данного кейса займется SEC, что привет к нежелательным результатам как для проекта, так и для участвующих в недобросовестной торговле трейдерах.

Южнокорейские финансовые регуляторы

Служба финансового надзора Южной Кореи (FSS) в январе 2018 года сообщила о расследовании случаев инсайдерской торговли криптовалютами среди своих сотрудников. По данным издания Korea Times, глава FFS Чой Хенг-сик признал, что перед тем как правительство официально сообщило об ужесточении правила работы местных криптобирж, сотрудники FFS активно продавали всю принадлежавшую им криптовалюту, что указывает на инсайдерский трейдинг.

Тем не менее на данный момент финансовый регулятор страны не рассматривает цифровые активы как ценные бумаги, валюту или финансовый актив, в связи с чем торговля криптовалютами не попадает под закон, запрещающий госслужащим торговать акциями на биржах. Поэтому инсайдерский трейдинг криптовалютами не запрещен, однако сам факт недобросовестного использования внутренней информации может в будущем служить причиной для наказания сотрудников FSS.

Киты-инвесторы

Каждый участник крипторынка знает о «китах» — особо крупных инвесторах в криптовалюты. Зачастую именно их обвиняют в манипулировании крипторынком, направляя его в желаемое им русло. Однако похвастаться знакомством с таким инвестором могут единицы — персональная информация китов и их личности хранятся в строжайшем секрете. Тем не менее их существование не ставится под вопрос, и на то указывают сразу несколько научных исследований, посвященных крипторынку.

Так, в мае 2018 года Журнал монетарной экономики опубликовал материал, посвященный резкому росту курса биткоина, отмечаемому в 2013 году. По мнению аналитиков, в тот период всего один участник крипторынка поспособствовал росту цены первой криптовалюты с $150 до $1000. А 13 июня 2018 года команда из финансового департамента Техасского университета Остина представила свою научную работу, в которой манипуляция ценой биткоина напрямую связана с движением особо крупной суммы стейблконов USDT.

По мнению Энтони Се, основателя платформы для инвестиций в криптовалюты hodlbot, чаще всего киты прибегают к одной из четырех схем манипуляций крипторынком, в результате которых остальные игроки теряют свои вложения.

Охота на стоп-лосс ордера

При данной схеме манипуляции киты намеренно влияют на цену цифрового актива, занижая ее. Таким образом, трейдеры, выставившие стоп-лосс ордера (указание брокеру закрыть сделку с целью ограничить свои убытки при достижении ценой определенного уровня), лишаются своих криптовалют, которые становятся доступны китам по более низкой цене.

Данная стратегия лучше всего работает с активами с низкими торговыми оборотами и небольшими книгами заявок. При достаточном количестве монет киты могут занижать цену данных активов, тем самым вызывая цепную реакцию приказов на продажу по рыночной цене.

На примере разберем, как данная схема манипуляции будет выглядеть на рынке. Представим сценарий, где:

Есть монета, которая торгуется за $150;

Есть ордера на ее покупку на сумму в 10 BTC при стоимости монеты между $110 и $150;

А также есть ордера на ее покупку на сумму в 10 BTC при стоимости монеты между $90 и $110.

Цель китов — снизить стоимость монеты до $100 или ниже, что станет логичным психологическим барьером для некоторых трейдеров, оставившим стоп-лосс ордера на этом уровне. Данная цель может быть достигнута следующим способом:

Чтобы снизить цену c $150 до $110, выставляется ордер на продажу на сумму в 10 BTC.

Инвесторы в актив продадут свои доли, особенно если давление со стороны кита на продажу будет постоянным.

При снижении цены до $100 брокеры, в лице которых будут выступать криптобиржи, запустят стоп-лосс ордера. Что будет способствовать дальнейшему снижению цены актива.

Освободившиеся монеты покупаются китом по цене в $90 или ниже.

Как только цена корректируется и возвращается на былой уровень, киты продают все свои монеты.

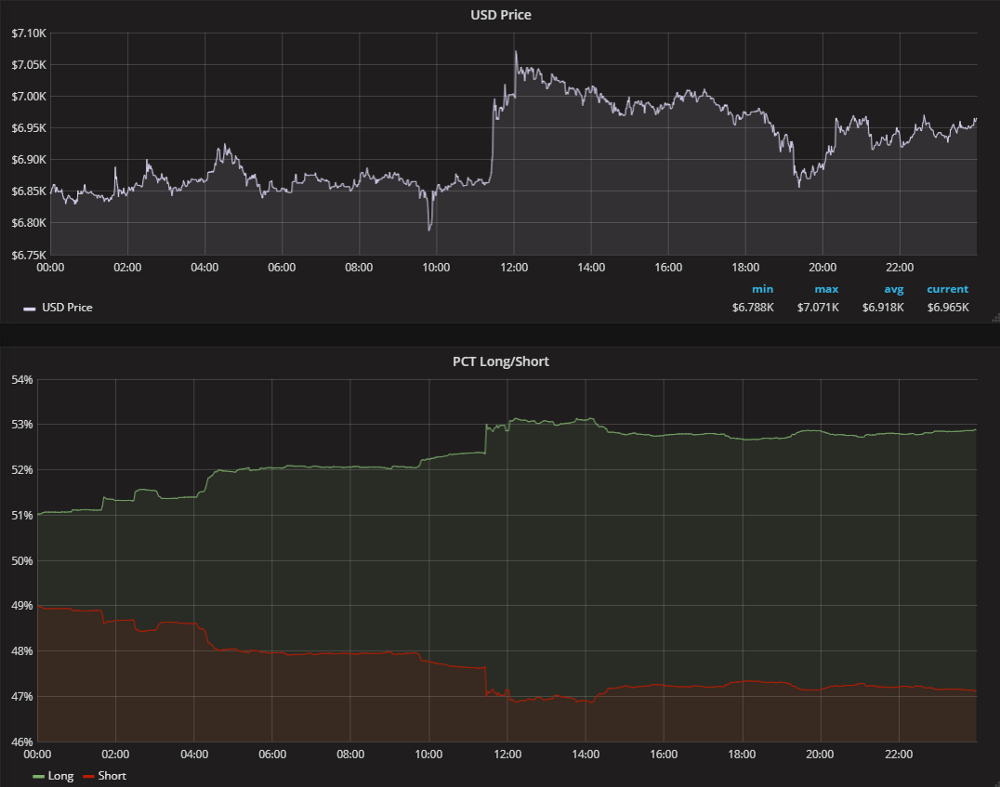

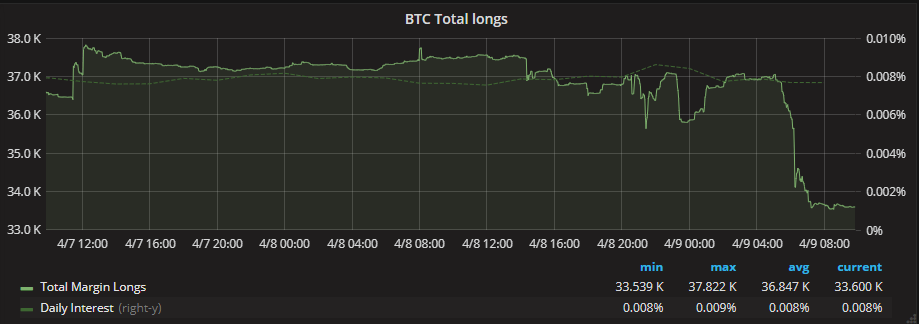

Охота на шорт- и лонг-позиции

Для выполнения данной стратегии необходимо участие криптобиржи, поддерживающей маржинальную торговлю. Есть два основных вида маржинальной торговли — длинная позиция, или игра на повышение, когда трейдер ставит на то, что крипто-актив вырастет в цене, и короткая позиция, или игра на понижение, когда ставка идет на то, что цена на криптовалюту снизится. На примере криптобиржи Bitmex и биткоина рассмотрим, как данная схема манипуляции будет выглядеть на рынке:

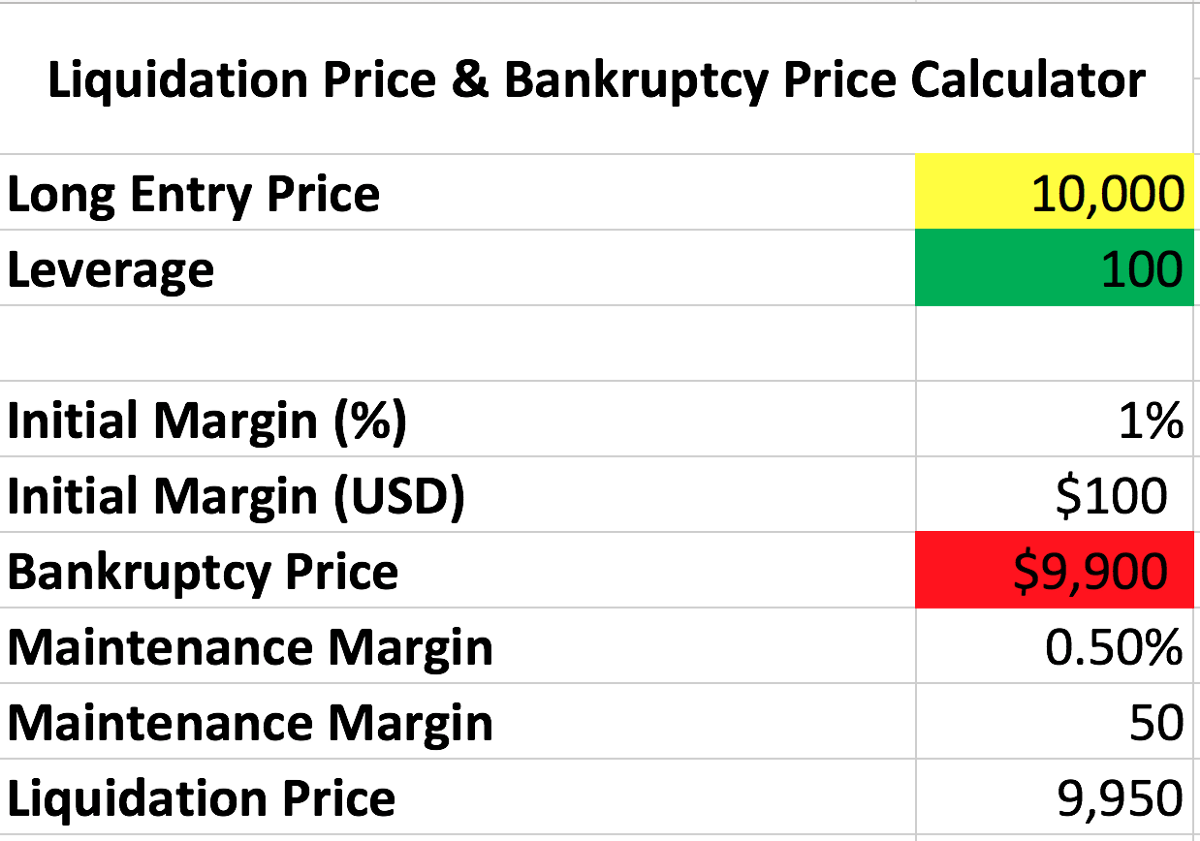

Трейдер выставляет длинную позицию с маржой (сумма залога) в $100 и кредитным плечом в 100:1, что составит $10,000.

Цена банкротства по такой сделке — $9900 (рыночная цена в $10,000 минус маржа).

Однако Bitmex принудительно ликвидирует сделку, если ее цена опускается до $9950, что всего на $50 ниже (0.5%) начальной цены входа.

Когда рыночная цена сделки достигает отметки ликвидации, Bitmex принудительно закрывает ее по цене банкротства — $9900.

При ликвидации трейдеры теряют всю маржу, а также платят более высокие комиссии при кредитном плече в 100:1.

Таким образом, чтобы произошла ликвидация сделки, необходимо небольшое изменение цены в неправильном направлении, в результате чего трейдер теряет маржу и платит высокие комиссии. А поскольку биржи хорошо осведомлены о цене, при которой запускается ликвидация сделки, у них есть как возможность, так и финансовый стимул для того, чтобы искусственно манипулировать ценами активов, например, через трейдинговых ботов.

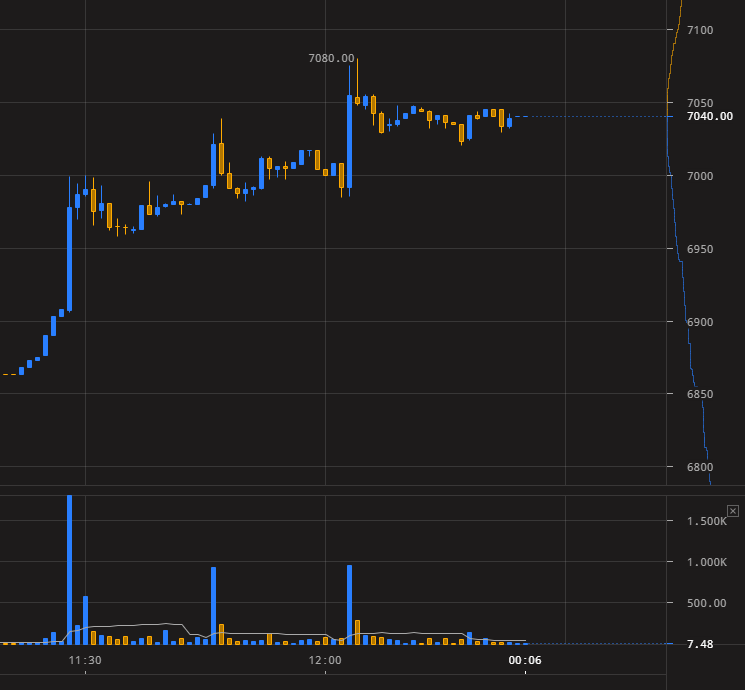

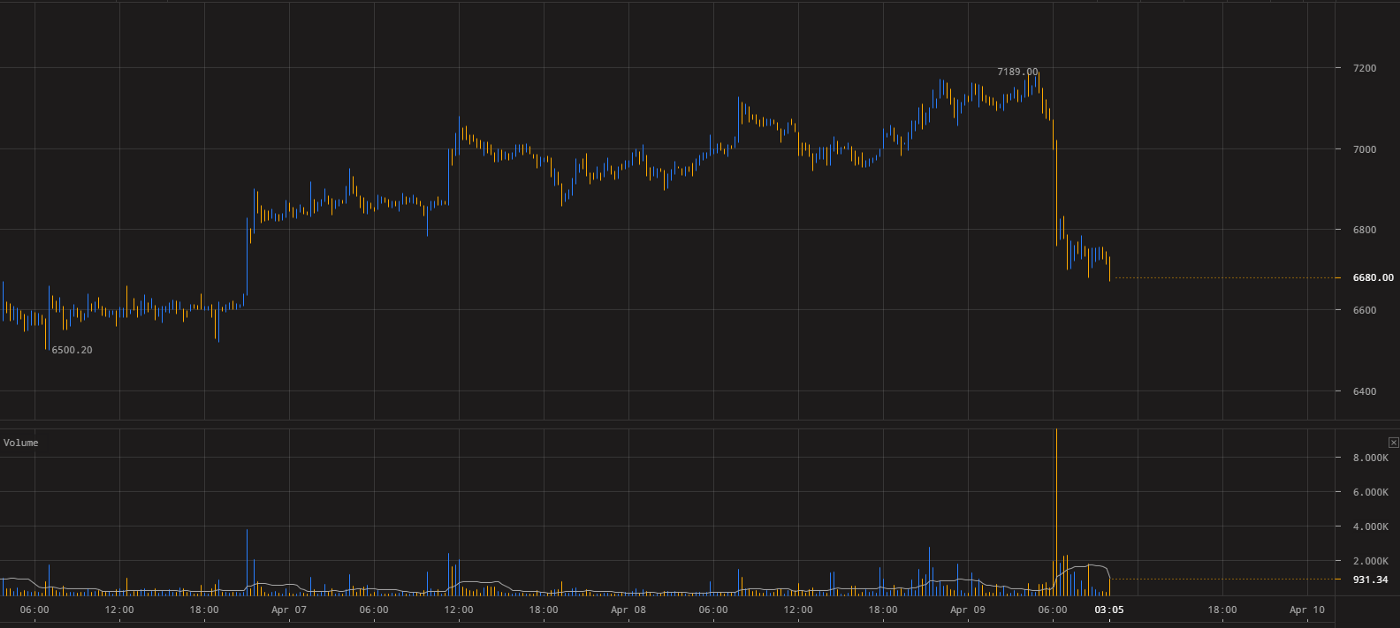

Стоит отметить, что нет никаких доказательств, указывающих на то, что биржа Bitmex преднамеренно участвует в подобных схемах манипуляции. Однако Энтони Се считает подозрительным, что периоды с низкими торговым объемами сменяются стремительными скачками объемов. В результате таких резких изменений трейдеры остаются ни с чем, кроме высоких комиссий.

Спуфинг

Еще одной стратегией мошенничества и манипуляции крипторынка считается спуфинг — размещение ордеров по цене существенно ниже или выше реально имеющейся стоимости и их снятие до того, как они будут убраны. Цель спуфинга — запутать трейдеров, дав им ложные сигналы.

На практике это работает следующим образом:

Спуфер размещает особо крупный ордер на покупку, чтобы запустить бычий сигнал по рынку.

Параллельно с этим ордером спуфер выставляет реальные, но менее крупные ордера, что позволяет дорого продавать или покупать монеты.

После того, как несколько менее крупных ордеров заполняются, спуфер снимает крупный ордер на покупку с торгов до совершения сделки.

После того, как цена на актив начинает расти в результате бычьего сигнала, спуфер продает свои монеты по более высокой цене.

Данная махинация может работать и в обратную сторону.

Среди известных случаев приводится пример с неизвестным с трейдером под ником «Spoofy», который выставлял на бирже Bitfinex заказы с различным крипто-активами на сумму более $50 миллионов. Таким образом, он обманывал других участников рынка, которые думали, что цена определенного актива поднимется из-за этого большого заказа, хотя никаких сделок нет и в помине. Но как только цена достигала нужной трейдеру отметки, он продавал свои доли, тем самым получая значительную прибыль.

Фиктивный трейдинг

Данная стратегия называется фиктивным трейдингом (Wash Trading) и заключается в том, что кит совершает сделки сам с собой, закрывая ордера на продажу так и на покупку. Это происходит, чтобы:

Искусственным путем повысить объем торов для запуска бычьего сигнала;

Манипулировать ценой на рынке с менее крупными книгами заявок.

Фиктивный трейдинг происходит в несколько этапов:

Заключается сделка на покупку или продажу актива.

Далее создается аналогичная ей сделка на ту же сумму и объем.

Торговля происходит в рамках заказов одного пользователя.

Данный вид манипуляции крайне сложно заметить, не говоря о том, чтобы доказать, что это мошенничество, так как со стороны это выглядит точно так же, как и обычная сделка.

Организаторы Памп- и Дамп-групп

Опасности участия в памп- и дамп-группах посвящено огромное количество статей. Данная схема манипуляции впервые была использована на американском фондовом рынке задолго до появления криптовалют. Принцип работы данной схемы достаточно прост: ее участники искусственным путем пытаются увеличить стоимость актива с целью выгодной продажи.

Схему действия памп- и дамп-групп можно разложить на четыре ключевые этапа:

Пре-памп: организаторы схемы выбирают альткоин, который их группа будет пампить, и в большинстве случаев это монеты с низкой рыночной капитализацией. После чего организаторы пампа в течение некоторого времени скупают актив небольшими частями, чтобы его цена резко не увеличилась.

Первая волна пампа: дальше в закрытые группы поступает сигнал о начале первой волны пампа, и участники-промоутеры этих групп начинают скупать выбранный альткоин, повышая его котировки.

Вторая волна пампа: когда курс альткоина идет вверх, промоутеры групп запускают вторую волну пампа, в которой участвуют сторонние инвесторы. Для этого промоутеры распространяют информацию о «перспективном» альткоине через различные источники, в частности, на форуме BitcoinTalk, на сайте Reddit, в популярных соцсетях. Особую роль также играют каналы в Telegram, куда поступают сигналы о старте пампа на той или иной биржевой площадке. Их цель — привлечь сторонних инвесторов и тем самым еще больше повысить спрос на криптовалюту.

Дамп: если кампания проходит удачно, то сторонние инвесторы начинают скупать альткоин, а организаторы и участники закрытых групп понемногу начинают продавать свои монеты. Однако после того, как рост курса альткоина полностью прекращается, памп становится дампом, и оставшиеся монеты в срочном порядке продаются.

При данной схеме манипуляции именно организаторы памп- и дамп-групп получают наибольшую выгоду от сторонних инвесторов и действий участников-промоутеров. Более того, именно они являются владельцами закрытых каналов, по которым остальным участникам манипуляции идут сигналы о предстоящих этапах махинации. А за участие в подобных каналах и закрытых сообществах зачастую участники должны платить достаточно крупные взносы.