Еще раз о главном: подводные камни криптотрейдинга

Недавно в веб-сервисе и социальной сети для трейдеров TradingView был обнаружен серьезный баг, связанный с некорректным отображением торговых индикаторов при анализе графиков по теории Эллиотта. Позднее выяснилось, что индикаторы некорректно отображались только на логарифмической шкале, но, тем не менее, в результате данной ошибки трейдеры могли понести убытки. Эта новость в очередной раз наглядно демонстрирует, насколько велики риски криптотрейдинга и насколько тяжело стабильно зарабатывать на нем. DeCenter рассмотрел основные стратегии заработка на криптотрейдинге и опасности, которые будут подстерегать трейдеров при попытке получить существенный доход.

В сфере традиционных финансов считается, что настоящий профессиональный трейдер способен получать прибыль при любой ситуации на рынке, однако в криптотрейдинге это не совсем так. Если в 2017 году криптотрейдинг был синонимом богатства и успеха, то в 2018 многие крипто-фонды и трейдеры разорились.

Технический и фундаментальный анализ

При принятии решений криптотрейдерам лучше руководствоваться результатами технического и фундаментального анализа. Технический анализ — способ прогнозирования будущей цены финансовых активов на основе их стоимости в прошлом на графиках.

Применение технического анализа в сфере криптотрейдинга сильно отличается от традиционного: из-за больших объемов и волатильности, а также из-за манипуляций курсом криптовалют, технический анализ может давать сбой, а «ложный пробой» уровня может ввести криптотрейдера в заблуждение.

Что касается фундаментального анализа, то он основан на рыночных и финансовых показателях, которые влияют на цену рассматриваемого актива. На крипторынке это в первую очередь цена биткоина и других топовых криптовалют, а также сам рассматриваемый крипто-актив и его аналоги. Например, принимая решение по покупке таких анонимных криптовалют, как Zcash, Dash и Monero, лучше анализировать спрос на каждую из них и только потом принять решение о входе в позицию. DeCenter ранее рассказывал об особенностях и различиях данных подходов.

Неудачный выбор криптобирж

Даже имея выигрышную стратегию и психологию успешного трейдера, можно потерять все средства, если перевести и держать их не на тех биржах. Более того, всегда надо помнить, что ни одна биржа сегодня не застрахована от хакеров, а будет ли она готова после атаки вернуть вам потерянные средства — непонятно.

По данным The Wall Street Journal, в 2011−2018 годах на криптобиржи и ICO было совершено 56 атак, которые унесли более $1.6 миллиарда, причем почти миллиард ($473 миллиона и $533 миллиона соответственно) был выведен в ходе двух крупнейших атак — на биржи Mt.Gox и Coincheck. При этом только с января по июль прошлого года хакеры украли более $800 миллионов с пяти криптобирж, что превышает показатели за любой другой год.

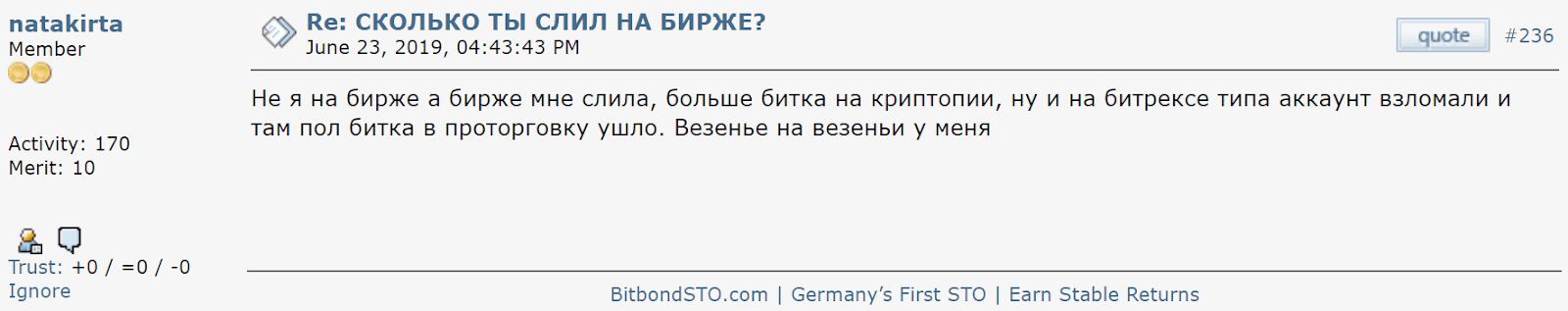

Также при хранении всех крипто-активов на одной бирже есть риск потерять их при ее банкротстве, как это недавно случилось с биржами Quadriga и Cryptopia. Так, пользователь форума Bitcointalk под ником natakirta рассказала, что в результате взлома аккаунта на Bittrex и банкротства Cryptopia она потеряла более 1.5 BTC.

Поэтому крупные суммы лучше хранить на холодных кошельках, а чтобы биржи не заморозили средства, которые трейдер хранит на них, необходимо заранее пройти KYC и все другие требующиеся процедуры для верификации пользователя.

Как уже писал DeCenter, оптимальным вариантом для хранения является использование двух разных кошельков — горячего и холодного. Так делают большинство крупных компаний, работающих с криптовалютами.

Участие в памп- и дамп-схемах

Памп и дамп — достаточно распространенная схема манипуляции курсом актива, которая впервые была использована на американском фондовом рынке задолго до появления криптовалют. Памп — искусственное вздувание цен криптовалюты за счет ее скупки на бирже. Обычно организаторы этой схемы работают с малоизвестными монетами на таких биржах, как Yobit. Участники пампа в определенный момент покупают назначенную организатором монету, ждут роста ее цены в 1.5−3 раза, а потом продают. Однако обычно к тому моменту, когда участник присоединяется к пампу, он уже покупает монету по завышенной организатором цене и, скорее всего, не успеет ее продать, а значит теряет в средствах.

Данная схема очень опасна, и гарантированно зарабатывает на ней только организатор. В отличие от нерегулируемого крипторынка, на традиционных биржах данная практика является незаконной, а использование памп- и дамп-схем строго регулируется финансовыми органами различных стран.

Организацией «больших пампов» известен Джон Макафи: после хвалебных отзывов о монетах в его твиттере произошел резкий рост (а затем обвал) курсов таких монет, как Verge, Electroneum, и Burst.

Арбитраж

Простейший арбитраж основан на разнице в ценах криптовалют на разных торговых площадках, которая позволяет трейдеру купить крипто-актив дешевле на одной бирже и продать дороже на другой. Более сложная стратегия здесь состоит в том, чтобы играть на разнице цен между несколькими криптовалютами. К сожалению, арбитраж только выглядит, как беспроигрышная торговая стратегия, так как существует большой риск потери денег при арбитраже.

Во-первых, криптобиржи не любят арбитражников и создают им проблемы при проведении транзакций монет между биржами. Во-вторых, арбитраж занимает много времени, а выгодная для него разница цен сохраняется недолго: это значит, что торговая сделка, которая могла принести 8% прибыли 20 минут назад, теперь обеспечит трейдеру убыток на 5% от суммы.

Об этом говорят и пользователи Bitcointalk. Один из них, normal.80, считает, что заработать на арбитраже все-таки можно, однако это имеет смысл, только если у трейдера есть хотя бы 50 эфиров, а сама торговля заберет довольно большое количество времени.

И действительно, биржи блокируют пользователей: юзер Cryptoman пишет, что у него была сумма в более чем 50 эфиров, и биржа заблокировала их вывод на неделю. Так что, хотя на арбитраже и можно заработать, лучше делать это с применением специального софта в виде торговых ботов и вкладывать небольшие суммы.

Маржинальная торговля

Этот торговый режим позволяет трейдеру торговать на заемные средства в пропорции к своим собственным, а кредит обычно берется у криптобиржи, при этом она взимает проценты за пользование им.

Самое большое торговое плечо с отношением собственных средств к заемным 1 к 100 дает биржа BitMex. Однако плечо в 3−5 раз от предоставляемой трейдером суммы имеет большой торговый риск, а начинающим трейдерам вообще не стоит пользоваться маржинальной торговлей. Иначе их может ждать печальный финал.

Так, анонимный пользователь Reddit (сейчас его аккаунт удален) год назад рассказал, как он стабильно зарабатывал на криптотрейдинге в течение года и превратил 3 BTC в 200 BTC, однако затем все потерял из-за маржинальной торговли.

Покупка сигналов и обучающих курсов

Сегодня в Telegram и других социальных сетях существуют многочисленные группы и каналы, которые публикуют торговые сигналы и рекомендации. Многие из них создают закрытые чаты с платным доступом. Однако качество публикуемых там сигналов зачастую оставляет желать лучшего. Это относится и к обучающему контенту.

Например, пользователь Energy_Coin в специальной теме на Bitcointalk рассказывает, что потерял три своих депозита после прохождения обучающих курсов.

Совет, который можно дать начинающим криптотрейдерам, — пользоваться в первую очередь бесплатным контентом и рекомендациями экспертов, которые публикуются в открытом доступе, а платный контент приобретать только в том случае, если он действительно ценный и имеет хорошие реальные отзывы.

Психология

Убытки и потери, которые несут трейдеры, связаны не только с неверным выбором позиций, но и с эмоциями, которые мешают трейдерам сосредоточиться, — это жадность и страх потери. Из-за страха трейдеры выходят из позиции раньше времени, фиксируя минимальную прибыль при небольшом росте цены крипто-актива, либо убыток при его падении, а ведь просто надо было подождать.

Жадность и желание заработать миллионы за один день заставляют трейдеров идти на чрезмерно рискованные комбинации. В их основе лежат синдром упущенной выгоды (FOMO) или страх потерять все (FUD).

DeCenter уже писал о поучительной истории пользователя Reddit под ником SuperDuperDerp. Он вложился в криптовалюту еще в 2012 году и за $400 приобрел 100 BTC. Он верил в то, что биткоин сильно вырастет, но рост был очень медленным, и, когда ему нужны были деньги, он решил продать монеты на отметке $8, надеясь, что курс еще обвалится, и ему удастся вновь войти по низкой цене. Однако этого не произошло. SuperDuperDerp пишет: «Я наблюдал, как растет курс биткоина, и когда он достиг отметки в $100, я снова вложился, но теперь уже в 8 BTC. В течение 2013 года я несколько раз шел на поводу своих эмоций и панически продавал и покупал обратно биткоины. В какой-то момент мне срочно понадобились деньги, поэтому я продал почти все свои криптовалюты. Сейчас у меня осталось 2 BTC, что в любом случае, в сравнении с 2012 годом, лучше. Мне хочется верить, что если бы мое финансовое положение мне позволяло, то в 2012 году я бы вложился в большее количество биткоинов на долгий срок и не стал бы продавать их так поспешно. Но кто же знал? Чтобы делать деньги, нужны деньги».

Крипто-регулирование

И, конечно, трейдерам необходимо следить за законодательством в стране проживания и в тех юрисдикциях, в которых действуют биржи, обменники и другие торговые сервисы, которыми они пользуются.

Например, недавно Налоговая служба Швеции потребовала от криптотрейдера Линукса Дункера заплатить 300% налога (чуть менее $1 миллиона) от криптотрейдинга. Вероятно, после того как в законодательстве России, Украины, Казахстана и других стран СНГ будет установлен порядок налогообложения операций с криптовалютами, русскоговорящим криптотрейдерам также придется платить с них налоги.