Может ли сжигание криптовалюты решить проблему инфляции?

Недавно Stellar всего за несколько дней снизил общую эмиссию своей криптовалюты Lumen вдвое. Одни это решение приветствовали, другие раскритиковали. Крупные криптобиржи практикуют регулярное сжигание нативных токенов. В теории, сжигание должно укреплять курс монеты. В каких случаях оно необходимо и может ли эта практика в действительности побороть инфляцию альткоинов, разбирался DeCenter.

5 ноября на конференции в Мехико генеральный директор Stellar Development Foundation (SDF) Денель Диксон объявила о том, что фонд разработчиков сжег 55 млрд из 105 млрд токенов Lumen, выпущенных в блокчейне Stellar. Участники конференции приветствовали эту новость, некоторые даже аплодировали стоя.

«Мы начали не с того, что хотели [их] сжечь. Мы начали с того, что задались вопросом: “Что нам нужно?”. Несмотря на то, что мы хотели использовать имеющиеся в нашем распоряжении токены Lumen, вывести их на рынок оказалось очень сложно», — заявила со сцены Диксон.

Команды некоторых криптопроектов, имеющих большое количество монет в обороте или же безграничную эмиссию, практикуют различные механизмы сжигания токенов. С помощью сжигания разработчики хотят создать дефицит, который приводит к росту стоимости монеты. По крайней мере, так все выглядит в теории.

Одновременное сжигание сразу половины эмиссии — это крайне редкий случай. Однако команда Stellar не уничтожила монеты XLM полностью. Чтобы доказать, что акция действительно состоялась, их перевели на публичный адрес без подписантов, откуда токены уже невозможно вывести. Так любой желающий в любое время может проверить, что токены навечно заблокированы и больше не используются.

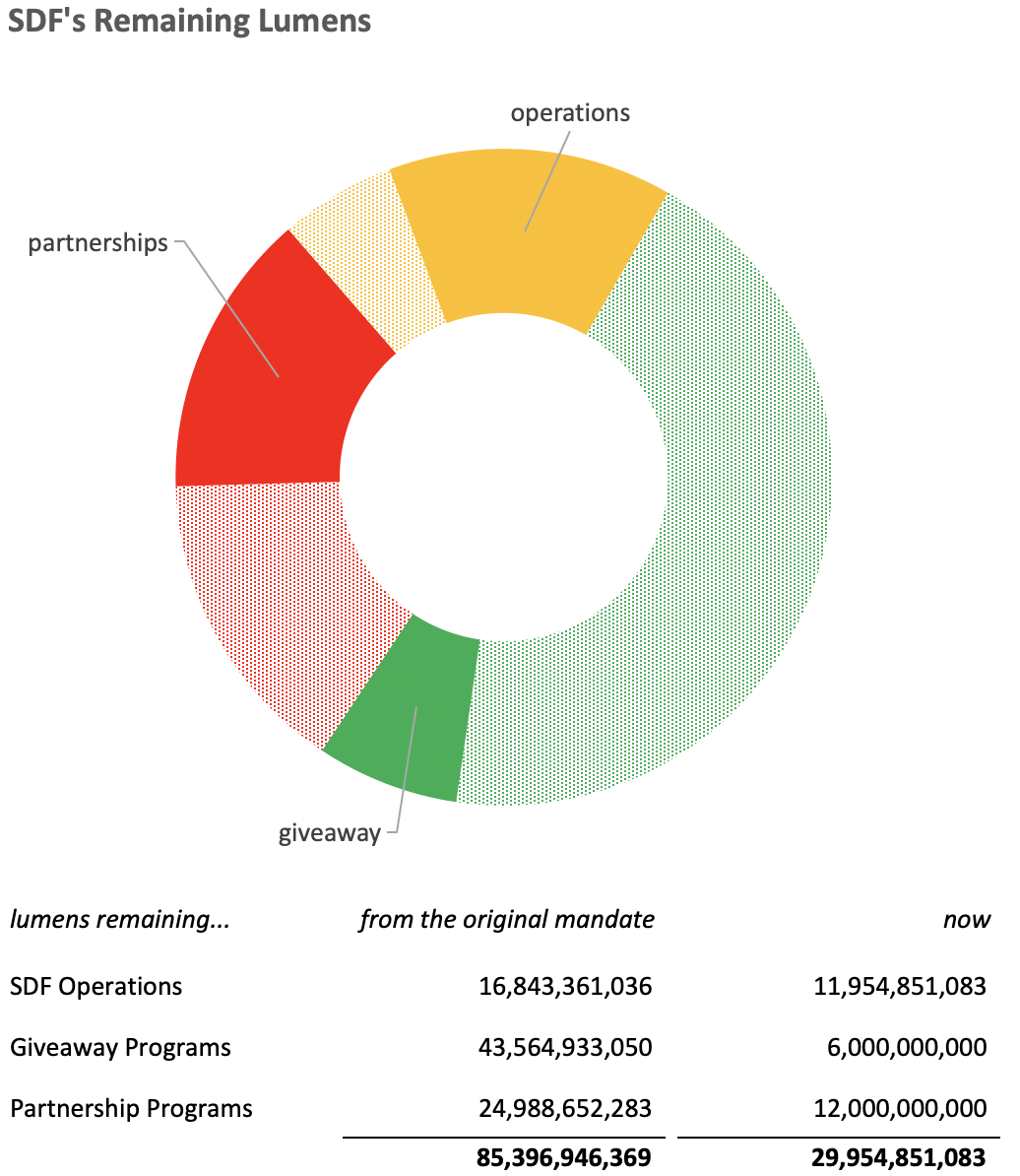

Фонд SDF исключил из оборота Lumens, которые были в его владении. Из 105 млрд токенов только 20 млрд находились в свободном обороте: 17 млрд лежали в операционном фонде SDF, еще 68 млрд было зарезервировано для партнерских программ. SDF уменьшил операционный фонд до 12 млрд Lumens, а фонд партнерских программ — до 18 млрд.

Главной причиной сжигания был назван переизбыток эмиссии — проект Stellar известен масштабными раздачами и эйрдропами своих монет. Так, в ноябре прошлого года стартовал эйрдроп, в рамках которого пользователям кошелька Blockchain․com раздали почти 0.5 млрд Lumens на сумму около $125 млн. В сентябре 2019 года началась еще более масштабная акция для пользователей криптомессенджера Keybase.

Все это привело к обесцениванию монеты. Кроме того, инфляция ранее была заложена в протокол. Так, в PoS-блокчейне Stellar монеты не добываются через майнинг, а генерируются еженедельно, а транзакции подтверждаются валидаторами — пользователями с наибольшим стейком, которые получают вознаграждение за поддержание работоспособности сети. Предполагалось, что валидаторы будут использовать полученные токены для поддержки проектов экосистемы путем голосования за них. Однако большинство предпочло объединиться в пулы. В итоге разработчики предложили исключить механизм инфляции из протокола и имплементировали обновление в конце октября.

Сжигание Lumens: неоднозначный эффект

Сжигание монет стало радикальным способом обуздать инфляцию Lumen и поднять их общую стоимость. Вместе с тем нельзя сказать, что команде Stellar это удалось — свои коррективы внесла рыночная конъюнктура. 5 ноября цена XLM подскочила на 25%, но затем возобновила движение вниз и за две недели снизилась на 40% — с $0.83 до $0.56.

Более того, далеко не все игроки рынка одобрили вмешательство SDF. Основатель Litecoin Чарли Ли отметил, что разработчики на самом деле увеличили централизацию криптовалюты, поскольку сожгли лишь небольшую долю своего фонда. В результате его вес в эмиссии увеличился с 16% до 24%.

50B XLMs burned were supposed to be distributed to the community. Stellar Development Foundation only burned 5B of their own 17B XLMs. This means SDF increased their percent of total coins from 16% (17/105) to 24% (12/50).

And they did this without any community discussions.??♂️ https://t.co/Lr3NoAGsVy

— Charlie Lee [LTC⚡] (@SatoshiLite) 6 ноября 2019 г.

В свою очередь крипто-энтузиаст Whale Panda считает, что сжигание дало американским регуляторам больше оснований для того, чтобы признать XLM ценной бумагой. При этом соучредитель Coin Metrics Ник Картер также отметил слабый рост стоимости токенов Lumens. По его словам, это опровергает тезис об эффективности сжигания.

Сергей Симановский, отвечающий за развитие экосистемы проекта cyber~Congress, полагает, что сжигание — явление неоднозначное на крипторынке. С одной стороны, оно может быть хорошо для держателей и повысит покупательную способность монеты. С другой стороны, это может привести к неожиданному дефициту предложения и, как следствие, к панике на рынке. Особенно для широко используемых токенов, которых, впрочем, не так и много.

Он также подчеркивает, что если функция и условия сжигания прописаны в white paper, тогда участники ICO по умолчанию соглашаются с ними. Но если сжигание не было частью экономики токена, тогда эмитенту необходимо получить согласие его держателей. «Этот механизм должен применяться исключительно при помощи элементов onchain-governance», — говорит Симановский.

Сжигание монет через обратный выкуп

Для Stellar сжигание стало новшеством, тогда как в других крупных проектах механизм сжигания прописан изначально, хотя и имеет другую структуру.

Так, в мае компания iFinex, владеющая криптобиржей Bitfinex, провела ICO, в результате которого продала биржевые токены Unus Sed Leo (LEO) на сумму $1 млрд. В white paper LEO было указано, что iFinex будет каждый месяц направлять 27% консолидированной выручки на выкуп токенов у пользователей, которые затем будут сжигаться. В официальном документе также указано, что для сжигания могут использоваться токены, полученные от биржевых комиссий. Непосредственно сжигание токенов происходит ежедневно.

Чтобы повысить прозрачность процесса, эмитент запустил на своем сайте специальную страницу для мониторинга в реальном времени с различными показателями. Так, на конец ноября сожжено уже более 9 млн LEO из 1 млрд. И выкуп, и сжигание происходят перманентно и продлятся до тех пор, пока не исчезнут все токены LEO.

С 2019 года сжигание монет через обратный выкуп практикует и биржа Huobi. Это предложение с перевесом 80% победило в ходе голосования держателей токена Huobi Token (HT), проходившего в декабре 2018 года. До этого биржа выкупала токены на рынке и перераспределяла их между держателями токена HT, но в Huobi поступило множество просьб о том, чтобы изменить эту практику.

Huobi сжигает монеты ежеквартально, направляя на это 20% квартальной выручки. Темпы снижения оборота Huobi даже опережают Binance: в третьем квартале этого года криптобиржа сожгла токенов на $40 млн, а во втором — на $53,6 млн, тогда как у Binance сумма сжигания составляла около $24 млн.

Как правильно изымать монеты из оборота

Криптобиржа Binance тоже сжигает свои нативные токены Binance Coin, но, как и Stellar, берет их из собственных фондов.

Общая эмиссия Binance Coin — 200 млн токенов. Согласно white paper, компания планирует удалить из оборота ровно половину из них. Сжигание происходит ежеквартально, его размер зависит от торговой активности за прошедший период. На сжигание отправляются резервы, принадлежащие Binance (80 млн, или 40% эмиссии), а также токены, полученные от биржевых комиссий. При этом функция сжигания заложена в смарт-контракт BNB, и теоретически сжечь монеты может любой их держатель.

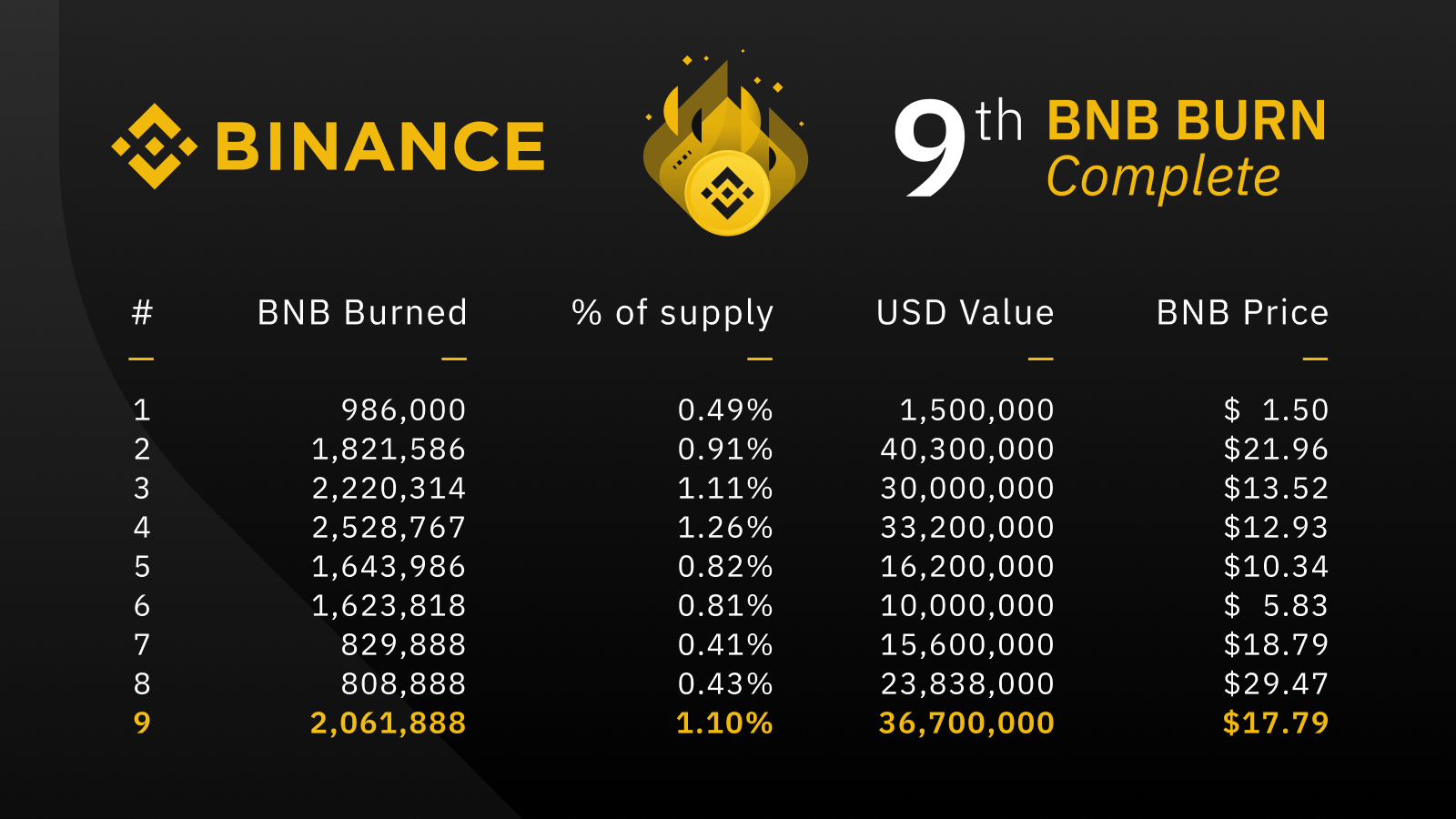

В обращении к сообществу, опубликованному 16 октября, глава Binance Чанпен Чжао сообщил об успешном завершении девятого по счету ежеквартального сжигания более 2 млн монет на сумму $36.7 млн.

Чжао подчеркнул, что Binance принципиально не использует обратный выкуп монет (как Bitfinex): «Главный источник доходов платформы уже должен быть заложен в ее нативном токене, и единственный способ получить “кэш”, чтобы провести “байбэк”, — это сначала продать свои токены. Поэтому, чтобы произвести обратный выкуп, они должны сначала продать и только затем выкупить. Мы убеждены, что это в действительности не имеет смысла, а только демонстрирует, что платформа не хранит собственные токены. Возможно, она продает свои токены через минуту после их получения. Хотели бы вы сами держать токены такой платформы, которая сама их не держит? Binance получает доход в значительной степени от BNB, и мы держим наши монеты. У нашей команды также остается куча токенов, полученных еще в результате ICO. Мы просто сжигаем часть этих монет».

Однако Симановский отмечает, что байбэк, или обратный выкуп с последующим сжиганием, — это практика, пришедшая с фондового рынка, но она далеко не всегда подходит для криптовалют.

Впрочем, у обратного выкупа есть свои плюсы. В тех редких случаях, когда эмиссия была рассчитана некорректно, и долю крупных игроков стоит размыть, такие действия потенциально могут помочь кратковременному росту цены. Но только с учетом других действий и при правильном выборе игроков для «размытия» эмиссии. При этом Симановский считает, что выкуп монет у мелких токенхолдеров — это «глупо»: «Это уводит игроков с рынка, уменьшает количество открытых взаимодействий между игроками рынка и увеличивает доли крупных игроков».

Proof-of-Burn — доказательство сжигания

Наконец, сжигание монет может быть заложено в алгоритм консенсуса, так называемый Proof-of-Burn. Он заключается в том, что при совершении транзакции майнеры отправляют часть монет на специальный адрес, откуда токены уже нельзя вернуть или потратить. В итоге транзакция записывается в блокчейне, являясь доказательством сжигания монет. Хотя это может показаться расточительством, PoB не потребляет никаких других ресурсов, кроме сожженных монет, в отличие, например, от Proof-of-Work в сети Bitcoin, в которой требуется работа «железа».

Если вернуться к сжиганию как к экономическому явлению, то вряд ли его можно назвать панацеей от инфляции. С одной стороны, Stellar решил проблему избыточного предложения: спустя несколько лет после запуска проекта оказалось, что исходная эмиссия слишком велика (или же спрос слишком низкий). Binance и Huobi, в свою очередь, сжигают небольшие порции монет, но регулярно, чтобы поддержать цену. И все же, опыт Stellar показывает, что даже радикальное единовременное снижение эмиссии дает лишь краткосрочный эффект.