Законы Токеномики

Токеномика — система образования ценовой политики токенов — является одной из наиболее обсуждаемых тем на крипторынке. В связи с чем Фред Крюгер, основатель компании WorkCoin и кандидат наук Стэнфордского Университета в области математических методов исследования операций и статистики, провел детальный анализ нынешнего рынка криптовалют и вывел восемь ключевых законов, по которым строится современная модель токеномики.

В работе Крюгера в качестве примера рассматривается криптовалюта эфир, и для расчета используются следующие переменные:

TS (Total Supply) — Общее количество доступных токенов: 97,000,000 эфиров.

P (Price) — Текущий курс токена: один ETH равен $834.

HT (Hold Time) — Время, которое участники экосистемы держат токен (доля года). Например, значение 0.1 будет соответствовать, если в среднем участники экосистемы держат токен чуть более месяца (одной десятой года).

TV (Transaction Volume) = объем транзакций в год, исчисляемый в долларах США. Рассмотрим случай, когда на рынке происходят транзакции на $100 миллионов в год, и предположим, что все они происходят с токеном. В таком случае, TV = 100,000,000. В случае с эфиром TV = $1 триллион.

GTV (Growth in Transaction Volume) = Рост объема транзакций за год. Желательно, чтобы значение TV увеличивалось в максимально возможной степени. Показатель роста в 100% или больше означает, что на рынке появились новые участники, которым нужен данный токен. Показатель в 0% означает, что токену соответствует уравновешенная цена, которая уже не поднимется.

TT (Transaction Time) = Время транзакций. Сколько времени уходит на выполнение транзакции с токеном.

TMCAP (Token Market Cap) = Рыночная капитализация токена = TS х P.

R (Ratio of Transaction Volume to Transaction Market Cap) = TV / TMCAP = соотношение объема транзакции в год к рыночной капитализации транзакци. Например, для эфира значение будет равно примерно 0.1.

R1 (R adjusted for Transaction Time) = R / TT. Значение R, скорректированное в соотношении со временем транзакций.

R2 (R adjusted for Hold Time) = R / HT. Второе значение R, скорректированное в соотношении со временем, в течение которого участники сети держат токен.

Закон №1: Значение HT должно быть максимальным

Согласно статье Кайла Самани, посвященной проблеме скорости оборота токенов, нет выгоды в инвестировании в токены, которые участники экосистемы держат короткий промежуток времени. Например, в такие токены, которые предназначены для покупки билетов на мероприятия. Если необходимость в токенах появлятся только при условии, что держателю нужно на них купить входной билет, а продавцу билетов тут же обналичить или обменять их на другие криптовалюты, то для таких токенов не может появиться долгосрочной потребности на рынке. Даже при условии очень высоких объемов транзакций (TV).

Закон №2: HT > TT

Время, которое участники экосистемы держат токен (HT), не равно времени, необходимому на проведение транзакций (TT). Это не одно и то же. В случае с транзакциями с биткоином, на каждую требуется сравнительно короткий промежуток времени (меньше дня). Однако чтобы купить биткоины за фиат, иногда может потребоваться неделя или даже больше. Поэтому среднестатистический пользователь, которому постоянно необходимы биткоины, скорее всего будет закупать их, по возможности, впрок, чтобы они всегда были на счету. То же самое касается эфира или любого другого полезного альткоина.

Очевидно, что так появляются веские причины для того, чтобы копить токены, особенно если их проблематично покупать и продавать. Более того, альткоины могут вводить небольшие комиссии при продаже (кнут) и награждать тех участников, которые занимаются их накоплением (пряник).

Закон №3: Токеномика основана на переменных, которые не фиксируются на стадии white paper

Многие делают ошибочные выводы о проектах, которые детально не расписывают план токеномики в своих white paper. Как показывает Закон №2, многими экономическими вспомогательными опциями можно воспользоваться после запуска ICO. Тот факт, что компания не планировала их использование заранее, не отменяет их наличия.

Закон №4: После полного запуска токена, значение R должно быть намного ниже 10

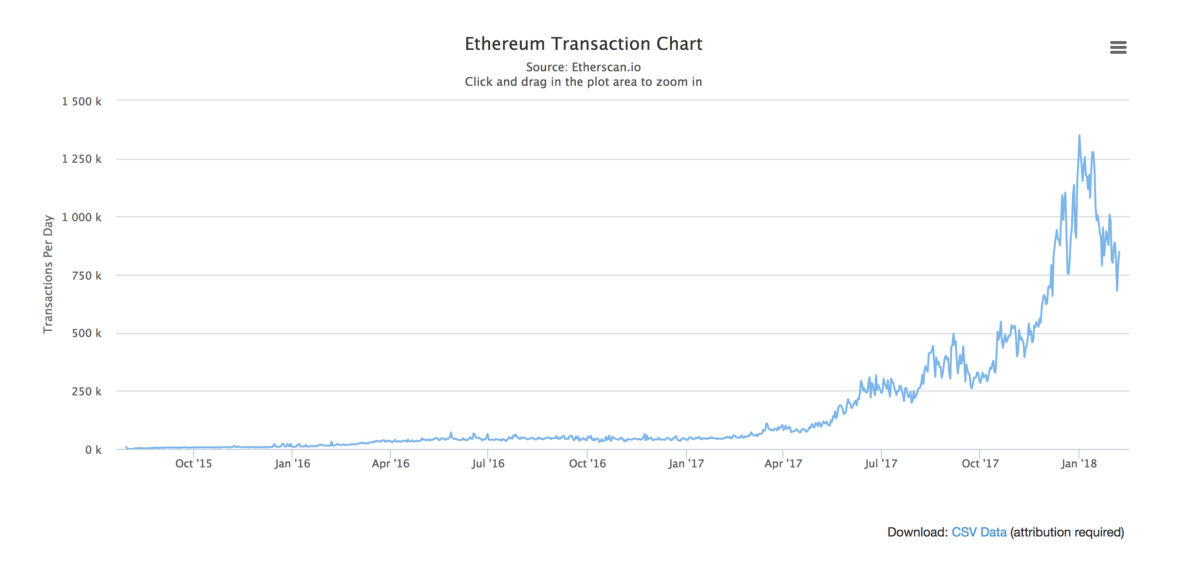

На момент написания материала в Ethereum происходило порядка миллиона транзакций в день, при соотношении $5000/транзакция. Это объем дохода, равный $5 миллиардам в день или прогноз в более $1.8 триллиона в год при экстраполяции текущих значений. Так, в момент максимальной активности сеть Ethereum обрабатывала транзакции на сумму в $23 миллиарда за день.

При рыночной капитализации в $81 миллиард в сети происходят транзакции по формуле R = TV / TMCap при порядковой величине в 0.1. Что приводит к значению, которое намного меньше 10.

В экосистеме, годовой доход которой равен $10 миллионам при $100 миллионах оборота в токенах, давление в сторону повышения курса токенов крайне низкое. С другой стороны, если годовой доход в 10 раз выше рыночной капитализации, как это происходит в сети Ethereum, то, вероятно, курс токена будет расти.

Однако значение R является крайне приблизительным для оценки стоимости токена, поскольку оно не включает в себя значения переменных TT или HT.

Закон №5: Наверное, должна быть причина, чтобы ПОКУПАТЬ токены, а не просто их зарабатывать

В предыдущем анализе предполагалось, что у экосистемы был годовой доход, другими словами, токены не просто выдавались, но и покупались новыми участниками. Но далеко не все ICO работают по такому же принципу. Многие новые игроки крипторынка полагают, что все должно раздаваться даром, включая токены с нулевой моделью получения дохода.

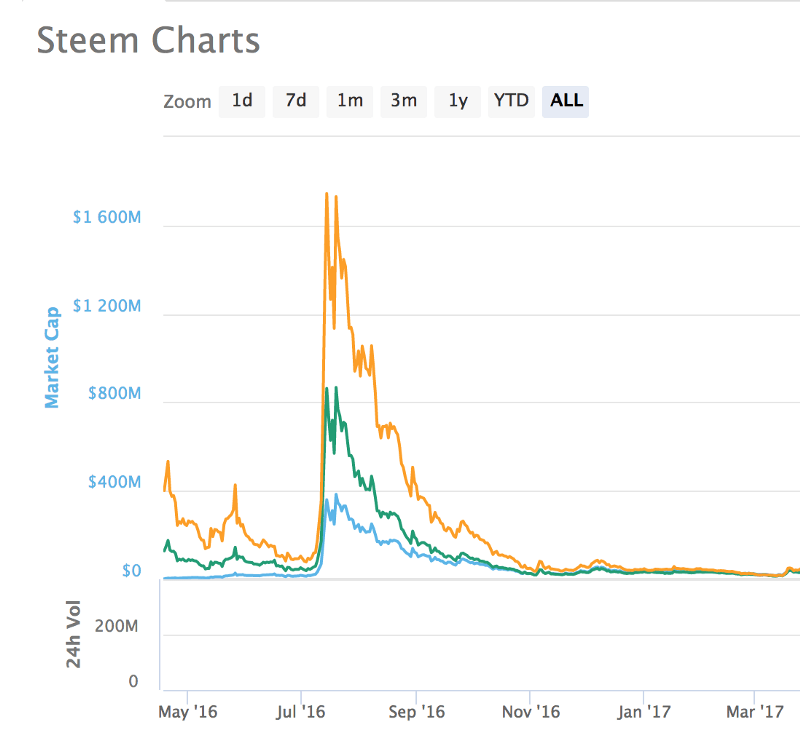

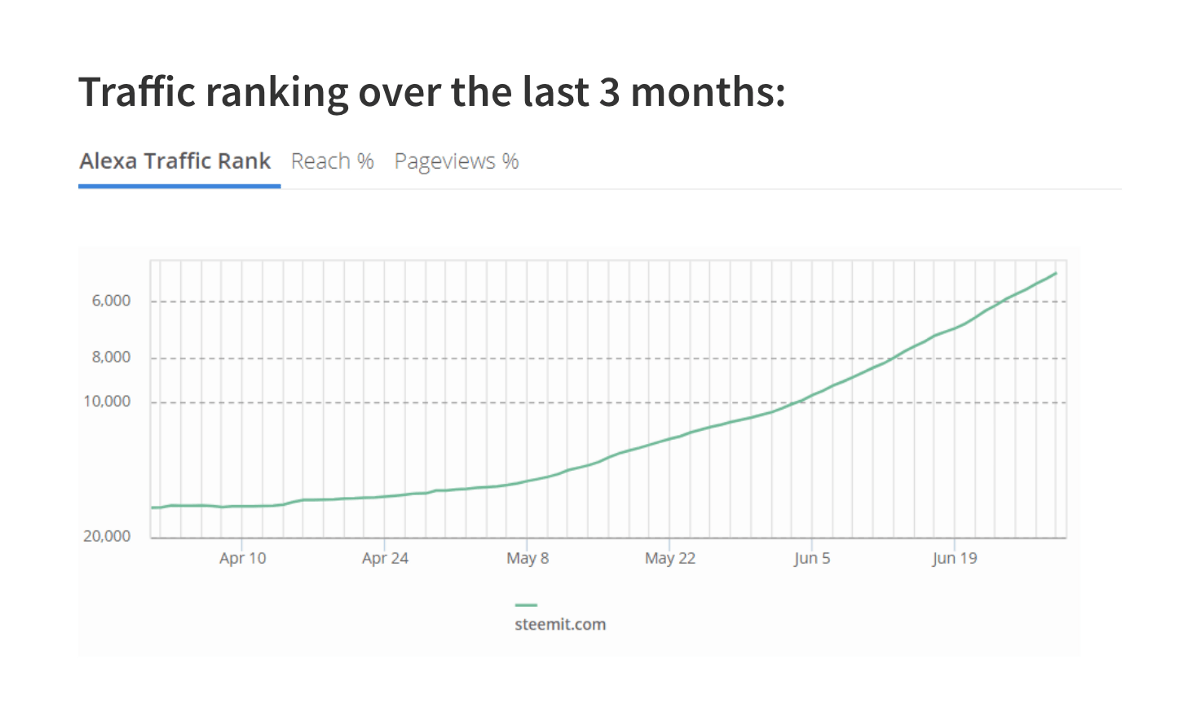

Однако этот момент достаточно тяжело проанализировать. Так, до недавнего времени график STEEM выглядел достаточно беспорядочно.

Рыночная капитализация токенов STEEM в $1.6 миллиарда 16 марта 2017 года упала до $17 миллионов. Но потом произошло это:

После новых максимумов в декабре рыночная капитализация STEEM составляет $1 миллиард. В связи с чем слово «наверное» фигурирует в названии Закона.

Закон №6: Показатели R1 и R2 намного лучше, чем R для вычисления ценности токена

Если в экосистеме происходит соотношение объема транзакций (R) на $100 миллионов в год, а в среднем время транзакции (TT) равно 0.1 в год, то на каждый конкретный отрезок времени приходится по $10 миллионов. Если рыночная капитализация при этом равна $100 миллионам, то R = 1, а R1 = 0.1, что значит теоретически любые из 90% токенов, находящихся вне транзакций, могут быть проданы, чтобы профинансировать новых участников экосистемы.

Однако данная формула игнорирует значение HT. Если среднее HT равно 6 месяцам, то 50% этих токенов находятся у существующих участников экосистемы. При данном состоянии равновесия любой рост будет сказываться на повышении цен.

Закон №7: Рост важен. ОЧЕНЬ.

В любом состоянии равновесия увеличение числа транзакций отразится на росте цен. В данном случае необходимо учитывать множество других факторов, которые тяжело корректно проанализировать и просчитать их значение. Но пока в экосистеме находится достаточное количество токенов, задействованных либо в транзакциях, либо находящихся у участников, их цена будет расти. Этим фактором можно объяснить сумасшедший рост токенов STEEM.

Закон №8: Нужно стремиться к тому, чтобы ваши продавцы стали вашими покупателями

Истинная цель любой экосистемы — это сделать все стороны одновременно и покупателями и продавцами. Это является правдой как для экосистемы Bitcoin, так и для Ethereum, где пользователи как покупают криптовалюты, так и отправляют их. На маркетплейсе необходимо, чтобы продавцы сами находили покупателей токенов, а не просто обменивали их на фиат или другие криптовалюты. Этот закон непосредственно связан с Законом №1: участники должны хотеть держать криптовалюты, тем самым увеличивая значение HT.

В заключении

Сделать хорошую модель цены токенов крайне сложно. Однако стоит обратить внимание на:

Высокий рост (или потенциал высокого роста).

Меры поощрения участников экосистемы, которые готовы держать токены, либо же наоборот — ввести долгое время обработки транзакций, чтобы был стимул держать токены. Альтернативно можно поощрять тех, кто держит токены, а также вводить комиссии за их ликвидацию.

Приемлемый оборот транзакций (или возможность такового) в соотношении с рыночной капитализацией.